HLB그룹이 최근 주가 부진을 겪고 있는 와중에 잇달아 지분과 자사주 매입에 나섰다. 이달 미국 식품의약국(FDA)의 간암 신약 도전 과정에서 보완요구서한(CRL) 수령을 기점으로 상장 계열사 주가가 과대 낙폭을 보였다는 판단으로 내린 결정이다.

특히 최대주주 HLB가 지분을 매입했거나 자사주를 사들인 곳들은 리보세라닙과 사업 연관이 없거나 포스트 리보세라닙을 겨냥해 움직이고 있다는 점이 눈길을 끈다.

◇지분 추가매입에 자사주신탁까지 '저점에 80억 베팅'

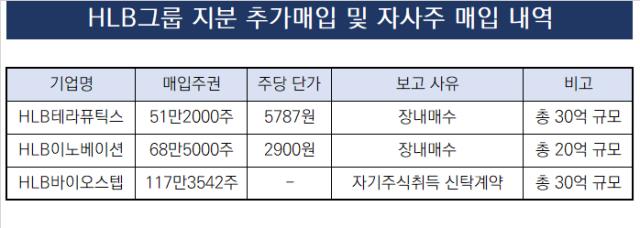

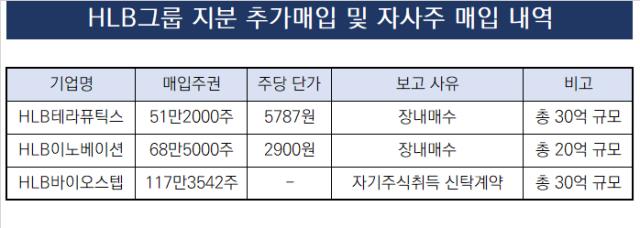

HLB는 최근 자회사 가운데 HLB테라퓨틱스 주식 51만2000주를 주당 5787원, HLB이노베이션 주식 68만주를 주당 2900원에 사들였다. HLB가 각 기업별 주식 매입에 나선 시기는 이달 17일 미국 FDA로부터 '리보세라닙+캄렐리주맙' 품목허가 도전이 무위로 돌아간 직후로 보인다.

HLB그룹은 이를 기점으로 그룹사의 주가가 일제히 하락하자 의사결정을 내린 것으로 풀이된다. HLB그룹 상장사들의 시가총액은 이달 CRL 수령을 기준으로 볼 때 올해 3월 최고점 대비 최대 60% 쪼그라들었다. 이번 HLB가 지분을 매입한 HLB테라퓨틱스의 주가낙폭은 한때 65%, HLB이노베이션은 62%의 시총 감소를 보였다.

HLB가 각 자회사 지분을 추가 매입하는데 투입한 비용은 총 50억원이다. 올해 1분기말 별도 기준 약 700억원의 유동성을 보유 하고 있는 만큼 큰 부담을 안고 지분 매입에 나섰다고 보긴 어렵다. 그럼에도 핵심 파이프라인 리보세라닙의 품목허가가 지연되는 등의 변수와 여러 상업화 일정 조정을 앞두고 있는 점을 고려하면 상당히 공격적인 베팅이다.

HLB가 14.77% 지분을 보유해 최대주주로 있는 HLB바이오스텝의 경우 이달 22일 30억원 규모의 자기주식취득 신탁계약을 체결했다. 해당 의사결정 역시 HLB테라퓨틱스와 HLB이노베이션과 같은 20일 이사회를 거쳐 진행됐다. 이를 포함하면 HLB그룹은 주가 침체를 겪는 와중에 그룹 차원에서 약 80억원을 투자해 주주가치 제고에 나선 셈이다.

◇리보세라닙 모멘텀 무관한 그룹사에도 '지나친 커플링 효과' 판단

HLB그룹은 최근의 주가 침체가 과대낙폭에 해당한다고 판단한 것으로 보인다. 2019년에도 리보세라닙으로 주가에 큰 타격을 받은 적이 있지만 이 때와 대비해도 하락세가 지나치다고 보고 수습에 나섰다. 당시 HLB는 진행하던 리보세라닙 위암 글로벌 3상이 목표점을 달성하지 못했고 발표일 이후 2거래일 연속 하한가를 맞았다.

당시만 해도 HLB가 보유 중인 상장 계열사는 3곳에 불과했다. 더욱이 HLB가 이번 리보세라닙과 캄렐리주맙 병용 승인 기대감으로 사상 최대 시가총액을 갱신해왔던 만큼 주가 하락세와 충격만큼은 지금이 더 거세다.

앞서 지분을 추가로 매입한 HLB테라퓨틱스, HLB이노베이션 그리고 자사주를 사들인 HLB바이오스텝의 기업 특성도 살펴볼 지점이다. 이들의 경우 '그룹사'로 묶이며 모멘텀 측면에서 HLB와 커플링을 보이지만 정작 리보세라닙 모멘텀과는 무관한 부문에서 사업 역량을 쌓고 있다.

각각 HLB테라퓨틱스는 콜드체인 기반 백신 유통 및 위수탁 사업과 함께 리보세라닙을 이을 포스트 파이프라인을 발굴할 첨병 역할을 한다. HLB이노베이션은 반도체부품인 리드프레임 제조사, HLB바이오스텝은 동물독성 및 유효성 평가를 진행하는 비임상 CRO 기업이다.

HLB 관계자는 "이번 CRL 수령이 비록 아쉽지만 그룹 차원에서 곧 해결될 수 있는 마이너한 이슈이며 이같은 내부 판단이 결코 말뿐이 아닌 진실된 것이란 믿음을 주기 위한 나름의 주주 가치 제고책을 택했다"며 "다가오는 ASCO 2024 등 일정도 차질없이 준비해 리보세라닙의 FDA 승인과 상업화에 만전을 기할 것"이라고 말했다.

특히 최대주주 HLB가 지분을 매입했거나 자사주를 사들인 곳들은 리보세라닙과 사업 연관이 없거나 포스트 리보세라닙을 겨냥해 움직이고 있다는 점이 눈길을 끈다.

◇지분 추가매입에 자사주신탁까지 '저점에 80억 베팅'

HLB는 최근 자회사 가운데 HLB테라퓨틱스 주식 51만2000주를 주당 5787원, HLB이노베이션 주식 68만주를 주당 2900원에 사들였다. HLB가 각 기업별 주식 매입에 나선 시기는 이달 17일 미국 FDA로부터 '리보세라닙+캄렐리주맙' 품목허가 도전이 무위로 돌아간 직후로 보인다.

HLB그룹은 이를 기점으로 그룹사의 주가가 일제히 하락하자 의사결정을 내린 것으로 풀이된다. HLB그룹 상장사들의 시가총액은 이달 CRL 수령을 기준으로 볼 때 올해 3월 최고점 대비 최대 60% 쪼그라들었다. 이번 HLB가 지분을 매입한 HLB테라퓨틱스의 주가낙폭은 한때 65%, HLB이노베이션은 62%의 시총 감소를 보였다.

HLB가 각 자회사 지분을 추가 매입하는데 투입한 비용은 총 50억원이다. 올해 1분기말 별도 기준 약 700억원의 유동성을 보유 하고 있는 만큼 큰 부담을 안고 지분 매입에 나섰다고 보긴 어렵다. 그럼에도 핵심 파이프라인 리보세라닙의 품목허가가 지연되는 등의 변수와 여러 상업화 일정 조정을 앞두고 있는 점을 고려하면 상당히 공격적인 베팅이다.

HLB가 14.77% 지분을 보유해 최대주주로 있는 HLB바이오스텝의 경우 이달 22일 30억원 규모의 자기주식취득 신탁계약을 체결했다. 해당 의사결정 역시 HLB테라퓨틱스와 HLB이노베이션과 같은 20일 이사회를 거쳐 진행됐다. 이를 포함하면 HLB그룹은 주가 침체를 겪는 와중에 그룹 차원에서 약 80억원을 투자해 주주가치 제고에 나선 셈이다.

◇리보세라닙 모멘텀 무관한 그룹사에도 '지나친 커플링 효과' 판단

HLB그룹은 최근의 주가 침체가 과대낙폭에 해당한다고 판단한 것으로 보인다. 2019년에도 리보세라닙으로 주가에 큰 타격을 받은 적이 있지만 이 때와 대비해도 하락세가 지나치다고 보고 수습에 나섰다. 당시 HLB는 진행하던 리보세라닙 위암 글로벌 3상이 목표점을 달성하지 못했고 발표일 이후 2거래일 연속 하한가를 맞았다.

당시만 해도 HLB가 보유 중인 상장 계열사는 3곳에 불과했다. 더욱이 HLB가 이번 리보세라닙과 캄렐리주맙 병용 승인 기대감으로 사상 최대 시가총액을 갱신해왔던 만큼 주가 하락세와 충격만큼은 지금이 더 거세다.

앞서 지분을 추가로 매입한 HLB테라퓨틱스, HLB이노베이션 그리고 자사주를 사들인 HLB바이오스텝의 기업 특성도 살펴볼 지점이다. 이들의 경우 '그룹사'로 묶이며 모멘텀 측면에서 HLB와 커플링을 보이지만 정작 리보세라닙 모멘텀과는 무관한 부문에서 사업 역량을 쌓고 있다.

각각 HLB테라퓨틱스는 콜드체인 기반 백신 유통 및 위수탁 사업과 함께 리보세라닙을 이을 포스트 파이프라인을 발굴할 첨병 역할을 한다. HLB이노베이션은 반도체부품인 리드프레임 제조사, HLB바이오스텝은 동물독성 및 유효성 평가를 진행하는 비임상 CRO 기업이다.

HLB 관계자는 "이번 CRL 수령이 비록 아쉽지만 그룹 차원에서 곧 해결될 수 있는 마이너한 이슈이며 이같은 내부 판단이 결코 말뿐이 아닌 진실된 것이란 믿음을 주기 위한 나름의 주주 가치 제고책을 택했다"며 "다가오는 ASCO 2024 등 일정도 차질없이 준비해 리보세라닙의 FDA 승인과 상업화에 만전을 기할 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >