롯데글로벌로지스, 담보 늘려 단기 상환 부담 완화

④유형자산 3816억 장기 대출 약정 담보 제공, 단기성 차입 비중 20%대 유지

편집자주

기업의 최고재무책임자(CFO)들의 역할과 책임이 커지는 '지금' 그들은 무슨 일로 바쁘게 움직이고 있을까. THE CFO가 현재 CFO들이 맞닥뜨린 이슈와 과제, 그리고 대응 전략은 무엇인지 살펴본다.

롯데글로벌로지스는 그룹 물류 사업을 통합한 뒤 재무구조 개선 속도가 더디다. 물류 인프라 투자 등 자본적 지출(CAEPEX)을 차입금으로 충당하면서 부채비율과 차입금의존도가 높아졌다. 권재범 롯데글로벌로지스 재무부문장(상무보)은 차입금 만기 구조를 장기화해 단기 상환 부담을 줄이는 조달 전략을 펴고 있다.

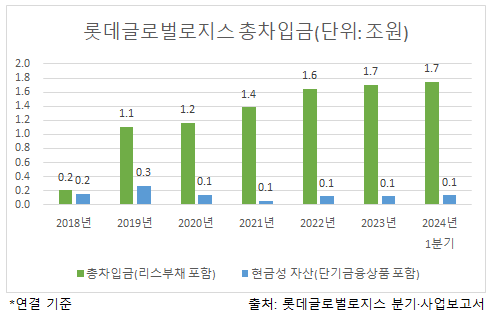

롯데글로벌로지스는 지난 1분기 말 연결 기준(이하 동일) 총차입금이 전년 동기 대비 3% 증가한 1조7457억원(리스부채 포함)이다. 현금성 자산(단기금융상품 포함 1311억원)을 제외한 순차입금도 전년 대비 2% 증가한 1조6146억원이다.

차입금은 2019년부터 늘었다. 2019년 말 총차입금은 전년 대비 9025억원 증가한 1조1099억원이다. 그해 그룹 2자 물류 계열사 롯데로지스틱스를 흡수합병하고, 리스부채를 인식하는 새로운 리스 회계 기준을 적용하면서 늘어난 차입금이다. 그해 말 순차입금은 7883억원 증가한 8438억원이다.

택배·SCM(Supply Chain Management) 부문 시설투자 자금도 필요했다. 롯데글로벌로지스는 2022년까지 △진천(중부권) 택배 메가 허브 터미널에 3387억원 △영남권 물류 통합 센터에 890억원을 투자하기로 했다. 2020~2021년 누적 영업활동현금흐름(2424억원)은 CAEPX(5082억원)보다 적었다.

2022년 1분기 택배 메가 허브 터미널을 완공하면서 CAPEX는 줄었다. 그해 잉여현금흐름(FCF)을 726억원 창출하며 흑자로 전환했다. 지난해 FCF는 1497억원이다. 2021년 말 595억원이었던 현금성 자산은 지난해 말 1185억원으로 늘었다.

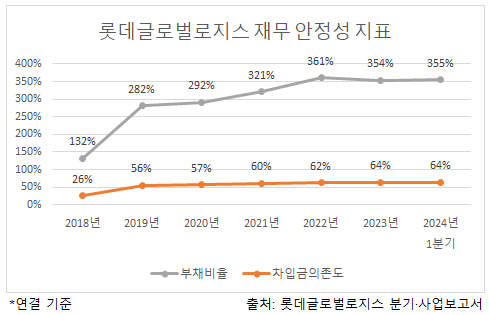

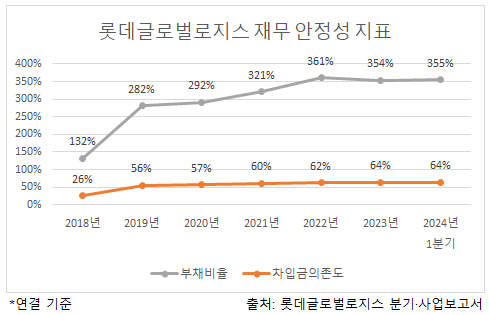

현금 창출력은 커졌지만 재무 안정성 지표 악화를 방어하지는 못했다. 2019년 말 282%였던 롯데글로벌로지스 부채비율은 지난 1분기 말 355%로 72%p 상승했다. 같은 기간 차입금의존도는 56%에서 64%로 9%P 올랐다.

2021년 12월 재무부문장으로 부임한 권 상무는 단기 상환 부담 낮추는 쪽으로 차입 구성을 손봤다. 롯데글로벌로지스가 가진 담보 여력을 활용해 조달 전략을 짰다. 지난 1분기 말 롯데글로벌로지스가 보유한 유형자산은 1조395억원(4149억원 담보 설정), 투자부동산은 1554억원 규모다.

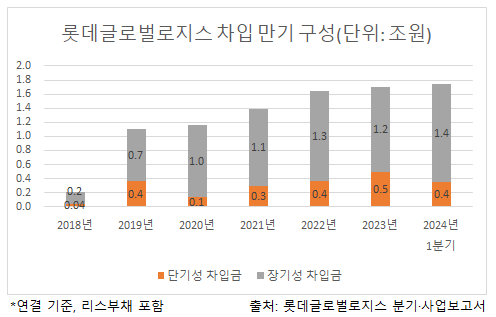

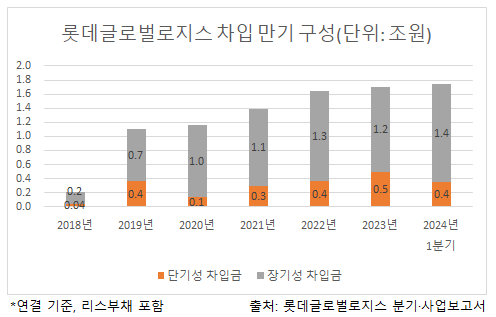

권 상무는 토지·건물을 담보로 걸고 장기차입금을 늘렸다. 2021년 말 2264억원이었던 장기차입금은 지난 1분기 말 4525억원으로 약 2배 증가했다. 실행 중인 장기차입금 대출 약정 3180억원에 유형자산 3816억원을 담보로 제공했다. 같은 기간 사채는 29% 줄어든 3455억원이다. 단기차입금은 11억원에서 360억원으로 늘었다.

장기차입금 위주로 조달 활동을 펼치면서 만기 구조는 장기화됐다. 2021년 말 22%(3015억원)였던 단기성 차입금 비중은 지난 1분기 말 20%(3542억원)로 감소했다. 유동성(1311억원)이 단기성 차입금을 하회하지만, 미사용 여신 한도와 담보 여력 등이 유동성 대응 능력을 뒷받침하고 있다.

지난달에는 공모채를 발행해 차환자금과 시설자금을 마련했다. 각각 2년물 350억원(이자율 4.266%), 3년물 260억원(4.456%) 등 610억원을 조달했다. 오는 31일이 만기인 50-1회 공모채 500억원(1.98%)을 상환하고, 나머지 110억원은 집배 센터 기계장비·설비 구축 등 올해 택배 네트워크 고도화 시설자금으로 쓴다.

롯데글로벌로지스는 지난 1분기 말 연결 기준(이하 동일) 총차입금이 전년 동기 대비 3% 증가한 1조7457억원(리스부채 포함)이다. 현금성 자산(단기금융상품 포함 1311억원)을 제외한 순차입금도 전년 대비 2% 증가한 1조6146억원이다.

차입금은 2019년부터 늘었다. 2019년 말 총차입금은 전년 대비 9025억원 증가한 1조1099억원이다. 그해 그룹 2자 물류 계열사 롯데로지스틱스를 흡수합병하고, 리스부채를 인식하는 새로운 리스 회계 기준을 적용하면서 늘어난 차입금이다. 그해 말 순차입금은 7883억원 증가한 8438억원이다.

택배·SCM(Supply Chain Management) 부문 시설투자 자금도 필요했다. 롯데글로벌로지스는 2022년까지 △진천(중부권) 택배 메가 허브 터미널에 3387억원 △영남권 물류 통합 센터에 890억원을 투자하기로 했다. 2020~2021년 누적 영업활동현금흐름(2424억원)은 CAEPX(5082억원)보다 적었다.

2022년 1분기 택배 메가 허브 터미널을 완공하면서 CAPEX는 줄었다. 그해 잉여현금흐름(FCF)을 726억원 창출하며 흑자로 전환했다. 지난해 FCF는 1497억원이다. 2021년 말 595억원이었던 현금성 자산은 지난해 말 1185억원으로 늘었다.

현금 창출력은 커졌지만 재무 안정성 지표 악화를 방어하지는 못했다. 2019년 말 282%였던 롯데글로벌로지스 부채비율은 지난 1분기 말 355%로 72%p 상승했다. 같은 기간 차입금의존도는 56%에서 64%로 9%P 올랐다.

2021년 12월 재무부문장으로 부임한 권 상무는 단기 상환 부담 낮추는 쪽으로 차입 구성을 손봤다. 롯데글로벌로지스가 가진 담보 여력을 활용해 조달 전략을 짰다. 지난 1분기 말 롯데글로벌로지스가 보유한 유형자산은 1조395억원(4149억원 담보 설정), 투자부동산은 1554억원 규모다.

권 상무는 토지·건물을 담보로 걸고 장기차입금을 늘렸다. 2021년 말 2264억원이었던 장기차입금은 지난 1분기 말 4525억원으로 약 2배 증가했다. 실행 중인 장기차입금 대출 약정 3180억원에 유형자산 3816억원을 담보로 제공했다. 같은 기간 사채는 29% 줄어든 3455억원이다. 단기차입금은 11억원에서 360억원으로 늘었다.

장기차입금 위주로 조달 활동을 펼치면서 만기 구조는 장기화됐다. 2021년 말 22%(3015억원)였던 단기성 차입금 비중은 지난 1분기 말 20%(3542억원)로 감소했다. 유동성(1311억원)이 단기성 차입금을 하회하지만, 미사용 여신 한도와 담보 여력 등이 유동성 대응 능력을 뒷받침하고 있다.

지난달에는 공모채를 발행해 차환자금과 시설자금을 마련했다. 각각 2년물 350억원(이자율 4.266%), 3년물 260억원(4.456%) 등 610억원을 조달했다. 오는 31일이 만기인 50-1회 공모채 500억원(1.98%)을 상환하고, 나머지 110억원은 집배 센터 기계장비·설비 구축 등 올해 택배 네트워크 고도화 시설자금으로 쓴다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >