차입 '확' 줄인다...GS칼텍스, 외화채 3억달러 ‘상환’

매년 국내외 발행시장 조달과 다른 기조…하반기 발행 가능성 남아있어

국내 2위 정유회사인 GS칼텍스가 올해 외부 차입에 보수적인 스탠스를 보여주고 있다. 내달 3억달러(약 4000억원) 규모 외화채 만기가 돌아오지만 리파이낸싱 대신 상환을 택하면서다.

국내 회사채 시장도 연초부터 강세가 펼쳐지고 있지만 GS칼텍스는 발행시장에 모습을 드러내지 않았다. GS칼텍스가 거의 매년 국내외 발행시장을 찾던 ‘정기 이슈어(issuer)’였다는 점을 고려하면 이례적인 행보다.

◇ GS칼텍스, 회사채 시장 강세에도 상환 기조…국내외 넘나들던 예년과 대비

9일 GS그룹에 따르면 GS칼텍스는 내달 4일 만기가 돌아오는 3억달러 규모 외화채를 보유 현금으로 상환할 예정이다. 지난 2019년 5년 만기(연이율 3%)로 발행했던 달러 채권이다.

GS칼텍스가 공시한 지난해 연간 사업보고서에 따르면 연결기준 현금·예금·단기금융상품 등 현금성 자산은 총 1조3148억원 규모로 집계된다. 넉넉한 현금성 자산을 보유한 만큼 4000억원 안팎의 외화채를 상환하는 것은 무리가 없어 보인다.

다만 눈길을 끄는 것은 GS칼텍스의 예년과 다른 재무적 행보다. GS칼텍스는 지난 2021년을 제외하면 2017년부터 지난해까지 매년 1~2차례 달러·스위스프랑 채권 등을 발행하던 외화채 시장 ‘단골’ 발행사였다. 발행 규모도 △2017년 4억달러 △2018년 3억달러·1억스위스프랑 △2019년 4억달러 △2020년 3억달러 △2022년 3억달러 △2023년 3억달러 등 3000억~5000억원 수준을 일정하게 유지해왔다. 올해 차환 물량이 도래하는 상황에서도 예년과 달리 외화채 시장을 찾지 않는 것은 다소 이례적인 대목이다.

GS칼텍스는 올해 국내 회사채 시장도 찾지 않았다. 연내 금리인하 기대감으로 연초부터 기관투자가들의 매수세가 뒷받침되면서 올해 회사채 시장이 문전성시를 이룬 것과 대조적인 행보다. 금융투자협회에 따르면 올 1분기 회사채 발행액은 38조7346억원으로 역대 최고치를 기록했다. 정유업계 경쟁사인 에쓰오일(S-OIL)과 HD현대오일뱅크도 올 초 공모채 시장에서 각각 4000억원, 3000억원의 자금을 조달했다.

투자은행(IB) 업계 관계자는 “GS칼텍스는 국내에서 조달하지 않을 때는 외화채, 해외에서 조달하지 않을 때는 국내 회사채 등으로 매년 자금조달을 이어갔다"며 "국내외 발행시장을 모두 찾지 않는 것은 최근 몇 년 사이 처음”이라고 전했다. 이어 “올해 하반기가 남아 있긴 하지만 그간 상반기에도 꾸준히 조달 행보를 이어가던 것과 비교하면 사뭇 다른 모습”이라고 덧붙였다.

◇ 순차입 축소 기조, CFO 변화 영향 해석도…”하반기 발행 가능성도 열려있어”

국내외 채권시장의 정기 이슈어였던 GS칼텍스가 올해는 발행시장에 모습을 드러내지 않자, 시장 안팎에선 제각기 해석을 쏟아내고 있다. IB업계 관계자는 “보유 현금이 많다 보니 높은 금리수준에서 조달하고 싶어 하지 않는 것 같다”며 “GS칼텍스는 정유사 중에서도 재무정책이 보수적이라고 꼽히는 곳”이라고 말했다.

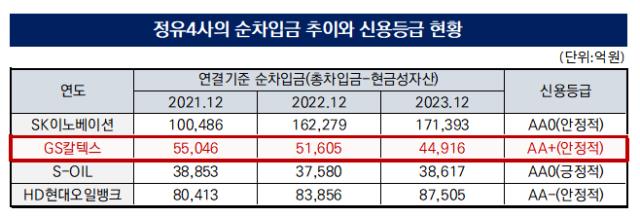

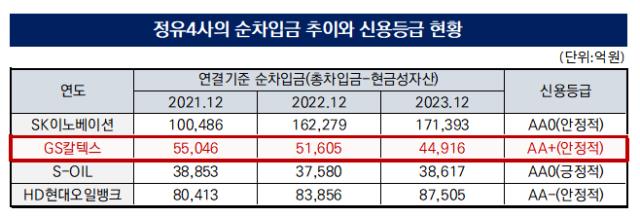

실제로 GS칼텍스는 정유업계 내에서 유일하게 순차입금이 줄고 있다. SK이노베이션은 배터리 사업, S-OIL은 석유화학 복합시설 투자, HD현대오일뱅크는 배당 부담 등 각각의 이유로 순차입금이 증가세를 나타내는 것과 다른 모습이다. 한국기업평가에 따르면 GS칼텍스의 순차입금은 2021년 말 5조5046억원에서 2022년 말 5조1605억원, 지난해 말 4조4916억원으로 감소세다. 덕분에 AA+의 신용등급을 유지하면서 업계 내 가장 높은 신용도를 보유하고 있기도 하다.

일각에서는 GS칼텍스의 최고재무책임자(CFO) 교체로 재무정책에 변화가 생긴 것 아니냐는 관측도 나온다. 지난해까지 GS칼텍스의 CFO를 맡았던 유재영 부사장은 연말 임원 인사에서 GS파워 대표로 선임됐다. 유 부사장의 뒤를 이어 최우진 전무가 올해부터 CFO를 맡고 있다. 최 CFO는 미래전략부문장, 전략기획부문장 등을 거쳐 신사업 기획에 강점을 지닌 인물로 통한다. 다만 정통 재무라인은 아니다 보니 신중한 재무 기조로 접근할 가능성이 크다는 평이다.

한 증권사 관계자는 “GS칼텍스는 지난해 4분기 적자 전환했다”며 “정유업계가 워낙 업황 변동성이 큰 곳이긴 해도, 신임 CFO 입장에서 시장성 조달에 나서는 것이 부담이 될 수 있는 실적이기도 하다”고 전했다. 또 다른 증권사 관계자는 “최 CFO가 신사업에 대한 안목이 남다른 분이다 보니 향후 신사업 추진을 위해 선제적으로 차입 부담을 낮춰 놓으려는 복안일 수도 있다”고 풀이했다.

하반기 외화채 발행 가능성은 여전히 남아있다. GS칼텍스는 내달 만기도래 물량 외에도 오는 8월 1억달러(약 1367억원) 규모의 달러채 만기도 앞두고 있기 때문이다. 다만 기획재정부가 현재 외국환평형기금채권(외평채) 발행을 준비하고 있어, 외평채 발행이 완료되기 전까지는 사실상 기재부로부터 프라이싱 일정(window)을 받기 어렵다는 불확실성도 있다. GS칼텍스 관계자는 “외화채 발행과 관련해 정해진 것이 없다”고 말했다.

국내 회사채 시장도 연초부터 강세가 펼쳐지고 있지만 GS칼텍스는 발행시장에 모습을 드러내지 않았다. GS칼텍스가 거의 매년 국내외 발행시장을 찾던 ‘정기 이슈어(issuer)’였다는 점을 고려하면 이례적인 행보다.

◇ GS칼텍스, 회사채 시장 강세에도 상환 기조…국내외 넘나들던 예년과 대비

9일 GS그룹에 따르면 GS칼텍스는 내달 4일 만기가 돌아오는 3억달러 규모 외화채를 보유 현금으로 상환할 예정이다. 지난 2019년 5년 만기(연이율 3%)로 발행했던 달러 채권이다.

GS칼텍스가 공시한 지난해 연간 사업보고서에 따르면 연결기준 현금·예금·단기금융상품 등 현금성 자산은 총 1조3148억원 규모로 집계된다. 넉넉한 현금성 자산을 보유한 만큼 4000억원 안팎의 외화채를 상환하는 것은 무리가 없어 보인다.

다만 눈길을 끄는 것은 GS칼텍스의 예년과 다른 재무적 행보다. GS칼텍스는 지난 2021년을 제외하면 2017년부터 지난해까지 매년 1~2차례 달러·스위스프랑 채권 등을 발행하던 외화채 시장 ‘단골’ 발행사였다. 발행 규모도 △2017년 4억달러 △2018년 3억달러·1억스위스프랑 △2019년 4억달러 △2020년 3억달러 △2022년 3억달러 △2023년 3억달러 등 3000억~5000억원 수준을 일정하게 유지해왔다. 올해 차환 물량이 도래하는 상황에서도 예년과 달리 외화채 시장을 찾지 않는 것은 다소 이례적인 대목이다.

GS칼텍스는 올해 국내 회사채 시장도 찾지 않았다. 연내 금리인하 기대감으로 연초부터 기관투자가들의 매수세가 뒷받침되면서 올해 회사채 시장이 문전성시를 이룬 것과 대조적인 행보다. 금융투자협회에 따르면 올 1분기 회사채 발행액은 38조7346억원으로 역대 최고치를 기록했다. 정유업계 경쟁사인 에쓰오일(S-OIL)과 HD현대오일뱅크도 올 초 공모채 시장에서 각각 4000억원, 3000억원의 자금을 조달했다.

투자은행(IB) 업계 관계자는 “GS칼텍스는 국내에서 조달하지 않을 때는 외화채, 해외에서 조달하지 않을 때는 국내 회사채 등으로 매년 자금조달을 이어갔다"며 "국내외 발행시장을 모두 찾지 않는 것은 최근 몇 년 사이 처음”이라고 전했다. 이어 “올해 하반기가 남아 있긴 하지만 그간 상반기에도 꾸준히 조달 행보를 이어가던 것과 비교하면 사뭇 다른 모습”이라고 덧붙였다.

◇ 순차입 축소 기조, CFO 변화 영향 해석도…”하반기 발행 가능성도 열려있어”

국내외 채권시장의 정기 이슈어였던 GS칼텍스가 올해는 발행시장에 모습을 드러내지 않자, 시장 안팎에선 제각기 해석을 쏟아내고 있다. IB업계 관계자는 “보유 현금이 많다 보니 높은 금리수준에서 조달하고 싶어 하지 않는 것 같다”며 “GS칼텍스는 정유사 중에서도 재무정책이 보수적이라고 꼽히는 곳”이라고 말했다.

실제로 GS칼텍스는 정유업계 내에서 유일하게 순차입금이 줄고 있다. SK이노베이션은 배터리 사업, S-OIL은 석유화학 복합시설 투자, HD현대오일뱅크는 배당 부담 등 각각의 이유로 순차입금이 증가세를 나타내는 것과 다른 모습이다. 한국기업평가에 따르면 GS칼텍스의 순차입금은 2021년 말 5조5046억원에서 2022년 말 5조1605억원, 지난해 말 4조4916억원으로 감소세다. 덕분에 AA+의 신용등급을 유지하면서 업계 내 가장 높은 신용도를 보유하고 있기도 하다.

일각에서는 GS칼텍스의 최고재무책임자(CFO) 교체로 재무정책에 변화가 생긴 것 아니냐는 관측도 나온다. 지난해까지 GS칼텍스의 CFO를 맡았던 유재영 부사장은 연말 임원 인사에서 GS파워 대표로 선임됐다. 유 부사장의 뒤를 이어 최우진 전무가 올해부터 CFO를 맡고 있다. 최 CFO는 미래전략부문장, 전략기획부문장 등을 거쳐 신사업 기획에 강점을 지닌 인물로 통한다. 다만 정통 재무라인은 아니다 보니 신중한 재무 기조로 접근할 가능성이 크다는 평이다.

한 증권사 관계자는 “GS칼텍스는 지난해 4분기 적자 전환했다”며 “정유업계가 워낙 업황 변동성이 큰 곳이긴 해도, 신임 CFO 입장에서 시장성 조달에 나서는 것이 부담이 될 수 있는 실적이기도 하다”고 전했다. 또 다른 증권사 관계자는 “최 CFO가 신사업에 대한 안목이 남다른 분이다 보니 향후 신사업 추진을 위해 선제적으로 차입 부담을 낮춰 놓으려는 복안일 수도 있다”고 풀이했다.

하반기 외화채 발행 가능성은 여전히 남아있다. GS칼텍스는 내달 만기도래 물량 외에도 오는 8월 1억달러(약 1367억원) 규모의 달러채 만기도 앞두고 있기 때문이다. 다만 기획재정부가 현재 외국환평형기금채권(외평채) 발행을 준비하고 있어, 외평채 발행이 완료되기 전까지는 사실상 기재부로부터 프라이싱 일정(window)을 받기 어렵다는 불확실성도 있다. GS칼텍스 관계자는 “외화채 발행과 관련해 정해진 것이 없다”고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >