메리츠화재, 선제적이고 탄력적인 자본관리

②금감원 가이드 적극 활용…주식발행초과금 이익잉여금 전입, SCM 손실 최소화

편집자주

보험업은 호황기를 맞은 것일까. 최근 저PBR주에 대한 재평가 논의가 활발해지면서 보험사 주가가 신고가를 갈아치우고 있다. 보험사 자본과 순이익 극대화로 주가도 힘을 받고 있다. 그러나 실질 자본이 늘고 수익이 불어난 것은 아니라는 지적이 나온다. IFRS17 도입에 따른 K-ICS 비율 개선 결과라는 평가다. 오히려 미래 이익은 당겨 쓰고 리스크는 이연하는 것이란 해석도 나온다. 킥스비율 개선과 맞물린 각 보험사별 자본 이슈를 점검해 본다.

메리츠화재가 한발 빠른 새 회계기준(IFRS17) 적용으로 경쟁사 대비 높은 수준의 자본 효율성을 확보한 모습이다. 금융감독원의 IFRS17 가이드라인에 대한 계량영향평가를 적극 활용해 자본력을 극대화했다.

새 회계기준 도입과 맞물려 대규모 주식발행초과금을 이익잉여금으로 전입하고 금감원의 가이드라인과 유사한 가정을 통해 미리 배당여력을 키워놨다. 장래이익(CSM) 손실 없이 예실차 이익을 늘리는 등 탄력적으로 자본을 운용하고 있다.

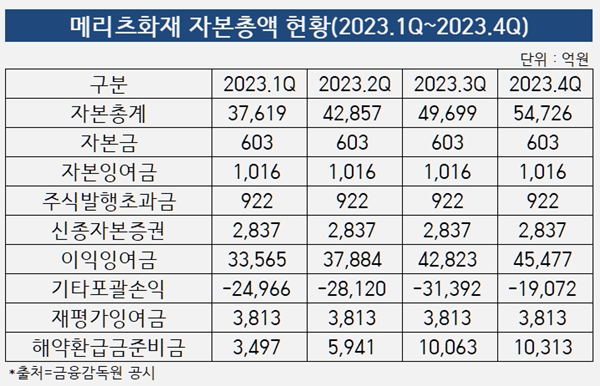

메리츠화재는 새 회계제도 도입으로 자본총액이 증가하는 등 긍정적인 효과를 보고 있다. 회계제도 도입 전 2022년을 기점으로 큰 폭의 감소세를 보이던 자본총액은 지난해 1분기 IFRS17 도입과 동시에 크게 불어났다.

2022년 메리츠화재 자본총액은 감소세를 보였다. 2022년 말 자본총액은 2조5204억원을 기록했다. 이는 2021년 말 대비 8.41% 가량 줄어든 수치다. 이전까지 메리츠화재 자본총액은 증가세를 보였다. 2019년 말 2조3638억원, 2020년 말 2조5956억원, 2021년 말 2조7519억원 등 꾸준히 늘었다.

자본총액 감소세에 브레이크가 걸린 것은 지난해부터다. 새 회계제도가 도입되면서 그 효과로 자본총액이 크게 증대됐다. 지난해 1분기 말 3조7619억원을 기록하며 제도 도입 전과 비교해 1조원 이상 볼륨이 커졌다.

이후에도 메리츠화재 자본총액은 매 분기 계속해 증가했다. 지난해 2분기 4조2857억원을 거쳐 3분기 4조9699억원, 4분기 5조4726억원으로 창립 이래 최초로 5조원을 넘어선 모습이다.

지난해 메리츠화재의 자본총액이 크게 불어난 것은 경쟁사들과는 양상이 조금 다르다. 메리츠화재 특유의 상품 및 자산 포트폴리오 적극 활용 전략이 회계에서도 효과를 냈다. 업계에서 가장 효율적으로 경영을 하는 손보사로서 자본관리 측면에서도 경쟁사와 조금 다른 길을 걸었다.

메리츠화재의 자본총액 증대의 결정적인 이유는 이익잉여금의 급성장이다. 새 회계제도 도입에 대비하는 과정에서 대규모 이익잉여금을 쌓았고 지난해 추가적으로 회계 기준 변경에 따라 이익잉여금으로 계상되는 항목들이 늘어나면서 관련 자본항목이 커졌다.

2022년 메리츠화재는 새 회계제도와 킥스제도 도입을 준비하기 위해 자본항목에 큰 변화를 줬다. 주식발행초과금 중 대부분을 이익잉여금으로 전환하고 신종자본증권도 추가 발행하면서 자본항목을 크게 키웠다.

자본잉여금은 영업활동 이외의 자본거래로부터 발생한 잉여금으로서 손익계산서와는 무관하다는 특징이 있다. 자본전입 절차 없이 곧바로 배당가능이익으로 쓸 수 있는 이익잉여금과는 달리 주식발행초과금은 반드시 자본전입 절차를 거쳐야 처분이 가능하다.

메리츠화재는 자본잉여금 중 주식발행초과금을 새 회계제도 도입에 맞춰 이익잉여금으로 전환했다. 그 규모는 5000억원에 달한다. 주식발행초과금이 이익잉여금으로 전환되면서 실질적으로 2022년 자본총액에는 변동이 없었다. 그러나 2023년 새 제도 하에서는 자본총액 감소를 상쇄하는 요인으로 활용됐다.

이후 메리츠화재는 금감원의 IFRS17 가이드라인에 대한 계량영향평가도 적극 활용했다. 금감원의 가이드라인과 유사한 가정을 통해 미리 배당여력을 키워놨고 장래이익(CSM) 손실 없이 예실차 이익만 늘리면서 자본력을 한층 증대했다.

실제 지난해 IFRS17 도입 때 경쟁사 모두 수천억원의 CSM 손실이 예고됐는데 메리츠화재만 영향에서 비켜갔다. 메리츠화재는 금감원 가이드라인과 유사한 가정인 전진법을 적용하면서 CSM 손실을 최소화 하고 예실차 이익도 경쟁사 대비 크게 가져갈 수 있었다.

이러한 기준 적용으로 메리츠화재는 새 회계제도 도입 때 일시적으로 줄어들 수도 있었던 이익잉여금 규모는 크게 키웠다. 2021년 2조2780억원에 불과했던 이익잉여금은 주식발행초과금 5000억원 전입 등 효과로 2022년 3조2859억원으로 불어난다.

이익잉여금 규모는 2023년 1분기 IFRS17 도입 때 3조3565억원 수준으로 소폭 증대됐다. 이후 2분기 3조7884억원, 3분기 4조2823억원, 4분기 4조5477억원 등 매 분기마다 꾸준히 이익잉여금 규모가 커졌다. 이러한 이익잉여금 증대 효과로 자본총액이 한층 탄탄해졌다.

이러한 이익잉여금 증대는 계속해 평가손실이 불어난 기타포괄손실의 부진을 상쇄하는 효과도 냈다. 2022년 1조311억원 규모였던 메리츠화재 기타포괄손실은 2023년 1분기 2조4966억원을 한층 악화했다. 이후 지난해 3분기 평가손실이 3조1392억원으로 최저치를 기록한 뒤 4분기 1조9072어억원 수준으로 완화됐다.

한편 메리츠화재는 자본금 등 핵심자본 항목에선 IFRS17 도입 전후 전혀 변화가 없었다. 자본금은 증자나 감자 없이 그대로 603억원으로 유지됐다. 2019년 568억원에서 증자를 거쳐 2020년부터 계속해 603억원으로 유지됐고 이는 지난해에도 변동 없었다.

새 회계기준 도입과 맞물려 대규모 주식발행초과금을 이익잉여금으로 전입하고 금감원의 가이드라인과 유사한 가정을 통해 미리 배당여력을 키워놨다. 장래이익(CSM) 손실 없이 예실차 이익을 늘리는 등 탄력적으로 자본을 운용하고 있다.

메리츠화재는 새 회계제도 도입으로 자본총액이 증가하는 등 긍정적인 효과를 보고 있다. 회계제도 도입 전 2022년을 기점으로 큰 폭의 감소세를 보이던 자본총액은 지난해 1분기 IFRS17 도입과 동시에 크게 불어났다.

2022년 메리츠화재 자본총액은 감소세를 보였다. 2022년 말 자본총액은 2조5204억원을 기록했다. 이는 2021년 말 대비 8.41% 가량 줄어든 수치다. 이전까지 메리츠화재 자본총액은 증가세를 보였다. 2019년 말 2조3638억원, 2020년 말 2조5956억원, 2021년 말 2조7519억원 등 꾸준히 늘었다.

자본총액 감소세에 브레이크가 걸린 것은 지난해부터다. 새 회계제도가 도입되면서 그 효과로 자본총액이 크게 증대됐다. 지난해 1분기 말 3조7619억원을 기록하며 제도 도입 전과 비교해 1조원 이상 볼륨이 커졌다.

이후에도 메리츠화재 자본총액은 매 분기 계속해 증가했다. 지난해 2분기 4조2857억원을 거쳐 3분기 4조9699억원, 4분기 5조4726억원으로 창립 이래 최초로 5조원을 넘어선 모습이다.

지난해 메리츠화재의 자본총액이 크게 불어난 것은 경쟁사들과는 양상이 조금 다르다. 메리츠화재 특유의 상품 및 자산 포트폴리오 적극 활용 전략이 회계에서도 효과를 냈다. 업계에서 가장 효율적으로 경영을 하는 손보사로서 자본관리 측면에서도 경쟁사와 조금 다른 길을 걸었다.

메리츠화재의 자본총액 증대의 결정적인 이유는 이익잉여금의 급성장이다. 새 회계제도 도입에 대비하는 과정에서 대규모 이익잉여금을 쌓았고 지난해 추가적으로 회계 기준 변경에 따라 이익잉여금으로 계상되는 항목들이 늘어나면서 관련 자본항목이 커졌다.

2022년 메리츠화재는 새 회계제도와 킥스제도 도입을 준비하기 위해 자본항목에 큰 변화를 줬다. 주식발행초과금 중 대부분을 이익잉여금으로 전환하고 신종자본증권도 추가 발행하면서 자본항목을 크게 키웠다.

자본잉여금은 영업활동 이외의 자본거래로부터 발생한 잉여금으로서 손익계산서와는 무관하다는 특징이 있다. 자본전입 절차 없이 곧바로 배당가능이익으로 쓸 수 있는 이익잉여금과는 달리 주식발행초과금은 반드시 자본전입 절차를 거쳐야 처분이 가능하다.

메리츠화재는 자본잉여금 중 주식발행초과금을 새 회계제도 도입에 맞춰 이익잉여금으로 전환했다. 그 규모는 5000억원에 달한다. 주식발행초과금이 이익잉여금으로 전환되면서 실질적으로 2022년 자본총액에는 변동이 없었다. 그러나 2023년 새 제도 하에서는 자본총액 감소를 상쇄하는 요인으로 활용됐다.

이후 메리츠화재는 금감원의 IFRS17 가이드라인에 대한 계량영향평가도 적극 활용했다. 금감원의 가이드라인과 유사한 가정을 통해 미리 배당여력을 키워놨고 장래이익(CSM) 손실 없이 예실차 이익만 늘리면서 자본력을 한층 증대했다.

실제 지난해 IFRS17 도입 때 경쟁사 모두 수천억원의 CSM 손실이 예고됐는데 메리츠화재만 영향에서 비켜갔다. 메리츠화재는 금감원 가이드라인과 유사한 가정인 전진법을 적용하면서 CSM 손실을 최소화 하고 예실차 이익도 경쟁사 대비 크게 가져갈 수 있었다.

이러한 기준 적용으로 메리츠화재는 새 회계제도 도입 때 일시적으로 줄어들 수도 있었던 이익잉여금 규모는 크게 키웠다. 2021년 2조2780억원에 불과했던 이익잉여금은 주식발행초과금 5000억원 전입 등 효과로 2022년 3조2859억원으로 불어난다.

이익잉여금 규모는 2023년 1분기 IFRS17 도입 때 3조3565억원 수준으로 소폭 증대됐다. 이후 2분기 3조7884억원, 3분기 4조2823억원, 4분기 4조5477억원 등 매 분기마다 꾸준히 이익잉여금 규모가 커졌다. 이러한 이익잉여금 증대 효과로 자본총액이 한층 탄탄해졌다.

이러한 이익잉여금 증대는 계속해 평가손실이 불어난 기타포괄손실의 부진을 상쇄하는 효과도 냈다. 2022년 1조311억원 규모였던 메리츠화재 기타포괄손실은 2023년 1분기 2조4966억원을 한층 악화했다. 이후 지난해 3분기 평가손실이 3조1392억원으로 최저치를 기록한 뒤 4분기 1조9072어억원 수준으로 완화됐다.

한편 메리츠화재는 자본금 등 핵심자본 항목에선 IFRS17 도입 전후 전혀 변화가 없었다. 자본금은 증자나 감자 없이 그대로 603억원으로 유지됐다. 2019년 568억원에서 증자를 거쳐 2020년부터 계속해 603억원으로 유지됐고 이는 지난해에도 변동 없었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >