KCC가 전망치를 웃도는 실적을 거뒀다. 큰폭으로 개선된 수익성 지표가 공개되자 시장의 관심이 쏠리며 거래량도 급증했고 주가도 급등했다. 그동안 KCC의 발목을 붙잡는 요인으로 평가받던 실리콘 부문의 수익성이 회복되고 있는 것으로 알려졌다.

3일 KCC는 올해 1분기 매출 1조5884억원, 영업이익 1069억원을 기록했다고 공시했다. 매출과 영업이익이 전년 동기 대비 각각 1.5%와 41.0% 증가했고 당기순이익도 같은 기간 흑자전환해 4549억원을 기록했다.

이번 KCC의 1분기 실적은 증권가 컨센서스를 웃돌았다. 증권가에서는 KCC가 올해 1분기 영업이익 767억원, 당기순이익 940억원 정도를 거둘 것으로 예상했다. 실제 뚜껑을 열어보니 영업이익은 컨센서스를 39% 상회했고 당기순이익은 컨센서스를 4배 이상 웃돌았다.

KCC는 사업별 구체적인 성적표를 공개하지 않았으나 시장에선 KCC가 기존 도료·건자재 부문에서 안정적으로 수익을 내는 동시에 실리콘 부문의 적자폭을 상당 부분 줄였을 것으로 예상한다. KCC는 2019년 3조5000억원을 들여 미국 실리콘 제조업체 모멘티브 퍼포먼스 머티리얼스(Momentive Performance Materials)를 인수했다.

기존 도료·건자재 중심의 사업 구조를 소재 분야로 넓히기 위해 내린 이 결정으로 KCC 사업 포트폴리오에 큰 변화가 생겼다. 우선 3조원대 수준의 연간 매출 규모가 단번에 5조~6조원으로 늘었고 전체 매출에서 실리콘 사업이 차지하는 비중도 50%를 넘어섰다.

다만 지난해 경기침체 여파로 매출과 수익성이 모두 역성장했고 실리콘 사업은 모멘티브 편입 이후 처음으로 적자전환(-833억원)했다. 기존 도료·건자재 부문이 견조한 수익성을 보이며 전체 영업이익(3125억원)은 흑자를 유지했다.

업계는 당분간 실리콘 산업의 약세를 예상하지만 KCC는 고가 원재료로 생산된 저마진 재고를 소화하는 방식으로 대응했다. 시장에선 400억원까지 벌어졌던 실리콘 부문 적자 규모가 올 1분기 100억~200억원대 정도로 축소됐을 것으로 예상한다. KCC는 사모펀드(PEF)가 보유하던 모멘티브 잔여지분 20%를 매입하기로 결정할 정도로 실리콘 사업에 대한 의지와 자신감을 보이고 있다.

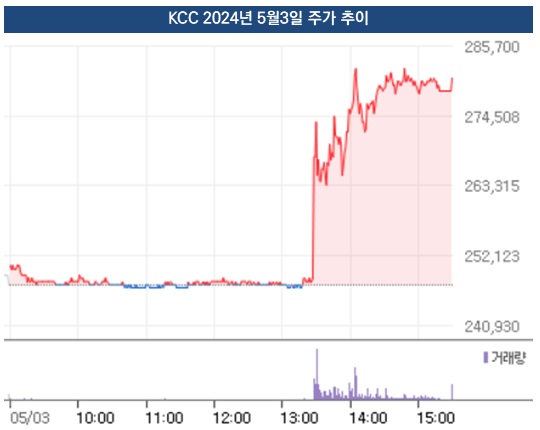

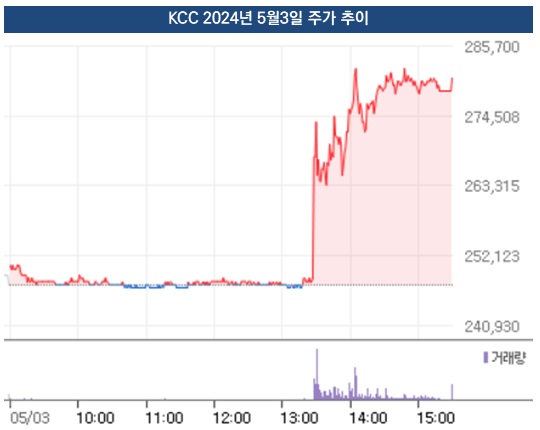

KCC가 큰폭의 수익성 개선에 성공하며 주가도 급등하는 모습을 보였다. 실적 공시 전까지 미미하던 KCC 주식 거래량은 이날 오후 1시28분 실적이 공개된 후 급증했고 장 마감까지 총 14만주가 시장에서 거래됐다. 거래량 기준 올해 상위 3위 안에 드는 기록이다.

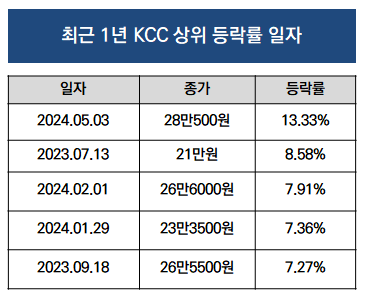

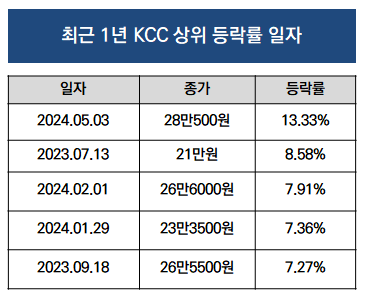

거래량 급증과 함께 주가도 급등하는 흐름을 보이며 전일 대비 13.33% 오른 28만500원으로 장을 마감했다. KCC가 최근 1년 사이 기록한 최고 등락률이다. 이전 최고 기록은 2022년 1월4일 장으로, 당시 KCC 주가는 전일 대비 25.40% 오른 38만7500원에 장을 마감했다.

3일 KCC는 올해 1분기 매출 1조5884억원, 영업이익 1069억원을 기록했다고 공시했다. 매출과 영업이익이 전년 동기 대비 각각 1.5%와 41.0% 증가했고 당기순이익도 같은 기간 흑자전환해 4549억원을 기록했다.

이번 KCC의 1분기 실적은 증권가 컨센서스를 웃돌았다. 증권가에서는 KCC가 올해 1분기 영업이익 767억원, 당기순이익 940억원 정도를 거둘 것으로 예상했다. 실제 뚜껑을 열어보니 영업이익은 컨센서스를 39% 상회했고 당기순이익은 컨센서스를 4배 이상 웃돌았다.

KCC는 사업별 구체적인 성적표를 공개하지 않았으나 시장에선 KCC가 기존 도료·건자재 부문에서 안정적으로 수익을 내는 동시에 실리콘 부문의 적자폭을 상당 부분 줄였을 것으로 예상한다. KCC는 2019년 3조5000억원을 들여 미국 실리콘 제조업체 모멘티브 퍼포먼스 머티리얼스(Momentive Performance Materials)를 인수했다.

기존 도료·건자재 중심의 사업 구조를 소재 분야로 넓히기 위해 내린 이 결정으로 KCC 사업 포트폴리오에 큰 변화가 생겼다. 우선 3조원대 수준의 연간 매출 규모가 단번에 5조~6조원으로 늘었고 전체 매출에서 실리콘 사업이 차지하는 비중도 50%를 넘어섰다.

다만 지난해 경기침체 여파로 매출과 수익성이 모두 역성장했고 실리콘 사업은 모멘티브 편입 이후 처음으로 적자전환(-833억원)했다. 기존 도료·건자재 부문이 견조한 수익성을 보이며 전체 영업이익(3125억원)은 흑자를 유지했다.

업계는 당분간 실리콘 산업의 약세를 예상하지만 KCC는 고가 원재료로 생산된 저마진 재고를 소화하는 방식으로 대응했다. 시장에선 400억원까지 벌어졌던 실리콘 부문 적자 규모가 올 1분기 100억~200억원대 정도로 축소됐을 것으로 예상한다. KCC는 사모펀드(PEF)가 보유하던 모멘티브 잔여지분 20%를 매입하기로 결정할 정도로 실리콘 사업에 대한 의지와 자신감을 보이고 있다.

KCC가 큰폭의 수익성 개선에 성공하며 주가도 급등하는 모습을 보였다. 실적 공시 전까지 미미하던 KCC 주식 거래량은 이날 오후 1시28분 실적이 공개된 후 급증했고 장 마감까지 총 14만주가 시장에서 거래됐다. 거래량 기준 올해 상위 3위 안에 드는 기록이다.

거래량 급증과 함께 주가도 급등하는 흐름을 보이며 전일 대비 13.33% 오른 28만500원으로 장을 마감했다. KCC가 최근 1년 사이 기록한 최고 등락률이다. 이전 최고 기록은 2022년 1월4일 장으로, 당시 KCC 주가는 전일 대비 25.40% 오른 38만7500원에 장을 마감했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >