흥국생명, 'IFRS17' 도입에도 자본 우려 못 지웠다

②유상증자로 급한불 껐지만…자산운용 투자손실 반영되며 자본력 위축

편집자주

보험업은 호황기를 맞은 것일까. 최근 저PBR주에 대한 재평가 논의가 활발해지면서 보험사 주가가 신고가를 갈아치우고 있다. 보험사 자본과 순이익 극대화로 주가도 힘을 받고 있다. 그러나 실질 자본이 늘고 수익이 불어난 것은 아니라는 지적이 나온다. IFRS17 도입에 따른 K-ICS 비율 개선 결과라는 평가다. 오히려 미래 이익은 당겨 쓰고 리스크는 이연하는 것이란 해석도 나온다. 킥스비율 개선과 맞물린 각 보험사별 자본 이슈를 점검해 본다.

흥국생명의 킥스(K-ICS)비율 등 자본적정성 이슈의 원인은 자본력 저하인 것으로 평가된다. 새 회계기준(IFRS17) 도입 이후 보유 주식 등 자산의 평가손실이 불어나면서 가용자본이 위축됐다. 상품과 투자자산 운용에서 리스크가 커진 것이 문제의 시작이다.

이전부터 이슈화 됐던 자본 관리역량도 재조명되고 있다. 외화 신종자본증권의 조기상환권(콜옵션) 관련해 시장의 우려가 컸던 상황에서 증자를 통해 급한불을 껐다. 하지만 충분한 자본력을 확보하지 못하면서 계속해 외부 리스크 등 변수에 취약한 모습이다.

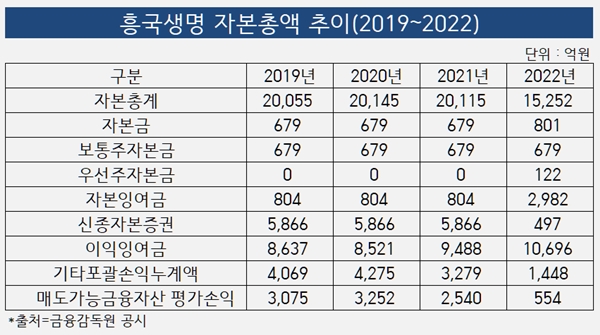

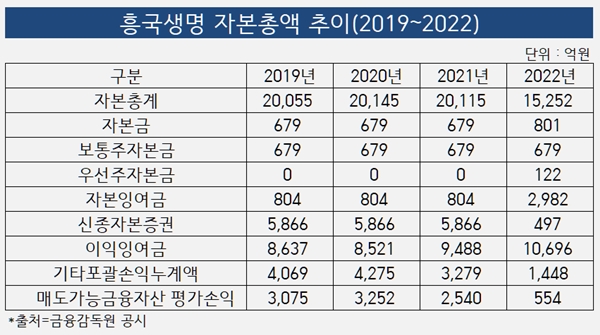

2022년 말 기준 흥국생명의 자본총액은 저하됐다. 2021년 말 2조115억원이던 자본총액은 1년만에 1조5252억원으로 25% 가량 줄었다. 이전까지 흥국생명은 꾸준히 2조원대 자본총액을 기록하고 있었다. 2019년 2조55억원, 2020년 2조145억원, 2021년 2조115억원 등 조금씩 증가세를 보였다.

2022년 당시 흥국생명은 자본금과 자본잉여금 등 핵심자본 항목에서 큰 변화를 맞았다. 신종자본증권 조기상환 등 이슈가 불거지면서 자본확충 필요성이 생겼다. 이에 대응해 우선주를 발행하며 자본력 유지에 사활을 걸었다.

다만 콜옵션 행사로 빠져나간 자본항목을 100% 채우지는 못했다. 기존에 흥국생명 자본총액의 핵심 항목이었던 신종자본증권은 대거 빠져나가면서 전체적으로 자본력은 약화됐다. 이전까지 5866억원 규모였던 신종자본증권은 2022년 497억원으로 크게 감소했다.

반면 흥국생명이 유상증자로 신규 조달한 자본금 규모는 2800억원에 불과했다. 실제 2022년 흥국생명은 자본 확충을 위해 태광그룹 계열사로부터 2800억원 규모의 제3자 배정 유상증자를 단행했다. 전환우선주 297만주를 새로 발행했다.

유상증자에 따라 자본금과 자본잉여금 등에 변화가 생겼다. 기존까지 보통주자본금 679억이 자본금의 전부였지만 우선주자본금 122억원이 늘어나면서 자본금은 총 801억원으로 증가했다. 동시에 자본잉여금이 불어났다. 기존까지 804억원 수준이었지만 증자 결과 2982억원으로 2178억원 가량 불어났다.

이외 이익잉여금은 꾸준히 우상향 하면서 자본항목을 떠받치는 핵심 역할을 했다. 2019년 8637억원 수준이던 이익잉여금은 2022년 1조696억원으로 불어났다. 더불어 투자자산 평가이익도 꾸준히 플러스(+)를 기록하면서 자본총액 감소를 저지했다. 2022년 기타포괄손익누계액은 1448억원으로 집계됐다.

유상증자 등으로 자본력 저하를 방어하던 흥국생명은 지난해 또 한번 시험대에 섰다. 새 회계기준(IFRS17) 적용으로 자산과 부채의 시가평가가 이뤄지면서 일부 자본항목에서 누수가 발생하는 모습이다.

금융상품 등 투자자산에서 대거 평가손실이 발생하면서 자본력을 위협하는 새로운 요소로 부각되고 있다. 흥국생명의 공정가치측정금융상품평가손실은 지난해 1분기 말 1조3289억원을 시작으로 2분기 말 1조5166억원, 3분기 말 1조7541억원 등 지속적으로 악화했다. 다만 4분기 말 1조469억원을 기록하며 평가손실 규모가 줄었다.

이러한 공정가치측정금융상품평가손실에 따른 자본력 저하를 막은 것은 보험계약자산(부채)순금융손익이다. 이전까지 부채항목의 보험계약자산(부채)으로 분류됐던 계정이 IFRS17에서 자본항목으로 분류되면서 자본력을 보강하는 요소로 작용했다.

보험계약자산(부채)순금융손익 항목 계정이 추가되면서 흥국생명은 지난해 1분기 말 1조4948억원을 자본으로 인식했다. 다만 지난해 4분기 말 이 계정은 1조1451억원까지 줄었다.

결과적으로 증가세를 보이던 흥국생명의 기타포괄손익누계액도 연말 감소세로 돌아서면서 자본총액이 위축되는 결과를 가져왔다. 지난해 1분기 말 3523억원으로 집계됐다. 이후 2분기와 3분기 증가세를 보였지만 4분기 말 2695억원으로 감소했다.

향후 흥국생명의 자본관리에 관심이 집중된다. 새 회계기준 적용과 경과조치 도입으로 시가평가 과정에서 일부 리스크 평가가 유예된 영향을 어떻게 긍정적으로 활용할지가 핵심이다.

이전부터 이슈화 됐던 자본 관리역량도 재조명되고 있다. 외화 신종자본증권의 조기상환권(콜옵션) 관련해 시장의 우려가 컸던 상황에서 증자를 통해 급한불을 껐다. 하지만 충분한 자본력을 확보하지 못하면서 계속해 외부 리스크 등 변수에 취약한 모습이다.

2022년 말 기준 흥국생명의 자본총액은 저하됐다. 2021년 말 2조115억원이던 자본총액은 1년만에 1조5252억원으로 25% 가량 줄었다. 이전까지 흥국생명은 꾸준히 2조원대 자본총액을 기록하고 있었다. 2019년 2조55억원, 2020년 2조145억원, 2021년 2조115억원 등 조금씩 증가세를 보였다.

2022년 당시 흥국생명은 자본금과 자본잉여금 등 핵심자본 항목에서 큰 변화를 맞았다. 신종자본증권 조기상환 등 이슈가 불거지면서 자본확충 필요성이 생겼다. 이에 대응해 우선주를 발행하며 자본력 유지에 사활을 걸었다.

다만 콜옵션 행사로 빠져나간 자본항목을 100% 채우지는 못했다. 기존에 흥국생명 자본총액의 핵심 항목이었던 신종자본증권은 대거 빠져나가면서 전체적으로 자본력은 약화됐다. 이전까지 5866억원 규모였던 신종자본증권은 2022년 497억원으로 크게 감소했다.

반면 흥국생명이 유상증자로 신규 조달한 자본금 규모는 2800억원에 불과했다. 실제 2022년 흥국생명은 자본 확충을 위해 태광그룹 계열사로부터 2800억원 규모의 제3자 배정 유상증자를 단행했다. 전환우선주 297만주를 새로 발행했다.

유상증자에 따라 자본금과 자본잉여금 등에 변화가 생겼다. 기존까지 보통주자본금 679억이 자본금의 전부였지만 우선주자본금 122억원이 늘어나면서 자본금은 총 801억원으로 증가했다. 동시에 자본잉여금이 불어났다. 기존까지 804억원 수준이었지만 증자 결과 2982억원으로 2178억원 가량 불어났다.

이외 이익잉여금은 꾸준히 우상향 하면서 자본항목을 떠받치는 핵심 역할을 했다. 2019년 8637억원 수준이던 이익잉여금은 2022년 1조696억원으로 불어났다. 더불어 투자자산 평가이익도 꾸준히 플러스(+)를 기록하면서 자본총액 감소를 저지했다. 2022년 기타포괄손익누계액은 1448억원으로 집계됐다.

유상증자 등으로 자본력 저하를 방어하던 흥국생명은 지난해 또 한번 시험대에 섰다. 새 회계기준(IFRS17) 적용으로 자산과 부채의 시가평가가 이뤄지면서 일부 자본항목에서 누수가 발생하는 모습이다.

금융상품 등 투자자산에서 대거 평가손실이 발생하면서 자본력을 위협하는 새로운 요소로 부각되고 있다. 흥국생명의 공정가치측정금융상품평가손실은 지난해 1분기 말 1조3289억원을 시작으로 2분기 말 1조5166억원, 3분기 말 1조7541억원 등 지속적으로 악화했다. 다만 4분기 말 1조469억원을 기록하며 평가손실 규모가 줄었다.

이러한 공정가치측정금융상품평가손실에 따른 자본력 저하를 막은 것은 보험계약자산(부채)순금융손익이다. 이전까지 부채항목의 보험계약자산(부채)으로 분류됐던 계정이 IFRS17에서 자본항목으로 분류되면서 자본력을 보강하는 요소로 작용했다.

보험계약자산(부채)순금융손익 항목 계정이 추가되면서 흥국생명은 지난해 1분기 말 1조4948억원을 자본으로 인식했다. 다만 지난해 4분기 말 이 계정은 1조1451억원까지 줄었다.

결과적으로 증가세를 보이던 흥국생명의 기타포괄손익누계액도 연말 감소세로 돌아서면서 자본총액이 위축되는 결과를 가져왔다. 지난해 1분기 말 3523억원으로 집계됐다. 이후 2분기와 3분기 증가세를 보였지만 4분기 말 2695억원으로 감소했다.

향후 흥국생명의 자본관리에 관심이 집중된다. 새 회계기준 적용과 경과조치 도입으로 시가평가 과정에서 일부 리스크 평가가 유예된 영향을 어떻게 긍정적으로 활용할지가 핵심이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >