녹십자가 리파이낸싱 목적으로 회사채를 발행했다. 만기가 도래한 1800억원 규모의 공모사채를 상환하는 목적이다. 다만 이자율이 올라 차입금 부담이 늘었다. 그럼에도 기대감은 있다. 혈액제제 알리글로의 미국 판매가 본격적인 궤도에 올라서면 실적개선이 이뤄질 것으로 내다보고 있다.

◇1600억 자금 조달, 부족분 자체 자금 상환

녹십자는 최근 공시를 통해 1600억원 규모의 공모 회사채 발행을 확정했다고 밝혔다. 본래 800억 규모 자금 조달을 예고했으나 수요예측에서 흥행하면서 1600억원으로 증액했다.

이번 회사채 발행은 오는 5월 만기가 도래하는 1800억원 규모의 공모채를 상환하기 위해서다. 2021년 3년물로 발행한 제43-1회차 무보증 공모 회사채 1200억원과 2019년 5년물로 찍은 제42-2회차 무보증 공모 회사채 600억원 총 1800억원이 대상이다. 부족분은 자체 자금으로 상환한다.

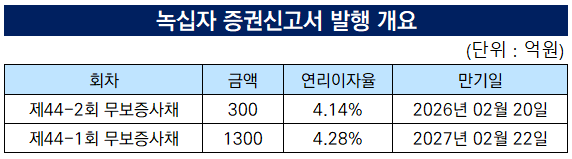

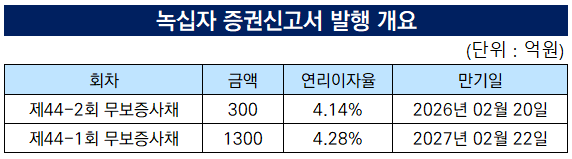

리파이낸싱 과정에서 발행 조건은 변동됐다. 이자율이 1%대에서 4%대로 올랐고 발행 기간도 짧아졌다. 이번 사채는 각각 300억원 규모의 2년물, 1300억원 규모의 3년물로 연리이자율은 각각 4.14%, 4.28%다.

민평금리보다 낮은 금리로 발행됐지만 이전과 비교하면 조건이 불리해졌다. 다만 자체 자금으로만 충당하긴 어려운 실정이었다. 실적 부진으로 현금 유동성이 저하된 결과다.

녹십자의 작년 매출은 1조6266억원으로 전년 대비 4.9% 감소했다. 영업이익은 344억원으로 57.6% 축소됐고 순손실은 198억원으로 4년 만에 적자로 전환했다. 헌터라제 수출 물량이 감소하고 경쟁사인 SK바이오사이언스가 백신 생산을 재개하며 수익성이 떨어졌다.

부족자금을 차입으로 메우는 분위기다. 총차입금은 꾸준히 늘었고 현금성자산은 줄었다. 2023년 3분기 기준 총차입금은 6182억원으로 전년 동기 대비 24.6% 늘었다. 현금성자산은 216억원으로 순차입 기조를 이어가고 있다.

◇혈액제제 '알리글로' 판매 등 본업 매출 신장에 거는 기대

녹십자가 최근 경영 효율화를 추진 중인 것도 재무 사정과 연관된다. 작년 10월 임직원 대상 희망퇴직 신청을 접수받고 조직 통폐합 및 구조조정을 단행했다.

다만 전체 차입 규모를 줄이기 위해선 본업 실적 개선이 필요하다. 기대를 거는 제품은 알리글로다. 면역글로불린 제제 10% 알리글로는 작년 12월 미국 FDA로부터 승인을 받았다.

최근엔 미국 법인 GC바이오파마USA 인력을 3배 확충하면서 알리글로의 본격 판매를 준비하고 있다. 판매망 확보 및 보험등재 등 관문을 뚫고 연내 출시를 계획 중이다. 미국 법인은 이우진 글로벌사업본부장이 CEO를 겸직하며 이끌고 있다.

녹십자 관계자는 “수요예측이 잘 나와 800억원에서 1600억원으로 발행 규모를 증액했다”며 “현금이 충분한 상황은 아니지만 올해 자체 사업이 좋아지며 유동성이 개선될 거라 기대한다”고 말했다.

◇1600억 자금 조달, 부족분 자체 자금 상환

녹십자는 최근 공시를 통해 1600억원 규모의 공모 회사채 발행을 확정했다고 밝혔다. 본래 800억 규모 자금 조달을 예고했으나 수요예측에서 흥행하면서 1600억원으로 증액했다.

이번 회사채 발행은 오는 5월 만기가 도래하는 1800억원 규모의 공모채를 상환하기 위해서다. 2021년 3년물로 발행한 제43-1회차 무보증 공모 회사채 1200억원과 2019년 5년물로 찍은 제42-2회차 무보증 공모 회사채 600억원 총 1800억원이 대상이다. 부족분은 자체 자금으로 상환한다.

리파이낸싱 과정에서 발행 조건은 변동됐다. 이자율이 1%대에서 4%대로 올랐고 발행 기간도 짧아졌다. 이번 사채는 각각 300억원 규모의 2년물, 1300억원 규모의 3년물로 연리이자율은 각각 4.14%, 4.28%다.

민평금리보다 낮은 금리로 발행됐지만 이전과 비교하면 조건이 불리해졌다. 다만 자체 자금으로만 충당하긴 어려운 실정이었다. 실적 부진으로 현금 유동성이 저하된 결과다.

녹십자의 작년 매출은 1조6266억원으로 전년 대비 4.9% 감소했다. 영업이익은 344억원으로 57.6% 축소됐고 순손실은 198억원으로 4년 만에 적자로 전환했다. 헌터라제 수출 물량이 감소하고 경쟁사인 SK바이오사이언스가 백신 생산을 재개하며 수익성이 떨어졌다.

부족자금을 차입으로 메우는 분위기다. 총차입금은 꾸준히 늘었고 현금성자산은 줄었다. 2023년 3분기 기준 총차입금은 6182억원으로 전년 동기 대비 24.6% 늘었다. 현금성자산은 216억원으로 순차입 기조를 이어가고 있다.

◇혈액제제 '알리글로' 판매 등 본업 매출 신장에 거는 기대

녹십자가 최근 경영 효율화를 추진 중인 것도 재무 사정과 연관된다. 작년 10월 임직원 대상 희망퇴직 신청을 접수받고 조직 통폐합 및 구조조정을 단행했다.

다만 전체 차입 규모를 줄이기 위해선 본업 실적 개선이 필요하다. 기대를 거는 제품은 알리글로다. 면역글로불린 제제 10% 알리글로는 작년 12월 미국 FDA로부터 승인을 받았다.

최근엔 미국 법인 GC바이오파마USA 인력을 3배 확충하면서 알리글로의 본격 판매를 준비하고 있다. 판매망 확보 및 보험등재 등 관문을 뚫고 연내 출시를 계획 중이다. 미국 법인은 이우진 글로벌사업본부장이 CEO를 겸직하며 이끌고 있다.

녹십자 관계자는 “수요예측이 잘 나와 800억원에서 1600억원으로 발행 규모를 증액했다”며 “현금이 충분한 상황은 아니지만 올해 자체 사업이 좋아지며 유동성이 개선될 거라 기대한다”고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >