편집자주

인수합병(M&A), 기업공개(IPO) 등 '빅딜(Big Deal)'은 기업의 운명을 가른다. 단 한 건의 재무적 이벤트라도 규모가 크다면 그 영향은 기업을 넘어 그룹 전체로 영향을 미친다. 그 영향은 긍정적일수도, 부정적일수도 있다. THE CFO는 기업과 그룹의 방향성을 바꾼 빅딜을 분석한다. 빅딜 이후 기업은 재무적으로 어떻게 변모했으며, 나아가 딜을 이끈 최고재무책임자(CFO) 및 재무 인력들의 행보를 살펴본다.

KT스카이라이프는 현대HCN 인수를 통해 경쟁력 제고를 노렸다. 5150억원의 인수대금으로 실질적인 무차입경영 기조는 막을 내렸지만 몸집이 커지면서 단숨에 매출액이 1조원을 돌파하는 효과를 누렸다.

다만 유선방송 시장의 비우호적 환경이 지속되며 HCN의 영업권 가치에 대한 손상차손이 이뤄졌다. 향후 영업권이 추가 상각이 된다면 실적에도 악영향을 미칠 전망이다.

◇현대HCN 인수, 경쟁력 제고 카드

KT스카이라이프는 현대HCN 인수전에 뛰어들 당시 우호적이지 못한 시장 상황에 직면하는 상황이었다. IPTV 서비스가 주도하는 유료방송시장 경쟁이 심화되며 결합 상품(OTS, Olleh TV Skylife) 가입자 순감, 평균수익(ARPU) 정체 등을 겪을 수밖에 없었다.

KT스카이라이프는 경쟁력 강화를 목적으로 현대HCN 인수전에 참전했다. 규모의 경제를 실현한다는 복안이었다. 인수 시 즉각적으로 가입자가 늘어 이익창출력이 개선되는 효과를 누릴 수 있었기 때문이다. 매출 1조원으로 키울 수 있다는 전망이 나왔다.

특히 현대HCN의 2019년 말 기준 방송가입자 점유율은 약 4% 정도로 다른 사업자 대비 낮은 수준이었지만 서울 강남·서초 및 부산 등 대도시를 포함한 8개 사업권역 내 131만명의 방송 가입자가 있다는 장점을 가지고 있었다. KT스카이라이프는 가입자당 ARPU가 낮은 도시 외 및 도서·산간 가입자 구조로 도심형 영업 확대가 해결 과제였다.

◇매출 1조 효과…CFO 승진 가도

KT스카이라이프는 현대HCN 지분 100%를 5150억원에 인수했다. 당시 현대HCN은 사업 재편을 위해 2020년 11월 방송·통신사업부문을 물적분할하여 현대HCN을 신설하고 디지털 사이니지와 기업 메시징부문은 존속시켜 현대퓨처넷이란 이름으로 탈바꿈했다.

인수 후 기대 효과는 어느정 실현됐다. 2022년 KT스카이라이프의 연결 기준 매출액이 1조342억원으로 늘었다. 현대HCN이 별도 기준 2494억원의 매출액을 달성한 효과다. 비통신부문 경쟁력도 강화됐다. HCN 인수로 그룹 내 IPTV(KT), 위성방송(KT스카이라이프), 종합유선방송(HCN)의 유형별 유료방송 사업을 모두 확보하는 데 성공한 것이다.

인수 후 기대 효과는 어느정 실현됐다. 2022년 KT스카이라이프의 연결 기준 매출액이 1조342억원으로 늘었다. 현대HCN이 별도 기준 2494억원의 매출액을 달성한 효과다. 비통신부문 경쟁력도 강화됐다. HCN 인수로 그룹 내 IPTV(KT), 위성방송(KT스카이라이프), 종합유선방송(HCN)의 유형별 유료방송 사업을 모두 확보하는 데 성공한 것이다.

당시 경영기획본부장(CFO)으로 현인수 실무를 주관한 양춘식 KT스카이라이프 대표이사(사진)는 공로를 인정받아 전무로 승진했다. KT스카이라이프는 모회사 KT 상무급 임원에 전무 직급을 부여하는데, 이때 KT그룹 상무로 승진하며 KT스카이라이프 전무가 됐다.

◇무차입경영 기조 끝…영업권, 손상차손 인식

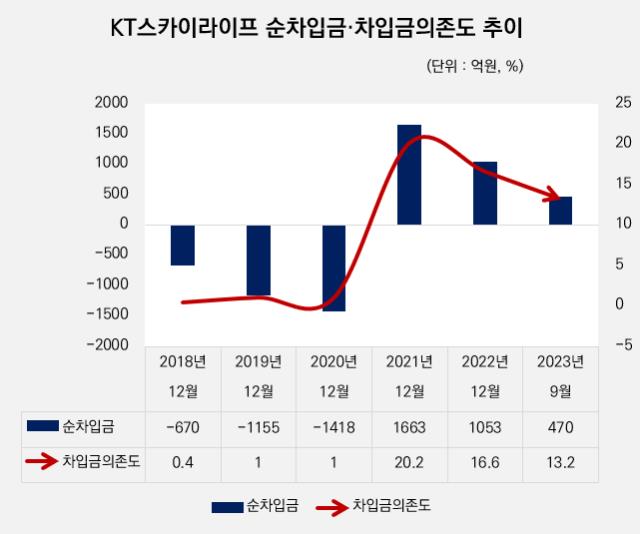

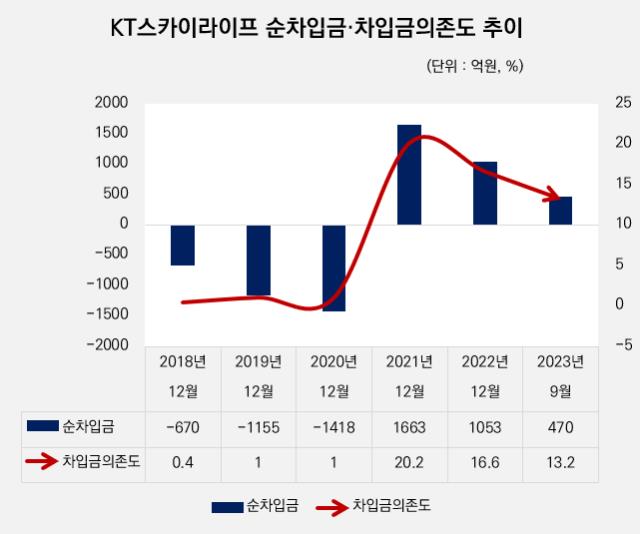

그러나 KT스카이라이프는 HCN 인수로 실질적인 무차입경영 기조가 중단됐다. 2021년 9월 HCN 인수대금 5150억원 납입으로 자금소요가 발생하며 양(+)의 순차입금으로 전환한 탓이다. 2020년 말 마이너스(-) 1418억원이던 순차입금은 2021년 말 1663억원을 기록했다. 1%대에 그쳤던 차입금의존도도 2021년 말 20.2%로 상승했다.

지난해에는 HCN에 대해 설정한 2527억원의 영업권에 대해 240억원의 손상차손을 인식했다. 유선방송 시장의 비우호적인 환경을 고려한 조치다. 기존 HCN 영업권 가치에 대해 손상검사를 한 결과 미래 회수가능금액이 장부금액에 미치지 못한다고 판단한 것이다.

이에 KT스카이라이프의 2022년 연결 기준 당기순이익은 전년 623억원에서 231억원으로 3분의 1 수준으로 줄었다. 향후 영업권 추가 상각시 실적에 부정적 영향 끼칠 수 있을 전망이다.

손상차손은 영업권 가치가 기록된 가치보다 낮을 때 발생하는 손실로 영업권 손상차손은 환입할 수 없다는 특징이 있다. 영업권을 자의적으로 조정할 수 있는 여지를 줄 수 있기 때문이다.

다만 KT스카이라이프 안정적인 현금창출력을 바탕으로 총차입금 규모 줄여나가고 있다. 인수를 위해 발행했던 기업어음(CP)을 모두 상환한 영향이다. 지난해 9월 말 KT스카이라이프의 순차입금은 470억원을 기록했다. 차입금의존도도 13.2%로 낮아졌다.

다만 유선방송 시장의 비우호적 환경이 지속되며 HCN의 영업권 가치에 대한 손상차손이 이뤄졌다. 향후 영업권이 추가 상각이 된다면 실적에도 악영향을 미칠 전망이다.

◇현대HCN 인수, 경쟁력 제고 카드

KT스카이라이프는 현대HCN 인수전에 뛰어들 당시 우호적이지 못한 시장 상황에 직면하는 상황이었다. IPTV 서비스가 주도하는 유료방송시장 경쟁이 심화되며 결합 상품(OTS, Olleh TV Skylife) 가입자 순감, 평균수익(ARPU) 정체 등을 겪을 수밖에 없었다.

KT스카이라이프는 경쟁력 강화를 목적으로 현대HCN 인수전에 참전했다. 규모의 경제를 실현한다는 복안이었다. 인수 시 즉각적으로 가입자가 늘어 이익창출력이 개선되는 효과를 누릴 수 있었기 때문이다. 매출 1조원으로 키울 수 있다는 전망이 나왔다.

특히 현대HCN의 2019년 말 기준 방송가입자 점유율은 약 4% 정도로 다른 사업자 대비 낮은 수준이었지만 서울 강남·서초 및 부산 등 대도시를 포함한 8개 사업권역 내 131만명의 방송 가입자가 있다는 장점을 가지고 있었다. KT스카이라이프는 가입자당 ARPU가 낮은 도시 외 및 도서·산간 가입자 구조로 도심형 영업 확대가 해결 과제였다.

◇매출 1조 효과…CFO 승진 가도

KT스카이라이프는 현대HCN 지분 100%를 5150억원에 인수했다. 당시 현대HCN은 사업 재편을 위해 2020년 11월 방송·통신사업부문을 물적분할하여 현대HCN을 신설하고 디지털 사이니지와 기업 메시징부문은 존속시켜 현대퓨처넷이란 이름으로 탈바꿈했다.

당시 경영기획본부장(CFO)으로 현인수 실무를 주관한 양춘식 KT스카이라이프 대표이사(사진)는 공로를 인정받아 전무로 승진했다. KT스카이라이프는 모회사 KT 상무급 임원에 전무 직급을 부여하는데, 이때 KT그룹 상무로 승진하며 KT스카이라이프 전무가 됐다.

◇무차입경영 기조 끝…영업권, 손상차손 인식

그러나 KT스카이라이프는 HCN 인수로 실질적인 무차입경영 기조가 중단됐다. 2021년 9월 HCN 인수대금 5150억원 납입으로 자금소요가 발생하며 양(+)의 순차입금으로 전환한 탓이다. 2020년 말 마이너스(-) 1418억원이던 순차입금은 2021년 말 1663억원을 기록했다. 1%대에 그쳤던 차입금의존도도 2021년 말 20.2%로 상승했다.

지난해에는 HCN에 대해 설정한 2527억원의 영업권에 대해 240억원의 손상차손을 인식했다. 유선방송 시장의 비우호적인 환경을 고려한 조치다. 기존 HCN 영업권 가치에 대해 손상검사를 한 결과 미래 회수가능금액이 장부금액에 미치지 못한다고 판단한 것이다.

이에 KT스카이라이프의 2022년 연결 기준 당기순이익은 전년 623억원에서 231억원으로 3분의 1 수준으로 줄었다. 향후 영업권 추가 상각시 실적에 부정적 영향 끼칠 수 있을 전망이다.

손상차손은 영업권 가치가 기록된 가치보다 낮을 때 발생하는 손실로 영업권 손상차손은 환입할 수 없다는 특징이 있다. 영업권을 자의적으로 조정할 수 있는 여지를 줄 수 있기 때문이다.

다만 KT스카이라이프 안정적인 현금창출력을 바탕으로 총차입금 규모 줄여나가고 있다. 인수를 위해 발행했던 기업어음(CP)을 모두 상환한 영향이다. 지난해 9월 말 KT스카이라이프의 순차입금은 470억원을 기록했다. 차입금의존도도 13.2%로 낮아졌다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >