편집자주

인수합병(M&A), 기업공개(IPO) 등 '빅딜(Big Deal)'은 기업의 운명을 가른다. 단 한 건의 재무적 이벤트라도 규모가 크다면 그 영향은 기업을 넘어 그룹 전체로 영향을 미친다. 그 영향은 긍정적일수도, 부정적일수도 있다. THE CFO는 기업과 그룹의 방향성을 바꾼 빅딜을 분석한다. 빅딜 이후 기업은 재무적으로 어떻게 변모했으며, 나아가 딜을 이끈 최고재무책임자(CFO) 및 재무 인력들의 행보를 살펴본다.

현대퓨처넷의 전신격인 케이블TV업체 현대HCN은 '알짜' 계열사로 이름 났던 곳이다. 당시 현대HCN의 시장점유율은 9% 정도로 LG헬로비전, 티브로드(현 SK브로드밴드), 딜라이브, CMB에 이어 유료케이블방송사(MSO) 5위 정도에 그쳤지만 현금보유량은 업계 최고 수준을 자랑했다.

비결은 낮은 차입금의존도와 소규모의 자본적지출(CAPEX)이었다. 차입을 거의 하지 않고 연 200억~300억원 내외의 CAPEX만 집행하며 해마다 400억원가량의 잉여현금을 쌓았다.

물적분할을 통해 2020년 말 방송·통신 사업부문을 분리 매각하고 디지털 사이니지·기업 메시징 사업은 존속, 현대퓨처넷이란 이름으로 탈바꿈했지만 옛 경영 기조는 그대로 유지되고 있다. 낮은 차입금의존도와 소규모 CAPEX로 곳간을 관리하고 있다.

현대퓨처넷의 사업부문은 디지털 사이니지, 기업 메시징, ICT 신사업 등으로 미래지향적 성격이 강하다. 사업 확장은 주로 전략적 제휴나 SK바이오랜드(현대바이오랜드)처럼 인수·합병(M&A)를 활용한 방식이다.

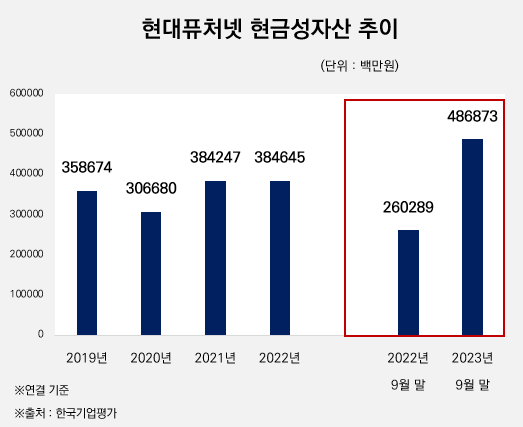

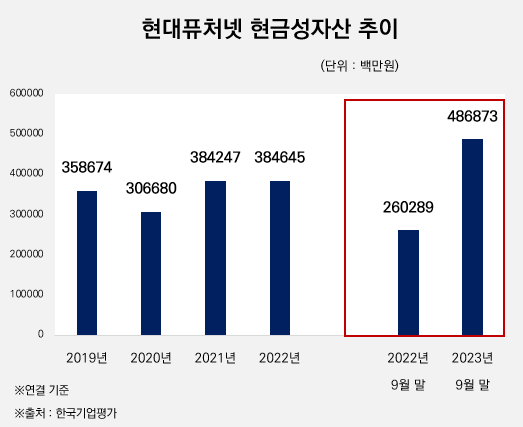

2023년 9월 말 현대퓨처넷의 현금성자산 규모는 4868억원을 기록했다. ICT 관련 신규 사업 아이템 발굴 등 핵심 사업 재편에도 전년 동기(2602억원) 대비 87% 늘었다. 세부적으로 현금 및 현금성자산이 299억원으로 전년 동기(266억원) 대비 12% 증가했다. 기타금융자산도 지난해 3분기 2335억원에서 4569억원으로 1년새 2234억원 늘었다.

차입금의존도 또한 낮은 편이다. 같은 기간 현대퓨처넷의 총차입금은 372억원으로 전년 동기(376억원) 대비 1% 줄었다. 세부적으로 단기차입금 278억원, 유동성장기부채 68억원, 장기차입금 25억원 등이다. 사채 발행을 통한 자금 조달은 진행하지 않는다.

현대퓨처넷은 2015년부터 사실상 무차입경영 기조를 이어가고 있다. 일시적으로 단기차입금이 발생하더라도 보유 현금을 유동화해 곧바로 상환하는 패턴을 보여주고 있다.

이에 따라 차입금보다 현금이 많은 순현금 상태를 유지했다. 4496억원에 달하는 순현금 덕분에 차입금의존도는 4%를 기록하며 10%대를 넘지 않고 있다.

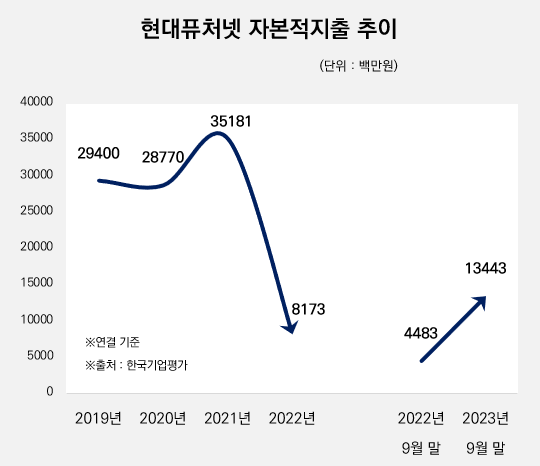

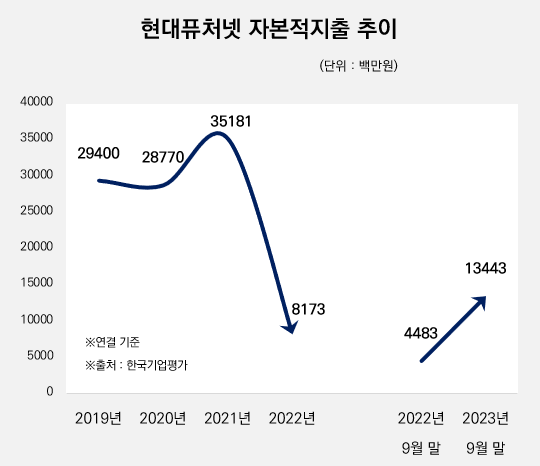

CAPEX는 현대HCN 시절보다 큰 폭으로 줄었다. 2021년까지만 하더라도 200억~300억원 내외의 시설투자를 진행했지만 2022년부터는 자본적지출 규모가 81억원으로 크게 줄어들었다. 2023년 9월 말 CAPEX는 134억원으로 100억원대를 나타냈다. 케이블TV사업을 접은 만큼 방송인프라 확장 및 유지를 위해 시설투자가 필요하지 않기 때문이다.

잉여현금흐름(FCF)는 올 들어 회복세를 나타냈다. 2023년 말 -153억원으로 전년 동기(-1098억원)대비 1년새 945억원 가량 개선됐다. 2022년에는 사업 재편 이후 일시적으로 매출이 줄고 이자·법인세 비용이 늘어난 영향을 받은 것으로 보인다.

비결은 낮은 차입금의존도와 소규모의 자본적지출(CAPEX)이었다. 차입을 거의 하지 않고 연 200억~300억원 내외의 CAPEX만 집행하며 해마다 400억원가량의 잉여현금을 쌓았다.

물적분할을 통해 2020년 말 방송·통신 사업부문을 분리 매각하고 디지털 사이니지·기업 메시징 사업은 존속, 현대퓨처넷이란 이름으로 탈바꿈했지만 옛 경영 기조는 그대로 유지되고 있다. 낮은 차입금의존도와 소규모 CAPEX로 곳간을 관리하고 있다.

현대퓨처넷의 사업부문은 디지털 사이니지, 기업 메시징, ICT 신사업 등으로 미래지향적 성격이 강하다. 사업 확장은 주로 전략적 제휴나 SK바이오랜드(현대바이오랜드)처럼 인수·합병(M&A)를 활용한 방식이다.

2023년 9월 말 현대퓨처넷의 현금성자산 규모는 4868억원을 기록했다. ICT 관련 신규 사업 아이템 발굴 등 핵심 사업 재편에도 전년 동기(2602억원) 대비 87% 늘었다. 세부적으로 현금 및 현금성자산이 299억원으로 전년 동기(266억원) 대비 12% 증가했다. 기타금융자산도 지난해 3분기 2335억원에서 4569억원으로 1년새 2234억원 늘었다.

차입금의존도 또한 낮은 편이다. 같은 기간 현대퓨처넷의 총차입금은 372억원으로 전년 동기(376억원) 대비 1% 줄었다. 세부적으로 단기차입금 278억원, 유동성장기부채 68억원, 장기차입금 25억원 등이다. 사채 발행을 통한 자금 조달은 진행하지 않는다.

현대퓨처넷은 2015년부터 사실상 무차입경영 기조를 이어가고 있다. 일시적으로 단기차입금이 발생하더라도 보유 현금을 유동화해 곧바로 상환하는 패턴을 보여주고 있다.

이에 따라 차입금보다 현금이 많은 순현금 상태를 유지했다. 4496억원에 달하는 순현금 덕분에 차입금의존도는 4%를 기록하며 10%대를 넘지 않고 있다.

CAPEX는 현대HCN 시절보다 큰 폭으로 줄었다. 2021년까지만 하더라도 200억~300억원 내외의 시설투자를 진행했지만 2022년부터는 자본적지출 규모가 81억원으로 크게 줄어들었다. 2023년 9월 말 CAPEX는 134억원으로 100억원대를 나타냈다. 케이블TV사업을 접은 만큼 방송인프라 확장 및 유지를 위해 시설투자가 필요하지 않기 때문이다.

잉여현금흐름(FCF)는 올 들어 회복세를 나타냈다. 2023년 말 -153억원으로 전년 동기(-1098억원)대비 1년새 945억원 가량 개선됐다. 2022년에는 사업 재편 이후 일시적으로 매출이 줄고 이자·법인세 비용이 늘어난 영향을 받은 것으로 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >