PF 만기 쏠림부터 풀어가는 롯데건설

금융권 펀드 조성해 차환 부담 경감, 미청구미수금 1.5조·대여금 0.9조 회수 과제

편집자주

태영건설 사태를 계기로 부동산 프로젝트파이낸스(PF) 부실우려가 커지면서 여타 건설사에도 불똥이 튀고 있다. 부동산 경기 침체와 공사비 급등이 맞물려 건설사들의 유동성 확보가 중요해진 가운데 일부 업체는 조달이 더욱 어려워질 수 있기 때문이다. 건설사별로 최고재무책임자(CFO)의 역할이 중요해진 만큼 이들 앞에 놓인 당면과제를 살펴봤다.

롯데건설이 우발채무로 잡힌 프로젝트 파이낸싱(PF) 만기를 장기화해 유동성 리스크에서 벗어난다. 시중은행을 중심으로 롯데건설이 보증한 PF를 인수하는 펀드를 조성해 우발채무가 현실화하지 않도록 할 계획이다. 우발채무 우려를 잠재운 뒤에는 공사대금과 대여금을 회수 일정을 고려해 현금흐름을 관리해야 한다.

롯데건설은 다음 달 초 시중은행과 2조4000억원 규모 펀드를 조성하는 투자 협약을 맺을 예정이다. 올 1분기가 만기인 롯데건설이 보증한 미착공 PF를 인수하는 펀드다. 롯데건설은 본 PF 전환 시점까지 장기 조달 구조를 염두에 두고 투자 조건을 협의 중이다.

미착공 PF를 인수하는 금융권 펀드가 차질 없이 결성되면 롯데건설은 우발채무 우려를 일정 부분 해소할 수 있다. 롯데건설이 보증한 PF 만기는 올 1분기에 집중돼 있었다. 롯데건설의 도급사업 기준 PF 우발채무 총 4조4405억원(나이스신용평가 자료) 중 올 1분기가 만기인 물량 비중은 84%(3조7380억원)였다.

롯데건설은 올 1분기 만기가 돌아오는 미착공 PF(3조2000억원) 대응책 마련에 주력했다. 펀드 인수분(2조4000억원) 제외한 8000억원은 1분기 내 본 PF 전환으로 우발채무를 해소할 예정이다. 오는 3월 만기인 기존 유동화증권 매입 펀드(1조5000억원)는 메리츠금융그룹 몫인 9000억원을 상환하는데 무게를 두고 있다. 롯데그룹 계열사분(6000억원)은 신규 펀드 투자 구조에 따라 상환 여부가 결정된다.

PF 만기를 분산한 뒤에는 정상적인 사업 진행에 따른 착공과 본 PF 전환 등으로 우발채무 규모를 줄여가야 한다. 사업장별로 수익성 확보와 원활한 사업 진행이 후속 과제다.

재무적으로는 영업활동현금흐름 유입 기조를 유지하면서 차입 부담을 차차 줄여가야 한다. 이자비용이 수익성 차감 요인으로 작용하고 있기 때문이다. 공사미수금을 회수하면서 미청구공사는 대손충당금을 쌓지 않고 청구분으로 넘겨 회수하는 게 관건이다.

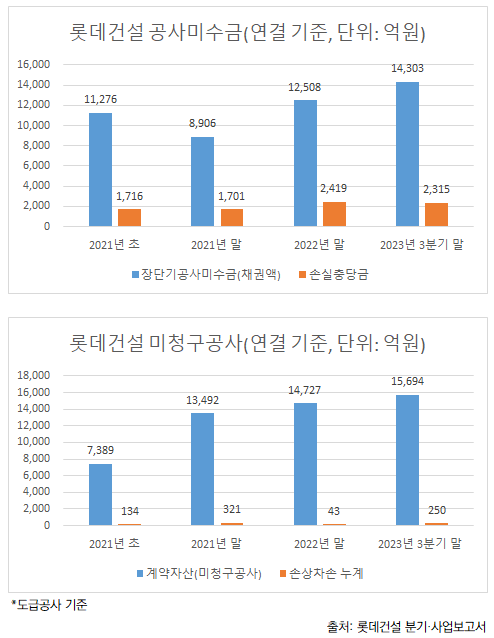

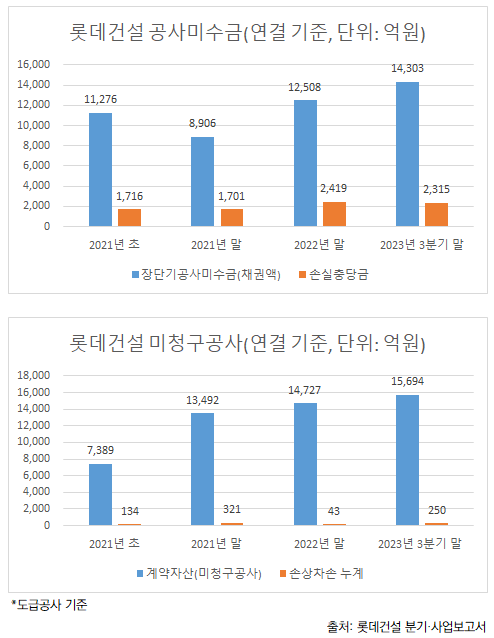

롯데건설은 매출 성장과 더불어 공사미수금, 미청구공사 잔액이 늘었다. 미청구공사는 공사대금 중 발주처에 청구하지 못한 대금이다. 공사미수금과 미청구공사 증가분은 영업활동현금흐름 차감 요소다.

롯데건설의 공사미수금은 2021년부터 증가했다. 그해 말 8906억원이었던 연결 기준(이하 동일) 공사미수금 채권액은 2022년 말 1조2508억원, 지난해 3분기 말 1조4303억원으로 늘었다. 지난해 3분기 말 공사미수금에 손실충당금 2315억원을 인식해 장부금액은 1조1988억원이다.

미청구공사도 마찬가지다. 2021년 말 1조3492억원이었던 미청구공사는 2022년 말 1조4727억원, 지난해 3분기 말 1조5694억원으로 늘었다. 지난해 3분기 말 손상차손(누계 250억원)을 뺀 미청구공사는 1조5444억원이다.

진행률이 높은 곳 중에서는 부암1구역(부산) 공사미수금 미청구분이 1449억원으로 가장 많았다. 2020년 10월 계약한 수주총액 4575억원 규모 공사다. 지난해 3분기 말 진행률은 79%(2020년 6월 분양)다. 진행률이 50%인 둔촌주공 공사에도 2269억원, 30%인 청담삼익 공사에도 1631억원이 공사미수금 미청구분으로 잡혀있다.

롯데건설은 지난해 공사미수금과 미청구공사에 현금이 잠겼지만 영업활동현금흐름을 유입으로 전환시켰다. 영업활동으로 인한 자산·부채 변동에 따른 현금흐름 차감액을 줄인 덕분이다. 지난해 3분기 말 당기순이익은 전년 동기 대비 520억원 감소한 1203억원이었다. 현금 유출이 없는 비용 등 가산액은 전년 동기(3066억원) 수준인 3249억원이었다. 같은 기간 영업활동으로 인한 자산·부채 변동액은 1399억원 증가한 마이너스(-)2959억원이었다.

롯데건설이 집행한 대여금도 상당하다. 재건축조합 등에 운영비를 지원하면서 늘어난 금액이다. 대여금 증가분은 투자활동현금흐름 차감 요인이다. 2021년 말 1조30억원이었던 장단기대여금 채권액은 2022년 말 1조581억원, 2023년 3분기 말 1조3393억원으로 증가했다. 지난해 3분기 말 장단기대여금에 손실충당금 4703억원(설정률 35%)을 인식했다. 충당금을 제외한 장단기대여금 장부금액은 8628억원이다.

롯데건설은 다음 달 초 시중은행과 2조4000억원 규모 펀드를 조성하는 투자 협약을 맺을 예정이다. 올 1분기가 만기인 롯데건설이 보증한 미착공 PF를 인수하는 펀드다. 롯데건설은 본 PF 전환 시점까지 장기 조달 구조를 염두에 두고 투자 조건을 협의 중이다.

미착공 PF를 인수하는 금융권 펀드가 차질 없이 결성되면 롯데건설은 우발채무 우려를 일정 부분 해소할 수 있다. 롯데건설이 보증한 PF 만기는 올 1분기에 집중돼 있었다. 롯데건설의 도급사업 기준 PF 우발채무 총 4조4405억원(나이스신용평가 자료) 중 올 1분기가 만기인 물량 비중은 84%(3조7380억원)였다.

롯데건설은 올 1분기 만기가 돌아오는 미착공 PF(3조2000억원) 대응책 마련에 주력했다. 펀드 인수분(2조4000억원) 제외한 8000억원은 1분기 내 본 PF 전환으로 우발채무를 해소할 예정이다. 오는 3월 만기인 기존 유동화증권 매입 펀드(1조5000억원)는 메리츠금융그룹 몫인 9000억원을 상환하는데 무게를 두고 있다. 롯데그룹 계열사분(6000억원)은 신규 펀드 투자 구조에 따라 상환 여부가 결정된다.

PF 만기를 분산한 뒤에는 정상적인 사업 진행에 따른 착공과 본 PF 전환 등으로 우발채무 규모를 줄여가야 한다. 사업장별로 수익성 확보와 원활한 사업 진행이 후속 과제다.

재무적으로는 영업활동현금흐름 유입 기조를 유지하면서 차입 부담을 차차 줄여가야 한다. 이자비용이 수익성 차감 요인으로 작용하고 있기 때문이다. 공사미수금을 회수하면서 미청구공사는 대손충당금을 쌓지 않고 청구분으로 넘겨 회수하는 게 관건이다.

롯데건설은 매출 성장과 더불어 공사미수금, 미청구공사 잔액이 늘었다. 미청구공사는 공사대금 중 발주처에 청구하지 못한 대금이다. 공사미수금과 미청구공사 증가분은 영업활동현금흐름 차감 요소다.

롯데건설의 공사미수금은 2021년부터 증가했다. 그해 말 8906억원이었던 연결 기준(이하 동일) 공사미수금 채권액은 2022년 말 1조2508억원, 지난해 3분기 말 1조4303억원으로 늘었다. 지난해 3분기 말 공사미수금에 손실충당금 2315억원을 인식해 장부금액은 1조1988억원이다.

미청구공사도 마찬가지다. 2021년 말 1조3492억원이었던 미청구공사는 2022년 말 1조4727억원, 지난해 3분기 말 1조5694억원으로 늘었다. 지난해 3분기 말 손상차손(누계 250억원)을 뺀 미청구공사는 1조5444억원이다.

진행률이 높은 곳 중에서는 부암1구역(부산) 공사미수금 미청구분이 1449억원으로 가장 많았다. 2020년 10월 계약한 수주총액 4575억원 규모 공사다. 지난해 3분기 말 진행률은 79%(2020년 6월 분양)다. 진행률이 50%인 둔촌주공 공사에도 2269억원, 30%인 청담삼익 공사에도 1631억원이 공사미수금 미청구분으로 잡혀있다.

롯데건설은 지난해 공사미수금과 미청구공사에 현금이 잠겼지만 영업활동현금흐름을 유입으로 전환시켰다. 영업활동으로 인한 자산·부채 변동에 따른 현금흐름 차감액을 줄인 덕분이다. 지난해 3분기 말 당기순이익은 전년 동기 대비 520억원 감소한 1203억원이었다. 현금 유출이 없는 비용 등 가산액은 전년 동기(3066억원) 수준인 3249억원이었다. 같은 기간 영업활동으로 인한 자산·부채 변동액은 1399억원 증가한 마이너스(-)2959억원이었다.

롯데건설이 집행한 대여금도 상당하다. 재건축조합 등에 운영비를 지원하면서 늘어난 금액이다. 대여금 증가분은 투자활동현금흐름 차감 요인이다. 2021년 말 1조30억원이었던 장단기대여금 채권액은 2022년 말 1조581억원, 2023년 3분기 말 1조3393억원으로 증가했다. 지난해 3분기 말 장단기대여금에 손실충당금 4703억원(설정률 35%)을 인식했다. 충당금을 제외한 장단기대여금 장부금액은 8628억원이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >