코오롱머티리얼 회수 나선 코오롱인더, 재무전략 단비될까

코오롱머티리얼 유상감자 182억 회수…신종자본증권 발행 더해 재무건전성 강화

편집자주

조달은 최고재무책임자(CFO) 업무의 꽃이다. 주주의 지원(자본)이나 양질의 빚(차입)을 얼마나 잘 끌어오느냐에 따라 기업 성장속도가 달라질 수 있다. 특히 결과가 가시적으로 드러난다는 특징이 있다. 최적의 타이밍에 저렴한 비용으로 딜(Deal)을 성사시키는 것이 곧 실력이자 성과다. THE CFO는 우리 기업의 조달 전략과 성과, 이로 인한 사업·재무적 영향을 추적한다.

코오롱인더스트리가 영업이 중단된 완전자회사 코오롱머티리얼의 유상감자로 투자금 회수를 개시했다. 다음달 182억원 회수에 이어 추가 유상감자로 회수금액을 높일 가능성이 존재한다.

코오롱머티리얼 유상감자로 회수한 자금은 코오롱인더스트리에 단비 같은 조달 기회가 될 전망이다. 최근 수년간 높은 수준의 자본적지출(CAPEX)이 이어지는 데다 운전자본 부담이 겹치며 차입 부담이 커지고 있다. 코오롱머티리얼 유상감자와 신종자본증권 발행으로 재무건전성 관리에 나섰다.

◇영업중단 코오롱머티리얼 유상감자…182억 회수

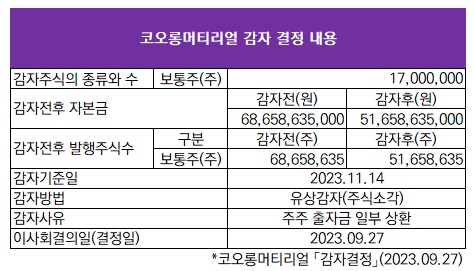

코오롱인더스트리는 지난달 27일 이사회를 개최하고 다음달 14일 완전자회사 코오롱머티리얼의 유상감자를 실시하기로 의결했다. 코오롱미티리얼이 코오롱인더스트리 지분 100%의 일부인 24.76%(1700만주)를 자사주로 취득한 후 즉시 소각하는 방식이다. 이번 코오롱머티리얼 유상감자로 코오롱인더스트리는 182억원을 손에 쥐게 된다.

코오롱인더스트리가 자회사 유상감자로 현금을 보강한 것은 2010년 10월 이후 13년 만이다. 당시 SKC와 50%씩 출자해 2008년 6월 설립한 폴리이미드 필름 제조업체 SKC코오롱PI의 유상감자로 250억원을 회수했다. 이후 2018년 2월 하나캐피탈 지분 42.06%(보통주·우선주 합산) 전량을 2657억원에 매각하거나 2020년 3월 SKC코오롱PI 지분 27.03% 전량을 3035억원에 매각한 사례는 있었지만 자회사 유상감자로 현금을 보강한 사례는 없었다.

코오롱머티리얼은 2008년 3월 ㈜코오롱 원사사업부문이 물적분할해 설립됐다. 2009년 12월 ㈜코오롱이 지주사 체제 전환을 위해 투자사업부문만 남기고 화학·산자·필름·패션사업부문 등 제조사업부문 일체를 인적분할해 코오롱인더스트리를 출범시키면서 코오롱머티리얼은 코오롱인더스트리 자회사로 재편됐다. 2012년 4월 유가증권시장에 상장했지만 2021년 10월 포괄적 주식교환으로 코오롱인더스트리의 완전자회사가 되면서 상장폐지됐다.

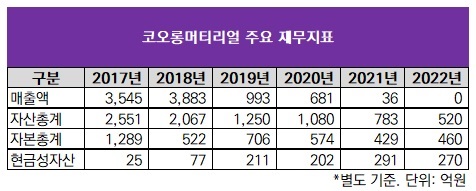

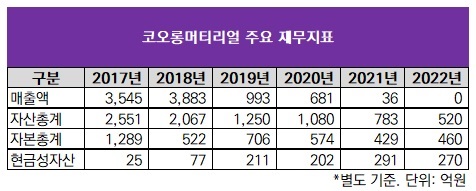

코오롱머티리얼은 2019년 3월 원사사업부문에 이어 2021년 8월 원단사업부문 영업을 중단했다. 지난해 2월에는 IT소재사업부 영업을 코오롱인더스트리에 양도했다. 현재는 별다른 사업 없이 사실상 껍데기만 유지하고 있기 때문에 지난해 매출액이 '제로(0원)'일 정도였다.

하지만 지난해말 코오롱머티리얼의 자산총계는 여전히 520억원으로 이중 460억원이 자기자본이다. 코오롱머티리얼은 영업중단 이후 유형자산과 투자부동산 등 자산을 지속적으로 현금화하고 있다. 지난해 양주시 소재 공장 토지와 건물을 115억원에, 대구시 소재 토지를 500억원에 각각 매각한 것이 대표적이다. 이 때문에 지난해말 현금성자산이 270억원에 이르렀다.

따라서 이번 유상감자는 코오롱머티리얼의 자산 처분으로 생긴 현금을 최대주주인 코오롱인더스트리가 순차적으로 회수하는 목적이 강하다. 향후 자산처분 경과에 따라 추가 유상감자가 진행될 가능성도 전망되는 이유다.

◇자본적지출 부담…자회사 유상감자와 신종자본증권 발행으로 돌파

코오롱머티리얼에 대한 유상감자가 개시된 만큼 향후 여기서 유입되는 자금은 코오롱인더스트리에 단비 같은 조달 기회가 될 수 있다. 코오롱인더스트리는 산업자재부문 중심으로 높은 수준의 자본적지출 부담이 이어지고 있다.

베트남 폴리에스터(PET) 타이어코드 공장 증설에 지난해 9월까지 총액 684억원을 투입했으며 2021년 6월부터는 구미공장의 5G 케이블용 및 초고성능 타이어용 아라미드 생산라인 증설에 오는 12월까지 총액 2989억원을 투입하고 있다. 화학부문에서도 여수공장 내 고순도 방향족계 석유수지(PMR) 증설을 진행 중이며 내년 상반기까지 완공할 예정이다.

이 때문에 코오롱인더스트리 별도 기준 자본적지출은 2021년 1457억원, 지난해 1909억원 등 최근 5년(2018~2022년) 평균 1658억원이었으며 올해 상반기에만 1441억원이 발생했다. 여기에 유가상승에 따른 운전자본 부담이 겹치면서 현금흐름을 제약했다. 지난해 잉여현금흐름(FCF)이 마이너스(-) 2812억원으로 큰폭 적자전환한 것도 이 때문이다. 올해 상반기에도 잉여현금흐름 적자가 지속되면서 현금성자산이 500억원으로 풍부한 편은 아니다.

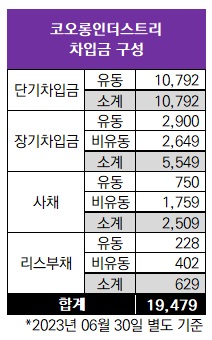

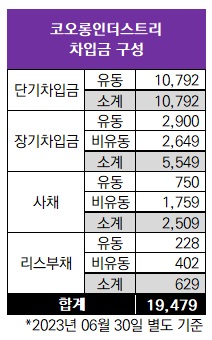

높은 수준의 운전자본 부담은 차입금 축소를 어렵게 하는 핵심 요인이 된다. 올해 상반기말 총차입금은 1조9479억원(리스부채 629억원 포함)으로 차입금의존도가 41.9%로 높은 편이다. 은행권 중심의 단기차입금이 1조792억원, 장기차입금(유동·비유동 합산)이 5549억원이다. 사채는 2509억원으로 2021년 6월 발행한 750억원 규모 공모채를 제외하면 나머지는 모두 사모채다.

코오롱인더스트리는 지난달 2000억원 규모 신종자본증권을 사모로 발행하면서 조달원 다변화를 시도했다. 채무상환자금(1409억원)과 시설자금(591억원)으로 이용한다. 신종자본증권은 만기가 30년으로 자본으로 인정받는다. 올해 상반기말 107.9%인 부채비율을 개선하는 효과가 있다. 하지만 7.603%인 최초 금리가 발행 3년 이후부터 가산되는 스텝업(Step up) 조항이 삽입돼 스텝업 발동 시기가 사실상 만기일로 인식된다.

코오롱머티리얼 유상감자로 회수한 자금은 코오롱인더스트리에 단비 같은 조달 기회가 될 전망이다. 최근 수년간 높은 수준의 자본적지출(CAPEX)이 이어지는 데다 운전자본 부담이 겹치며 차입 부담이 커지고 있다. 코오롱머티리얼 유상감자와 신종자본증권 발행으로 재무건전성 관리에 나섰다.

◇영업중단 코오롱머티리얼 유상감자…182억 회수

코오롱인더스트리는 지난달 27일 이사회를 개최하고 다음달 14일 완전자회사 코오롱머티리얼의 유상감자를 실시하기로 의결했다. 코오롱미티리얼이 코오롱인더스트리 지분 100%의 일부인 24.76%(1700만주)를 자사주로 취득한 후 즉시 소각하는 방식이다. 이번 코오롱머티리얼 유상감자로 코오롱인더스트리는 182억원을 손에 쥐게 된다.

코오롱인더스트리가 자회사 유상감자로 현금을 보강한 것은 2010년 10월 이후 13년 만이다. 당시 SKC와 50%씩 출자해 2008년 6월 설립한 폴리이미드 필름 제조업체 SKC코오롱PI의 유상감자로 250억원을 회수했다. 이후 2018년 2월 하나캐피탈 지분 42.06%(보통주·우선주 합산) 전량을 2657억원에 매각하거나 2020년 3월 SKC코오롱PI 지분 27.03% 전량을 3035억원에 매각한 사례는 있었지만 자회사 유상감자로 현금을 보강한 사례는 없었다.

코오롱머티리얼은 2008년 3월 ㈜코오롱 원사사업부문이 물적분할해 설립됐다. 2009년 12월 ㈜코오롱이 지주사 체제 전환을 위해 투자사업부문만 남기고 화학·산자·필름·패션사업부문 등 제조사업부문 일체를 인적분할해 코오롱인더스트리를 출범시키면서 코오롱머티리얼은 코오롱인더스트리 자회사로 재편됐다. 2012년 4월 유가증권시장에 상장했지만 2021년 10월 포괄적 주식교환으로 코오롱인더스트리의 완전자회사가 되면서 상장폐지됐다.

코오롱머티리얼은 2019년 3월 원사사업부문에 이어 2021년 8월 원단사업부문 영업을 중단했다. 지난해 2월에는 IT소재사업부 영업을 코오롱인더스트리에 양도했다. 현재는 별다른 사업 없이 사실상 껍데기만 유지하고 있기 때문에 지난해 매출액이 '제로(0원)'일 정도였다.

하지만 지난해말 코오롱머티리얼의 자산총계는 여전히 520억원으로 이중 460억원이 자기자본이다. 코오롱머티리얼은 영업중단 이후 유형자산과 투자부동산 등 자산을 지속적으로 현금화하고 있다. 지난해 양주시 소재 공장 토지와 건물을 115억원에, 대구시 소재 토지를 500억원에 각각 매각한 것이 대표적이다. 이 때문에 지난해말 현금성자산이 270억원에 이르렀다.

따라서 이번 유상감자는 코오롱머티리얼의 자산 처분으로 생긴 현금을 최대주주인 코오롱인더스트리가 순차적으로 회수하는 목적이 강하다. 향후 자산처분 경과에 따라 추가 유상감자가 진행될 가능성도 전망되는 이유다.

◇자본적지출 부담…자회사 유상감자와 신종자본증권 발행으로 돌파

코오롱머티리얼에 대한 유상감자가 개시된 만큼 향후 여기서 유입되는 자금은 코오롱인더스트리에 단비 같은 조달 기회가 될 수 있다. 코오롱인더스트리는 산업자재부문 중심으로 높은 수준의 자본적지출 부담이 이어지고 있다.

베트남 폴리에스터(PET) 타이어코드 공장 증설에 지난해 9월까지 총액 684억원을 투입했으며 2021년 6월부터는 구미공장의 5G 케이블용 및 초고성능 타이어용 아라미드 생산라인 증설에 오는 12월까지 총액 2989억원을 투입하고 있다. 화학부문에서도 여수공장 내 고순도 방향족계 석유수지(PMR) 증설을 진행 중이며 내년 상반기까지 완공할 예정이다.

이 때문에 코오롱인더스트리 별도 기준 자본적지출은 2021년 1457억원, 지난해 1909억원 등 최근 5년(2018~2022년) 평균 1658억원이었으며 올해 상반기에만 1441억원이 발생했다. 여기에 유가상승에 따른 운전자본 부담이 겹치면서 현금흐름을 제약했다. 지난해 잉여현금흐름(FCF)이 마이너스(-) 2812억원으로 큰폭 적자전환한 것도 이 때문이다. 올해 상반기에도 잉여현금흐름 적자가 지속되면서 현금성자산이 500억원으로 풍부한 편은 아니다.

높은 수준의 운전자본 부담은 차입금 축소를 어렵게 하는 핵심 요인이 된다. 올해 상반기말 총차입금은 1조9479억원(리스부채 629억원 포함)으로 차입금의존도가 41.9%로 높은 편이다. 은행권 중심의 단기차입금이 1조792억원, 장기차입금(유동·비유동 합산)이 5549억원이다. 사채는 2509억원으로 2021년 6월 발행한 750억원 규모 공모채를 제외하면 나머지는 모두 사모채다.

코오롱인더스트리는 지난달 2000억원 규모 신종자본증권을 사모로 발행하면서 조달원 다변화를 시도했다. 채무상환자금(1409억원)과 시설자금(591억원)으로 이용한다. 신종자본증권은 만기가 30년으로 자본으로 인정받는다. 올해 상반기말 107.9%인 부채비율을 개선하는 효과가 있다. 하지만 7.603%인 최초 금리가 발행 3년 이후부터 가산되는 스텝업(Step up) 조항이 삽입돼 스텝업 발동 시기가 사실상 만기일로 인식된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >