'1억원' 옵션이 SK가스-GS글로벌에 중요한 이유

합작법인 '지에너지' 상호 풋-콜옵션, 고성그린파워 석탄공급권 보유

편집자주

옵션은 판을 뒤집을 수 있는 카드다. 치열한 협상을 거쳐 일단 보유하면 콜옵션을 이용해 인수합병(M&A)이나 조인트벤처(JV)에서 지분을 추가로 확보하거나 풋옵션을 이용해 엑시트 통로를 마련하는 등 향후 상황에 따라 유연하게 활용할 수 있다. 반면 옵션가치 변동에 따라 금융부채가 증가하면 재무건전성을 위협할 가능성도 있다. 더벨이 각 기업의 옵션 활용 전략과 이에 따른 재무적 영향을 살펴본다.

SK가스와 GS글로벌이 옵션계약에 따라 합작법인 지에너지의 상호 지분(각각 50%)을 사오는 데 필요한 금액은 1억원에 불과하다. 그럼에도 이 옵션이 중요한 이유는 GS글로벌과 SK가스에서 차지하는 지에너지의 중요성 때문이다.

지에너지는 SK가스의 석탄발전사업 포트폴리오 핵심 기업인 고성그린파워에 대한 석탄공급권을 쥐고 있다. 지에너지는 GS글로벌의 안정적인 석탄 매출처이자 SK가스의 석탄공급 공동행사 수수료 수취원이 된다. 옵션은 고성그린파워에 대한 석탄공급자 지위를 유지하기 위한 장치다.

◇옵션 행사대금 1억원…고성그린파워 석탄공급권 확보

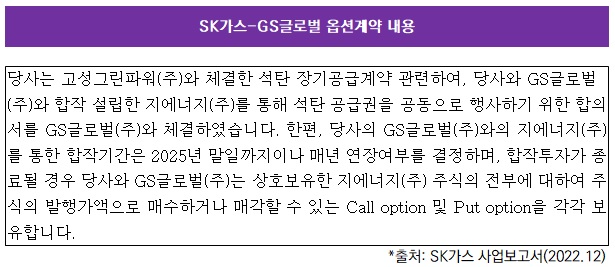

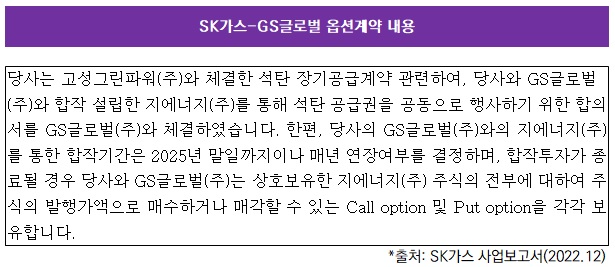

지에너지는 자본금이 2억원에 불과하다. 2021년 2월 SK가스와 GS글로벌의 합작투자계약에 따라 각각 1억원을 출자하면서 지분을 50%씩 나눠가졌다. 이후 현금출자액은 없다. 두 회사의 합작기간은 2025년 말까지이며 그 이후에는 매해 1년 단위로 연장여부를 결정한다.

합작투자가 종료될 경우 SK가스와 GS글로벌은 상호 보유한 지에너지 지분 전부에 대해 콜옵션과 풋옵션을 각각 행사할 수 있다. 옵션이 행사되면 SK가스와 GS글로벌 중 어느 한 곳이 지에너지 지분 100%를 보유하게 된다는 의미다.

옵션 행사가액은 주식발행가액으로 명시돼 있다. 최초 투자금액인 1억원이면 지에너지 지분 전량을 확보할 수 있다는 뜻이다. 금액 측면에서는 전혀 돋보이는 계약이 아니다. 그럼에도 이 옵션이 중요한 이유는 SK가스와 GS글로벌에서 차지하는 지에너지의 중요성 때문이다.

출범 2년째인 지난해 말 자본총계마저 8억원에 채 미치지 못하는 지에너지의 매출액은 2021년 1811억원, 지난해 4991억원에 이른다. 지에너지가 자본규모에 비해 높은 매출을 낼 수 있는 이유는 이 회사의 설립 목적과 관련이 있다.

SK가스는 애초 액화석유가스(LPG) 수입산업 합리화를 위해 1985년 설립됐다. 때문에 그동안 LPG 수입, 저장, 판매에 대한 사업편중이 심했다. 글로벌 LPG 트레이딩으로 확장했지만 사업의 중심은 여전히 LPG였다. SK가스로서는 사업영역 확장이 중요한 과제였다.

SK가스가 선택한 것은 석탄발전사업이었다. SK가스는 2014년 4월 경남 고성군 하이면 소재 화력발전소를 운영할 고성그린파워 설립에 1721억원을 투입해 지분 19%를 확보했다. 그해 10월 동부건설로부터 당진에코파워(당시 동부발전당진) 경영권 지분 45%를 1508억원에 인수하고 이듬해인 2015년 12월 134억원을 추가 투입, 당진에코파워 지분율을 51%로 끌어올린 점을 고려하면 SK가스의 석탄발전사업 포트폴리오 강화 의지가 잘 드러난다.

고성그린파워는 한국전력공사(KEPCO)와 SK그룹이 손잡은 민자발전사업이다. 한국전력공사 완전자회사인 한국남동발전(지분율 29%), SK가스, SK건설(10%)이 전략적투자자(SI)로, KDB인프라자산운용이 조성한 'KIAMCO 파워에너지 사모특별자산투자신탁 제3호'(42%)가 재무적투자자(FI)로 나섰다.

2016년 12월 고성그린파워에 대한 석탄공급권을 따낸 곳이 SK가스였다. 상업 운전을 시작한 2020년 10월 31일부터 2051년 4월 30일까지 고성그린파워에 화력발전 주연료인 석탄을 장기공급하는 내용이었다. 이 때문에 SK가스로서는 안정적인 석탄 수급이 중요해졌다.

◇GS글로벌 석탄 매출처 확보…SK가스 수수료 수취 '윈윈'

그 기회를 파고든 곳이 GS그룹 종합무역상사인 GS글로벌이다. GS글로벌 모태는 쌍용그룹 종합무역상사였던 ㈜쌍용으로 GS그룹이 2009년 7월 모건스탠리프라이빗에쿼티(PE)가 보유하고 있던 ㈜쌍용 지분 69.53%를 1200억원에 인수하면서 GS글로벌로 탈바꿈했다. 2004년 7월 정유업체 GS칼텍스를 중심으로 LG그룹으로부터 계열분리된 GS그룹으로서는 글로벌 네트워크를 확보하고 있는 종합무역상사가 필요했다.

GS글로벌은 시멘트 제조업체 쌍용C&E(당시 쌍용양회공업)를 계열사로 둔 ㈜쌍용 시절부터 인도네시아, 러시아, 호주 등 다양한 국가에서 석탄을 소싱(sourcing)해 국내 발전소와 시멘트 제조업체에 공급하는 사업 역량을 인정받아왔다. 2017년 2월에는 고정적인 석탄 오프테이크(off-take) 물량 확보를 위해 GS그룹 계열사인 GS에너지와 손잡고 인도네시아 석탄광산 회사인 BSSR(PT Baramulti Suksessarana) 지분 5%(GS에너지 9.74% 합산 14.74%)를 173억원에 취득하기도 했다.

GS글로벌과 SK가스는 2021년 3월 고성그린파워에 대한 석탄공급 공동행사를 합의했다. 이에 따라 석탄공급을 위해 설립된 회사가 지에너지다. SK가스와 지에너지가 고성그린파워에 대한 석탄 공급자로서 권리를 공동행사한다. 석탄 공급처를 확보한다는 점에서 각사가 보유한 옵션이 중요한 이유다.

다만 SK가스는 기존 공급계약상 지위를 유지하면서 지에너지로부터 석탄공급 공동행사 수수료를 수취한다. 지에너지가 지난해 SK가스에 지급한 수수료는 51억원이었다. 반면 GS글로벌로서는 안정적인 석탄 매출처를 확보할 수 있다. 지에너지가 지난해 GS글로벌에 지급한 석탄 매입대금은 4314억원이었다. 지에너지 매출원가가 4928억원인데 이 중 대부분이 GS글로벌에 대한 석탄 매입대금인 셈이다.

결국 GS글로벌로부터 석탄을 사와 고성그린파워에 팔고 여기서 생긴 이익의 대부분을 SK가스에 수수료로 지급하는 구조이므로 지에너지 내부에 남는 금액은 크게 미미하다. 지난해 영업이익이 6억원에 불과한 이유가 여기에 있다.

그럼에도 SK가스의 안정적인 석탄 매입처 확보와 수수료 수취, GS글로벌의 매출처 확보 측면에서 지에너지 공동출자는 두 회사에 윈윈(win-win)이다. 이 때문에 당장 합작계약이 종료될 가능성이 낮아 옵션이 행사될 공산도 적다. 옵션은 투자계약 종료시에도 석탄 공급자 지위를 유지하기 위해 두 회사가 마련해둔 장치인 셈이다.

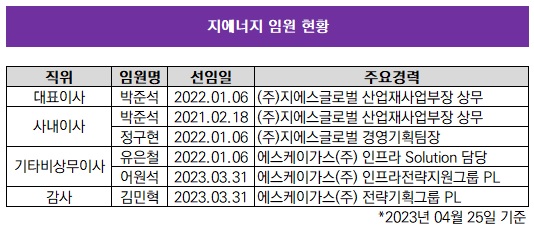

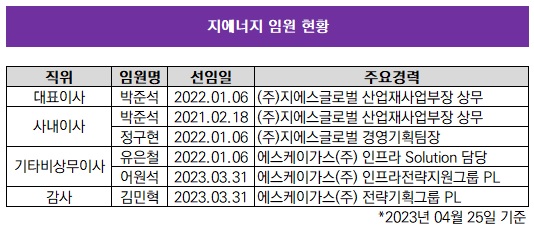

지에너지 임원도 GS글로벌과 SK가스 측 인물이 나눠 맡고있다. 대표이사에 박준석 GS글로벌 산업재사업부장 상무가, 사내이사에 정구현 GS글로벌 경영기획팀장이 올라있다. 기타비상무이사에는 유은철 SK가스 인프라솔루션 담당과 어원석 SK가스 인프라전략지원그룹 PL이, 감사에 김민혁 SK가스 전략기획그룹 PL이 올라있다.

지에너지는 SK가스의 석탄발전사업 포트폴리오 핵심 기업인 고성그린파워에 대한 석탄공급권을 쥐고 있다. 지에너지는 GS글로벌의 안정적인 석탄 매출처이자 SK가스의 석탄공급 공동행사 수수료 수취원이 된다. 옵션은 고성그린파워에 대한 석탄공급자 지위를 유지하기 위한 장치다.

◇옵션 행사대금 1억원…고성그린파워 석탄공급권 확보

지에너지는 자본금이 2억원에 불과하다. 2021년 2월 SK가스와 GS글로벌의 합작투자계약에 따라 각각 1억원을 출자하면서 지분을 50%씩 나눠가졌다. 이후 현금출자액은 없다. 두 회사의 합작기간은 2025년 말까지이며 그 이후에는 매해 1년 단위로 연장여부를 결정한다.

합작투자가 종료될 경우 SK가스와 GS글로벌은 상호 보유한 지에너지 지분 전부에 대해 콜옵션과 풋옵션을 각각 행사할 수 있다. 옵션이 행사되면 SK가스와 GS글로벌 중 어느 한 곳이 지에너지 지분 100%를 보유하게 된다는 의미다.

옵션 행사가액은 주식발행가액으로 명시돼 있다. 최초 투자금액인 1억원이면 지에너지 지분 전량을 확보할 수 있다는 뜻이다. 금액 측면에서는 전혀 돋보이는 계약이 아니다. 그럼에도 이 옵션이 중요한 이유는 SK가스와 GS글로벌에서 차지하는 지에너지의 중요성 때문이다.

출범 2년째인 지난해 말 자본총계마저 8억원에 채 미치지 못하는 지에너지의 매출액은 2021년 1811억원, 지난해 4991억원에 이른다. 지에너지가 자본규모에 비해 높은 매출을 낼 수 있는 이유는 이 회사의 설립 목적과 관련이 있다.

SK가스는 애초 액화석유가스(LPG) 수입산업 합리화를 위해 1985년 설립됐다. 때문에 그동안 LPG 수입, 저장, 판매에 대한 사업편중이 심했다. 글로벌 LPG 트레이딩으로 확장했지만 사업의 중심은 여전히 LPG였다. SK가스로서는 사업영역 확장이 중요한 과제였다.

SK가스가 선택한 것은 석탄발전사업이었다. SK가스는 2014년 4월 경남 고성군 하이면 소재 화력발전소를 운영할 고성그린파워 설립에 1721억원을 투입해 지분 19%를 확보했다. 그해 10월 동부건설로부터 당진에코파워(당시 동부발전당진) 경영권 지분 45%를 1508억원에 인수하고 이듬해인 2015년 12월 134억원을 추가 투입, 당진에코파워 지분율을 51%로 끌어올린 점을 고려하면 SK가스의 석탄발전사업 포트폴리오 강화 의지가 잘 드러난다.

고성그린파워는 한국전력공사(KEPCO)와 SK그룹이 손잡은 민자발전사업이다. 한국전력공사 완전자회사인 한국남동발전(지분율 29%), SK가스, SK건설(10%)이 전략적투자자(SI)로, KDB인프라자산운용이 조성한 'KIAMCO 파워에너지 사모특별자산투자신탁 제3호'(42%)가 재무적투자자(FI)로 나섰다.

2016년 12월 고성그린파워에 대한 석탄공급권을 따낸 곳이 SK가스였다. 상업 운전을 시작한 2020년 10월 31일부터 2051년 4월 30일까지 고성그린파워에 화력발전 주연료인 석탄을 장기공급하는 내용이었다. 이 때문에 SK가스로서는 안정적인 석탄 수급이 중요해졌다.

◇GS글로벌 석탄 매출처 확보…SK가스 수수료 수취 '윈윈'

그 기회를 파고든 곳이 GS그룹 종합무역상사인 GS글로벌이다. GS글로벌 모태는 쌍용그룹 종합무역상사였던 ㈜쌍용으로 GS그룹이 2009년 7월 모건스탠리프라이빗에쿼티(PE)가 보유하고 있던 ㈜쌍용 지분 69.53%를 1200억원에 인수하면서 GS글로벌로 탈바꿈했다. 2004년 7월 정유업체 GS칼텍스를 중심으로 LG그룹으로부터 계열분리된 GS그룹으로서는 글로벌 네트워크를 확보하고 있는 종합무역상사가 필요했다.

GS글로벌은 시멘트 제조업체 쌍용C&E(당시 쌍용양회공업)를 계열사로 둔 ㈜쌍용 시절부터 인도네시아, 러시아, 호주 등 다양한 국가에서 석탄을 소싱(sourcing)해 국내 발전소와 시멘트 제조업체에 공급하는 사업 역량을 인정받아왔다. 2017년 2월에는 고정적인 석탄 오프테이크(off-take) 물량 확보를 위해 GS그룹 계열사인 GS에너지와 손잡고 인도네시아 석탄광산 회사인 BSSR(PT Baramulti Suksessarana) 지분 5%(GS에너지 9.74% 합산 14.74%)를 173억원에 취득하기도 했다.

GS글로벌과 SK가스는 2021년 3월 고성그린파워에 대한 석탄공급 공동행사를 합의했다. 이에 따라 석탄공급을 위해 설립된 회사가 지에너지다. SK가스와 지에너지가 고성그린파워에 대한 석탄 공급자로서 권리를 공동행사한다. 석탄 공급처를 확보한다는 점에서 각사가 보유한 옵션이 중요한 이유다.

다만 SK가스는 기존 공급계약상 지위를 유지하면서 지에너지로부터 석탄공급 공동행사 수수료를 수취한다. 지에너지가 지난해 SK가스에 지급한 수수료는 51억원이었다. 반면 GS글로벌로서는 안정적인 석탄 매출처를 확보할 수 있다. 지에너지가 지난해 GS글로벌에 지급한 석탄 매입대금은 4314억원이었다. 지에너지 매출원가가 4928억원인데 이 중 대부분이 GS글로벌에 대한 석탄 매입대금인 셈이다.

결국 GS글로벌로부터 석탄을 사와 고성그린파워에 팔고 여기서 생긴 이익의 대부분을 SK가스에 수수료로 지급하는 구조이므로 지에너지 내부에 남는 금액은 크게 미미하다. 지난해 영업이익이 6억원에 불과한 이유가 여기에 있다.

그럼에도 SK가스의 안정적인 석탄 매입처 확보와 수수료 수취, GS글로벌의 매출처 확보 측면에서 지에너지 공동출자는 두 회사에 윈윈(win-win)이다. 이 때문에 당장 합작계약이 종료될 가능성이 낮아 옵션이 행사될 공산도 적다. 옵션은 투자계약 종료시에도 석탄 공급자 지위를 유지하기 위해 두 회사가 마련해둔 장치인 셈이다.

지에너지 임원도 GS글로벌과 SK가스 측 인물이 나눠 맡고있다. 대표이사에 박준석 GS글로벌 산업재사업부장 상무가, 사내이사에 정구현 GS글로벌 경영기획팀장이 올라있다. 기타비상무이사에는 유은철 SK가스 인프라솔루션 담당과 어원석 SK가스 인프라전략지원그룹 PL이, 감사에 김민혁 SK가스 전략기획그룹 PL이 올라있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >