편집자주

조달은 최고재무책임자(CFO) 업무의 꽃이다. 주주의 지원(자본)이나 양질의 빚(차입)을 얼마나 잘 끌어오느냐에 따라 기업 성장속도가 달라질 수 있다. 특히 결과가 가시적으로 드러난다는 특징이 있다. 최적의 타이밍에 저렴한 비용으로 딜(Deal)을 성사시키는 것이 곧 실력이자 성과다. THE CFO는 우리 기업의 조달 전략과 성과, 이로 인한 사업·재무적 영향을 추적한다.

신세계가 외화채 헤지(hedge) 전략으로 조명 받고 있다. 3년전 변동금리로 발행한 건이 최근 만기가 돌아왔는데 상당한 손실을 피했다. 원화로 120억원 가량을 더 갚아야 위험을 제거했고, 고금리시기임에도 1%대 이자율을 유지했다. 환율과 이자율이 높아질 경우 손해를 상쇄하는 파생상품계약을 해둔 덕이다.

◇리보 연동 금리는 6%대…헤지로 1%로 고정

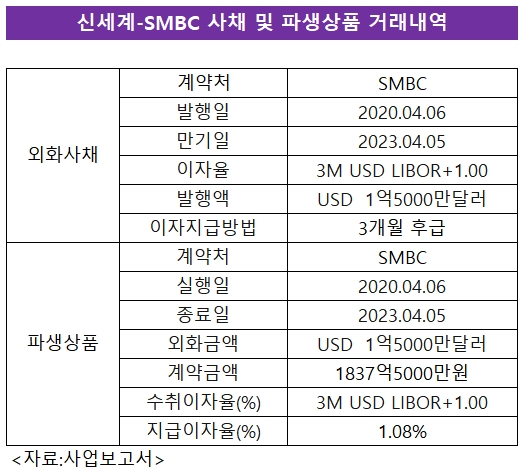

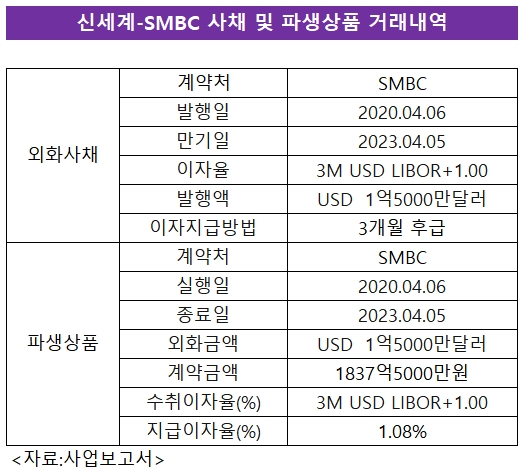

신세계는 2020년 4월 6일 일본 미쓰이스미토모은행(SMBC)을 대상으로 1억5000만달러 규모 외화사모채를 발행했었다. 당일 환율(1달러에 1229원)로 계산하면 1843억원 규모다. 만기가 이달 5일까지인 3년물이었다.

발행금리가 ‘변동’이었다. 3개월물 달러 리보금리(3M USD LIBOR)에 1%를 가산한 이율이었다. 리보(LIBOR, London InterBank Offered Rate)는 호가 기반산출금리다. 런던 금융시장에 참가하는 주요 은행들이 자금거래를 할 때 형성되는 평균금리인데 글로벌 자금시장 지표역할을 한다. 이자는 3개월 단위로 지급하기로 했다.

2020년 4월 6일 기준 '3M USD LIBOR'가 1.387%였다. 신세계는 발행 직후 3개월 간 이자율이 1%를 가산한 2.387% 수준이 됐을 것으로 추정된다. 현재 기준으론 급등한다. 이달 5일 기준 ‘3M USD LIBOR’는 5.218%로 높아졌다. 신세계 이자율은 6.218%(1% 가산)가 된다.

하지만 신세계는 3년 동안 1%대 이자율로만 이자를 지급했었다. 파생상품계약을 통해 ‘변동’을 사실상 ‘고정’으로 바꾼 덕이다. 역시 SMBC와 거래했다. 빌린 사채(1억5000만달러)를 기초자산으로 삼아 SMBC에 고정금리로 연 1.08%를 지급하는 대신, 사채와 동일한 변동금리(3M UDS LIBOR+1%)에 해당하는 금액을 받기로 했다.

결과적으로 변동금리로 SMBC에 줘야 할 비용을 다시 돌려받는 계약을 했다. 고정금리로 1.08%만 주는 구조가 됐다. 고금리시기인 현재 시점으로 보면 SMBC가 불리한 계약을 한 것으로 보여질 수 있지만 당시 관점으로 보면 꼭 그렇지 않다.

2020년 4월 코로나19 펜데믹 직후로 글로벌 각국이 공격적으로 양적완화를 시작하던 때다. 유동성이 대거 풀리면서 금리 하락이 점쳐졌었다. 실제 ‘3M USD LIBOR’는 1년 뒤인 2021년 4월 5일 0.199%로까지 급락했다. SMBC 입장에선 3년간 1.08%를 고정해 받는 것이 수입 안정성을 높이는 선택지라고 판단했을 수 있다.

다만 2022년부터 미국이 자이언트스텝에 돌입하면서 금리가 급등했고, 결과적으론 신세계가 이자 부담을 크게 낮추는 이득을 봐왔다.

◇발행 당시 환율로 통화스왑 계약…3년새 환율상승, 120억 아껴

신세계는 원화로 상환할 것을 대비해 통화스왑 조건도 파생상품계약에 넣었다. 통화스왑은 서로 다른 통화를 약정된 환율로 특정 시기에 교환하는 거래를 의미한다. 신세계는 원화 1837억원을 SMBC는 외화 1억5000만달러를 교환하기로 했다. 교환 시기는 공개하지 않았다.

어찌됐건 신세계는 환율변화와 상관없이 사채(1억5000만달러)를 원화 1837억원으로 고정해 갚을 수 있는 길을 만들어뒀다. 발행일 기준 외화사채의 원화환산 가격(1843억원)과 비슷한 수준이었다. 그런데 3년 새 환율이 올랐다. 이달 5일 기준 원달러환율은 1311원, 사채를 원화로 환산하면 1966억원이 된다. 환헤지를 하지 않았다면 SMBC에 지불해야 할 금액이 129억원 늘어났다.

신세계는 원화로 차환하는 것을 택했다. 미국 기준금리가 워낙 올라 같은 달러채로 차환하는 것이 손해였던 탓이다. 기준금리는 미국은 5%, 우리나라는 3.5%다. 달러채 차환을 택했을 경우 3년 전과 똑같이 헤지를 한다 해도 차입처에서 고정이자를 당시보다 훨씬 높게 부를 가능성이 크다.

신세계는 국내에서 사모채를 발행해 차환자금을 마련했다. 국내 기준금리(3.5%)보다 40bp 높은 수준이다. 올 3월 30일 발행한 1300억원 어치 사모채가 외화사채 차환용도로 발행한 건이다. 3년물(400억원)은 3.932%, 4년물(900억원)은 3.995% 금리로 찍었다.

◇리보 연동 금리는 6%대…헤지로 1%로 고정

신세계는 2020년 4월 6일 일본 미쓰이스미토모은행(SMBC)을 대상으로 1억5000만달러 규모 외화사모채를 발행했었다. 당일 환율(1달러에 1229원)로 계산하면 1843억원 규모다. 만기가 이달 5일까지인 3년물이었다.

발행금리가 ‘변동’이었다. 3개월물 달러 리보금리(3M USD LIBOR)에 1%를 가산한 이율이었다. 리보(LIBOR, London InterBank Offered Rate)는 호가 기반산출금리다. 런던 금융시장에 참가하는 주요 은행들이 자금거래를 할 때 형성되는 평균금리인데 글로벌 자금시장 지표역할을 한다. 이자는 3개월 단위로 지급하기로 했다.

2020년 4월 6일 기준 '3M USD LIBOR'가 1.387%였다. 신세계는 발행 직후 3개월 간 이자율이 1%를 가산한 2.387% 수준이 됐을 것으로 추정된다. 현재 기준으론 급등한다. 이달 5일 기준 ‘3M USD LIBOR’는 5.218%로 높아졌다. 신세계 이자율은 6.218%(1% 가산)가 된다.

하지만 신세계는 3년 동안 1%대 이자율로만 이자를 지급했었다. 파생상품계약을 통해 ‘변동’을 사실상 ‘고정’으로 바꾼 덕이다. 역시 SMBC와 거래했다. 빌린 사채(1억5000만달러)를 기초자산으로 삼아 SMBC에 고정금리로 연 1.08%를 지급하는 대신, 사채와 동일한 변동금리(3M UDS LIBOR+1%)에 해당하는 금액을 받기로 했다.

결과적으로 변동금리로 SMBC에 줘야 할 비용을 다시 돌려받는 계약을 했다. 고정금리로 1.08%만 주는 구조가 됐다. 고금리시기인 현재 시점으로 보면 SMBC가 불리한 계약을 한 것으로 보여질 수 있지만 당시 관점으로 보면 꼭 그렇지 않다.

2020년 4월 코로나19 펜데믹 직후로 글로벌 각국이 공격적으로 양적완화를 시작하던 때다. 유동성이 대거 풀리면서 금리 하락이 점쳐졌었다. 실제 ‘3M USD LIBOR’는 1년 뒤인 2021년 4월 5일 0.199%로까지 급락했다. SMBC 입장에선 3년간 1.08%를 고정해 받는 것이 수입 안정성을 높이는 선택지라고 판단했을 수 있다.

다만 2022년부터 미국이 자이언트스텝에 돌입하면서 금리가 급등했고, 결과적으론 신세계가 이자 부담을 크게 낮추는 이득을 봐왔다.

◇발행 당시 환율로 통화스왑 계약…3년새 환율상승, 120억 아껴

신세계는 원화로 상환할 것을 대비해 통화스왑 조건도 파생상품계약에 넣었다. 통화스왑은 서로 다른 통화를 약정된 환율로 특정 시기에 교환하는 거래를 의미한다. 신세계는 원화 1837억원을 SMBC는 외화 1억5000만달러를 교환하기로 했다. 교환 시기는 공개하지 않았다.

어찌됐건 신세계는 환율변화와 상관없이 사채(1억5000만달러)를 원화 1837억원으로 고정해 갚을 수 있는 길을 만들어뒀다. 발행일 기준 외화사채의 원화환산 가격(1843억원)과 비슷한 수준이었다. 그런데 3년 새 환율이 올랐다. 이달 5일 기준 원달러환율은 1311원, 사채를 원화로 환산하면 1966억원이 된다. 환헤지를 하지 않았다면 SMBC에 지불해야 할 금액이 129억원 늘어났다.

신세계는 원화로 차환하는 것을 택했다. 미국 기준금리가 워낙 올라 같은 달러채로 차환하는 것이 손해였던 탓이다. 기준금리는 미국은 5%, 우리나라는 3.5%다. 달러채 차환을 택했을 경우 3년 전과 똑같이 헤지를 한다 해도 차입처에서 고정이자를 당시보다 훨씬 높게 부를 가능성이 크다.

신세계는 국내에서 사모채를 발행해 차환자금을 마련했다. 국내 기준금리(3.5%)보다 40bp 높은 수준이다. 올 3월 30일 발행한 1300억원 어치 사모채가 외화사채 차환용도로 발행한 건이다. 3년물(400억원)은 3.932%, 4년물(900억원)은 3.995% 금리로 찍었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >