3사 합병 비용에 5조 빅딜까지 자금 조달 어떻게

보유 현금 5000억, 1년 내 갚아야 할 차입금 4000억…FI 확보 또는 외부조달 가능성

셀트리온이 5조원 단위 글로벌 인수합병(M&A) 딜에 원매자로 이름을 올렸다. 셀트리온헬스케어, 셀트리온제약과 3사 합병을 앞두고 자금유출이 클 것으로 예상되는 상황에서의 빅딜이다.

작년 말 기준 셀트리온이 보유한 잔여현금은 5000억원 수준으로 턱없이 부족하다. GS가 휴젤을 인수할 때처럼 재무적투자자(FI)를 끼고 컨소시엄을 구성해 인수를 추진할 가능성이 제기된다. 유상증자, 자사주 담보 대출 등을 통해 최대한 직접 자금을 조달하는 방법도 있다.

◇3년전 다케다 프라이머리케어는 3000억원에 거래…5조원 특대형 딜 과연

이번 인수대상으로 거론되는 미국 박스터인터내셔널(Baxter International)의 바이오솔루션(BPS) 사업부문은 인수가가 40억 달러(약 5조원)를 웃돌 것으로 점쳐지는 특대형 딜이다.

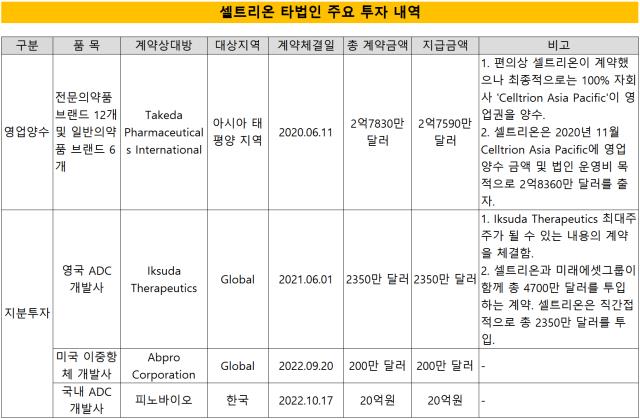

이제껏 셀트리온이 취득한 타법인 내역 중 가장 큰 딜일 뿐 아니라 국내 헬스케어 회사가 M&A에 들인 비용 중 역대급이 된다.

셀트리온이 참여했던 가장 큰 규모의 영업양수 계약은 2020년 진행한 다케다 아시아태평양지역 프라이머리케어(Primary Care)의 제품 자산을 인수 건이다. 당시 2억7590만 달러(약 3073억원)을 지불했다.

이 외 셀트리온과 유사한 헬스케어 회사가 진행한 글로벌 딜로는 삼성바이오로직스가 작년 미국 바이오젠으로부터 삼성바이오에피스 지분 50%를 취득하기 위해 지불한 매매대금이 23억 달러(약 3조원)였다.

LG화학이 미국 항암제 기업 아베오(Aveo Pharmaceuticals)를 100% 인수하는데 들인 비용은 7000억원이었다. SK㈜가 프랑스 세포·유전자치료제 CDMO 이포스케시(Yposkesi)를 최대지분 70%를 인수한 비용은 공개된 바 없다.

셀트리온이 기타 원매자인 써모피셔사이언티픽, KKR, 칼라일그룹을 제치고 박스터인터내셔널의 BPS 부문을 인수하려면 적지 않은 현금을 마련해야 한다.

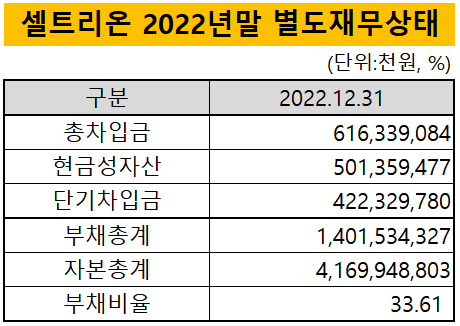

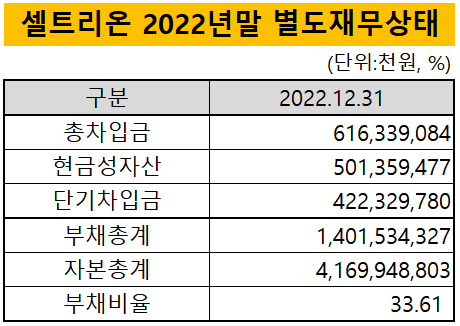

셀트리온은 작년 말 기준 토지, 건물, 시설 등을 담보로 해서 빌린 총차입금은 6163억원이었다. 이 중 1년 안에 상환해야하는 단기차입금만 4223억원 수준이었다. 작년말 보유현금은 5000억원 가량이었는데 올 1분기중 자기주식 취득에 1000억원을 썼기 때문에 보유현금은 더 줄어들었을 것으로 보인다. 차입금은 만기연장을 기대해볼 수 있다.

셀트리온은 많은 외부조달 방식 중 은행차입을 가장 선호해왔다. 유상증자의 경우 2008년 오알켐과 합병할 때와 2018년 상장할 때를 제외하고 진행한 적이 없다. 지금은 3사 합병을 추진하는 마당에 서정진 회장의 지분을 희석시킬 이유도 없다.

회사채 발행도 마찬가지다. 2013년과 2015년을 마지막으로 메자닌 발행내역이 없다. 2013년 2월 3264억원어치 해외전환사채를 발행했고 2015년 6월 1120억원어치 해외교환사채를 발행했다. 이는 모두 2016년 중 상환 및 전환 완료됐다.

셀트리온은 최근 연이어 자기주식 취득을 진행하고 있다. 현재까지 366만9857주의 자기주식을 보유하고 있다. 해당 주식을 담보로 대출을 받는 방법이 제기된다.

◇VC 투자 협업 관계 주목…"박스터 BPS 인수건과는 관련 없어"

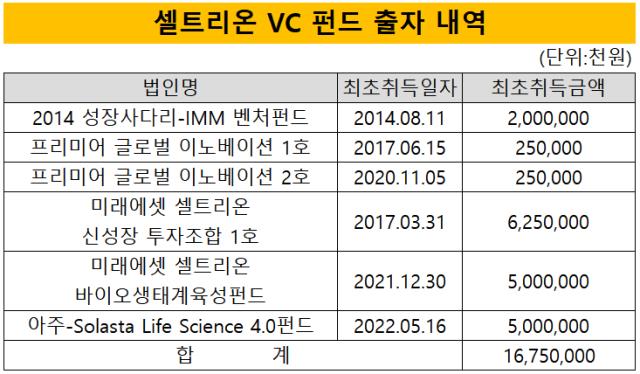

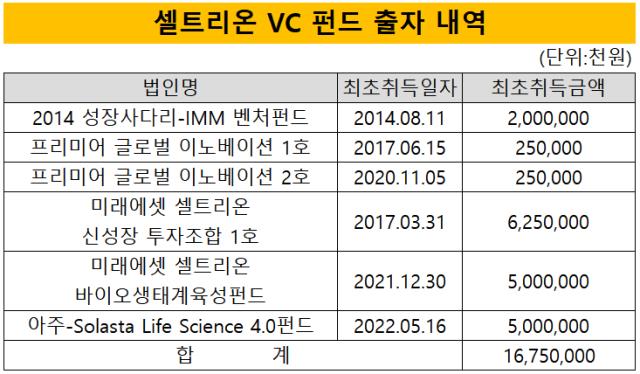

FI를 모아 컨소시엄을 꾸리는 시나리오에서는 벤처캐피탈들과의 관계에 눈길이 쏠린다. 셀트리온은 프리미어파트너스(5억원), IMM인베스트먼트(20억원), 미래에셋캐피탈(112억원), 아주IB-솔라스타벤처스(50억원) 펀드에 출자해 국내외 바이오텍에 투자하고 있다.

다만 해당 VC 관계자는 "투자 판단 과정에서 셀트리온내 신기술팀과 기술적인 R&D 내용을 협업할 뿐"이라며 "M&A 투자 부문과는 연이 없다"고 말했다.

이번 BPS 인수건은 2020년 다케다 프라이머리 사업부문을 인수한 팀이 실무를 수행하고 있는 것으로 파악된다. 셀트리온 관계자는 "올 연초 조직개편을 거쳐 일부 변화는 있을 수 있다"고 말했다.

작년 말 기준 셀트리온이 보유한 잔여현금은 5000억원 수준으로 턱없이 부족하다. GS가 휴젤을 인수할 때처럼 재무적투자자(FI)를 끼고 컨소시엄을 구성해 인수를 추진할 가능성이 제기된다. 유상증자, 자사주 담보 대출 등을 통해 최대한 직접 자금을 조달하는 방법도 있다.

◇3년전 다케다 프라이머리케어는 3000억원에 거래…5조원 특대형 딜 과연

이번 인수대상으로 거론되는 미국 박스터인터내셔널(Baxter International)의 바이오솔루션(BPS) 사업부문은 인수가가 40억 달러(약 5조원)를 웃돌 것으로 점쳐지는 특대형 딜이다.

이제껏 셀트리온이 취득한 타법인 내역 중 가장 큰 딜일 뿐 아니라 국내 헬스케어 회사가 M&A에 들인 비용 중 역대급이 된다.

셀트리온이 참여했던 가장 큰 규모의 영업양수 계약은 2020년 진행한 다케다 아시아태평양지역 프라이머리케어(Primary Care)의 제품 자산을 인수 건이다. 당시 2억7590만 달러(약 3073억원)을 지불했다.

이 외 셀트리온과 유사한 헬스케어 회사가 진행한 글로벌 딜로는 삼성바이오로직스가 작년 미국 바이오젠으로부터 삼성바이오에피스 지분 50%를 취득하기 위해 지불한 매매대금이 23억 달러(약 3조원)였다.

LG화학이 미국 항암제 기업 아베오(Aveo Pharmaceuticals)를 100% 인수하는데 들인 비용은 7000억원이었다. SK㈜가 프랑스 세포·유전자치료제 CDMO 이포스케시(Yposkesi)를 최대지분 70%를 인수한 비용은 공개된 바 없다.

셀트리온이 기타 원매자인 써모피셔사이언티픽, KKR, 칼라일그룹을 제치고 박스터인터내셔널의 BPS 부문을 인수하려면 적지 않은 현금을 마련해야 한다.

셀트리온은 작년 말 기준 토지, 건물, 시설 등을 담보로 해서 빌린 총차입금은 6163억원이었다. 이 중 1년 안에 상환해야하는 단기차입금만 4223억원 수준이었다. 작년말 보유현금은 5000억원 가량이었는데 올 1분기중 자기주식 취득에 1000억원을 썼기 때문에 보유현금은 더 줄어들었을 것으로 보인다. 차입금은 만기연장을 기대해볼 수 있다.

셀트리온은 많은 외부조달 방식 중 은행차입을 가장 선호해왔다. 유상증자의 경우 2008년 오알켐과 합병할 때와 2018년 상장할 때를 제외하고 진행한 적이 없다. 지금은 3사 합병을 추진하는 마당에 서정진 회장의 지분을 희석시킬 이유도 없다.

회사채 발행도 마찬가지다. 2013년과 2015년을 마지막으로 메자닌 발행내역이 없다. 2013년 2월 3264억원어치 해외전환사채를 발행했고 2015년 6월 1120억원어치 해외교환사채를 발행했다. 이는 모두 2016년 중 상환 및 전환 완료됐다.

셀트리온은 최근 연이어 자기주식 취득을 진행하고 있다. 현재까지 366만9857주의 자기주식을 보유하고 있다. 해당 주식을 담보로 대출을 받는 방법이 제기된다.

◇VC 투자 협업 관계 주목…"박스터 BPS 인수건과는 관련 없어"

FI를 모아 컨소시엄을 꾸리는 시나리오에서는 벤처캐피탈들과의 관계에 눈길이 쏠린다. 셀트리온은 프리미어파트너스(5억원), IMM인베스트먼트(20억원), 미래에셋캐피탈(112억원), 아주IB-솔라스타벤처스(50억원) 펀드에 출자해 국내외 바이오텍에 투자하고 있다.

다만 해당 VC 관계자는 "투자 판단 과정에서 셀트리온내 신기술팀과 기술적인 R&D 내용을 협업할 뿐"이라며 "M&A 투자 부문과는 연이 없다"고 말했다.

이번 BPS 인수건은 2020년 다케다 프라이머리 사업부문을 인수한 팀이 실무를 수행하고 있는 것으로 파악된다. 셀트리온 관계자는 "올 연초 조직개편을 거쳐 일부 변화는 있을 수 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >