금리 상승에 단기금융상품으로 대응한 삼성SDI

과반이 변동금리 차입금, 이자비용 572억→901억…이자수익으로 '상쇄'

편집자주

미국의 기준금리는 2022년 초 0%였지만 연말에는 4.5%까지 치솟았다. 국내 기준금리 역시 연초 1.25%에서 1년 만에 3.5%까지 상승했다. 기준금리와 함께 시장금리도 급격히 상승하자 저금리에 익숙해져 있던 기업들은 상상 이상의 비용 상승을 감내해야 했다. 차환이냐 상환이냐를 놓고 이전보다 더욱 깊은 고민에 빠질 수밖에 없기도 했다. 신용등급이 낮은 기업들은 금리 상승의 압박이 더욱 심각하게 다가온다. 이를 슬기롭게 대처한 기업들도 있다. THE CFO가 2023년 현재 이자비용에 대응하는 기업들의 현실을 조명해본다.

연결 기준 5조원(2022년 말 기준)이 넘는 차입금을 보유한 삼성SDI도 작년 금리 상승의 여파를 피할 수 없었다. 다만 보유현금과 유입된 현금 일부를 단기금융상품으로 전환하면서 이자수익을 노렸다. 이자비용 상승 분을 이자수익으로 최대한 메꾸려고 노력한 셈이다.

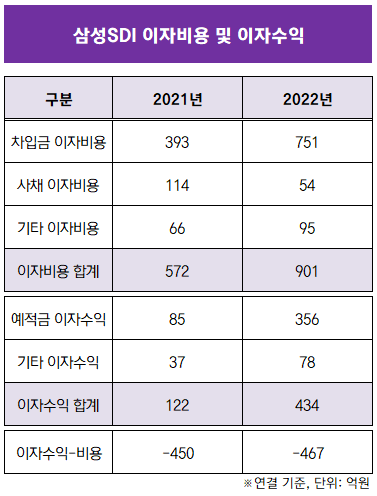

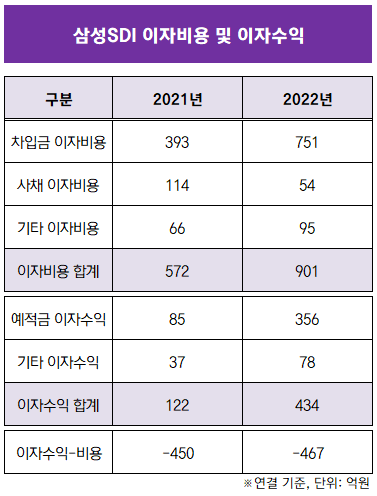

17일 금융감독원 전자공시시스템에 따르면 삼성SDI는 작년 연결 기준 이자비용으로 901억원을 기록했다. 2021년 기록한 이자비용은 572억원으로 1년 만에 약 57% 증가했다. 총차입금은 2021년 말 4조6180억원에서 작년 말 5조1482억원으로 약 11.5% 늘어났다.

삼성SDI는 총차입금 중 절반 이상이 변동이자율 차입금이다. 2021년 말의 경우 총차입금 중 약 59.8%인 2조7612억원이 변동이자율 차입금이었다. 이중 1년 이내 상환해야 하는 단기차입금이 1조746억원, 장기차입금이 1조6866억원이었다.

작년 말 기준으로도 변동금리 차입금의 비중은 과반을 넘었다. 오히려 2021년 말보다 비중이 높아졌다. 전체 차입금 중 63.5%인 3조2703억원이 변동금리 차입금이었다. 이중 단기차입금은 1조3786억원, 장기차입금은 1조8917억원이었다. 시장금리 상승에 이자비용이 쉽게 상승할 수 있는 구조였던 셈이다.

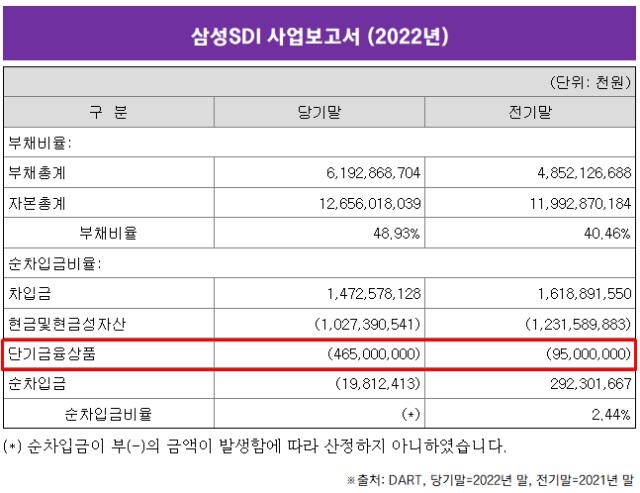

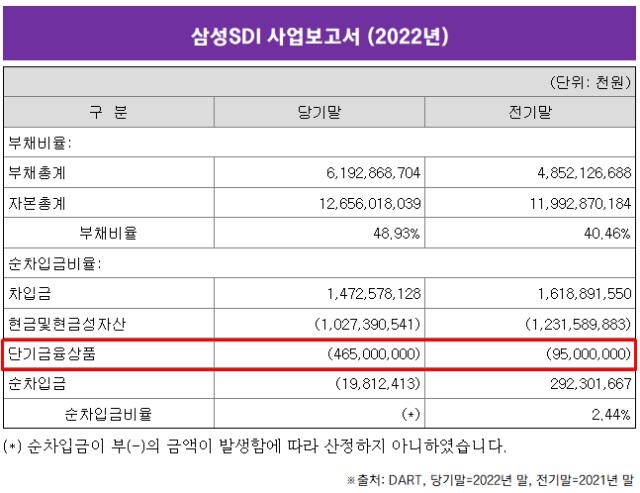

작년 시장금리 '급등' 시기에 대비해 삼성SDI는 역으로 금리 상승기를 활용한 수익 창출을 노렸다. 2021년 말 대비 작년 말 단기금융상품의 증가 폭에서 이와 같은 모습이 드러난다. 단기금융상품은 단기간 내 현금화할 수 있는 금융상품으로 3개월 미만 예금, MMF(Money Market Fund) 등이 있다.

작년 말 삼성SDI의 단기금융상품 잔액은 4650억원으로 2021년 말 950억원 대비 약 4.9배 늘어났다. 연결이 아닌 별도 기준 잔액인 점을 고려하면 금융상품 투자는 자회사가 아닌 삼성SDI 본사에서 이뤄졌다.

이에 삼성SDI의 작년 이자수익은 2021년에 비해 크게 늘었다. 작년 연결 기준 이자수익은 434억원으로 2021년 122억원보다 3.56배 많다. 434억원 중 예적금에서 발생한 이자수익은 356억원, 기타 항목에서 발생한 수익은 78억원이다. 2021년에는 예적금에서 발생한 수익이 85억원에 그쳤던 바 있다.

보유해야 할 현금 중 일부를 단기적으로 투자해 금리 급등 리스크를 일부 회피한 사례로 남을 전망이다.

한편 삼성SDI는 작년 견조한 영업실적을 거두면서 이자비용을 충분히 감당할 수 있었던 상황이었다. 삼성SDI는 작년 연결 기준 영업이익으로 1조109억원을 기록했다. 2021년 기록한 5876억원의 1.72배다.

삼성SDI는 전기차 배터리 등 생산능력 증대를 위해 대규모 투자에 나서고 있다. 작년 에너지솔루션 부문의 시설 투자에만 2조5949억원을 집행했다. 또 작년 8월 미국 스텔란티스와 함께 미국 내 배터리 공장을 설립하기로 결정했다. 이 투자에만 2025년 8월까지 1조6313억원이 소요될 전망이다.

17일 금융감독원 전자공시시스템에 따르면 삼성SDI는 작년 연결 기준 이자비용으로 901억원을 기록했다. 2021년 기록한 이자비용은 572억원으로 1년 만에 약 57% 증가했다. 총차입금은 2021년 말 4조6180억원에서 작년 말 5조1482억원으로 약 11.5% 늘어났다.

삼성SDI는 총차입금 중 절반 이상이 변동이자율 차입금이다. 2021년 말의 경우 총차입금 중 약 59.8%인 2조7612억원이 변동이자율 차입금이었다. 이중 1년 이내 상환해야 하는 단기차입금이 1조746억원, 장기차입금이 1조6866억원이었다.

작년 말 기준으로도 변동금리 차입금의 비중은 과반을 넘었다. 오히려 2021년 말보다 비중이 높아졌다. 전체 차입금 중 63.5%인 3조2703억원이 변동금리 차입금이었다. 이중 단기차입금은 1조3786억원, 장기차입금은 1조8917억원이었다. 시장금리 상승에 이자비용이 쉽게 상승할 수 있는 구조였던 셈이다.

작년 시장금리 '급등' 시기에 대비해 삼성SDI는 역으로 금리 상승기를 활용한 수익 창출을 노렸다. 2021년 말 대비 작년 말 단기금융상품의 증가 폭에서 이와 같은 모습이 드러난다. 단기금융상품은 단기간 내 현금화할 수 있는 금융상품으로 3개월 미만 예금, MMF(Money Market Fund) 등이 있다.

작년 말 삼성SDI의 단기금융상품 잔액은 4650억원으로 2021년 말 950억원 대비 약 4.9배 늘어났다. 연결이 아닌 별도 기준 잔액인 점을 고려하면 금융상품 투자는 자회사가 아닌 삼성SDI 본사에서 이뤄졌다.

이에 삼성SDI의 작년 이자수익은 2021년에 비해 크게 늘었다. 작년 연결 기준 이자수익은 434억원으로 2021년 122억원보다 3.56배 많다. 434억원 중 예적금에서 발생한 이자수익은 356억원, 기타 항목에서 발생한 수익은 78억원이다. 2021년에는 예적금에서 발생한 수익이 85억원에 그쳤던 바 있다.

보유해야 할 현금 중 일부를 단기적으로 투자해 금리 급등 리스크를 일부 회피한 사례로 남을 전망이다.

한편 삼성SDI는 작년 견조한 영업실적을 거두면서 이자비용을 충분히 감당할 수 있었던 상황이었다. 삼성SDI는 작년 연결 기준 영업이익으로 1조109억원을 기록했다. 2021년 기록한 5876억원의 1.72배다.

삼성SDI는 전기차 배터리 등 생산능력 증대를 위해 대규모 투자에 나서고 있다. 작년 에너지솔루션 부문의 시설 투자에만 2조5949억원을 집행했다. 또 작년 8월 미국 스텔란티스와 함께 미국 내 배터리 공장을 설립하기로 결정했다. 이 투자에만 2025년 8월까지 1조6313억원이 소요될 전망이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >