미국 비중 확대, 삼성SDI 해외지역 매출 삼분지계

①유럽·중화권 편중된 해외 매출 구조 개편 효과, 2025년 전후 지역별 비중 균등화 기대

편집자주

미국은 배터리 등 전기차 관련 산업 투자 유치와 육성책에 집중하고 있다. 특히 중국과의 경쟁을 의식하며 CATL 등 중국 기업을 배제한 채 공급망 구축을 추진하고 있다. 글로벌 시장에서 중국 기업과 치열하게 경쟁하는 국내 배터리 기업에게는 희소식이다. 수익성 위주 투자 전략을 고수 중인 삼성SDI 역시 이에 주목해 공격적인 미국 투자를 추진하고 있다. 삼성SDI의 미국 진출 행보와 주변 이야기를 살펴본다.

삼성SDI의 미국 투자는 현재 유럽과 중화권 위주로 편성된 해외 매출 구조를 재편할 전망이다. 스타플러스 등 미국 완성차 기업과 설립하는 합작법인(JV)이 생산시설 구축과 가동을 본격화하면, 현재 미미한 미국 지역의 삼성SDI 매출 기여도가 빠르게 증가할 것으로 보이기 때문이다.

미국 지역의 삼성SDI 내 매출 비중은 2025년 전후로 크게 증가할 것으로 예측된다. 중화권·유럽의 존재감은 상대적으로 줄어드는 만큼, 특정 시장의 리스크로 발생하는 매출 감소 등 부정적 영향도 감소된다. 더불어 미국 등 북미 배터리 시장은 미국 완성차 기업과 합작해 사업을 추진할 경우 정책적 리스크 등을 대폭 완화할 수 있는 장점도 있다.

◇삼성SDI 내 미국 지역 존재감, 유럽·중화권 대비 옅어

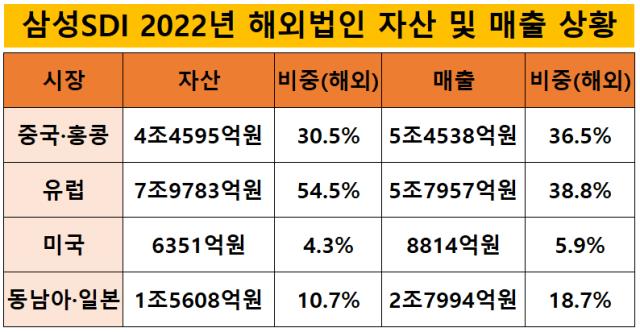

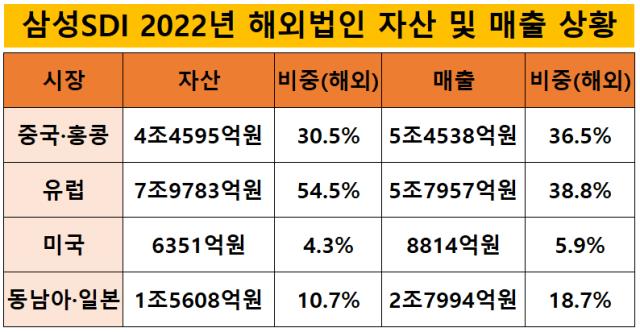

삼성SDI는 지난해 20조원 이상 매출을 기록했다. 이중 75%에 달하는 15조원은 유럽과 아시아 등 해외법인에서 도맡고 있다. 15조원 매출을 만들어내는데 가장 크게 일조하는 곳은 유럽과 중화권 2곳이다. 이어 베트남, 말레이시아를 포함한 동남아시아 지역이 뒤를 따르고 있다.

전년도 헝가리·독일 등 유럽 지역의 연매출은 5조8000억원 수준이다. 홍콩을 포함한 중화권 매출도 5조5000억원으로 큰 차이는 없다. 두 지역의 연매출이 11조 이상인 만큼, 삼성SDI의 해외사업을 사실상 유럽과 중화권이 양분하고 있다고 봐도 큰 무리는 없다.

반면 삼성SDI의 미국 지역 존재감은 지난해 실적을 놓고 봤을 때 아직 옅다. 연매출이 8814억원으로 아직 1조원 미만이다. 삼성SDI 전체 연매출에서 차지하는 비중은 4.4%에 불과하다. 해외법인 총 연매출에서의 비중도 5.9% 정도에 그친다.

자산 상태를 살펴봐도 삼성SDI 미국 사업장은 유럽, 중화권 대비 아직 작다. 지난해 기준으로 유럽 사업장의 전체 자산 규모는 8조원에 육박한다. 중화권도 4.5조원에 가깝다. 더군다나 두 지역은 각각 헝가리, 톈진에 단일로 조단위 자산을 지닌 법인을 뒀다. 하지만 미국의 경우 삼성SDI 미국법인(SDIA)를 포함한 2개 법인 도합 6350억원이다.

◇미국 매출 2025년 전후 빠른 성장 기대, 해외 매출 구조도 균등화

다만 미국 등 북미 지역 영향력은 2025년 전후 삼성SDI에서 빠르게 증가할 것으로 기대된다. 단기간에 유럽과 중화권의 자산·매출을 뛰어넘긴 어렵지만, 크게 벌려진 격차를 좁히는 것은 가능하다. 지난해 미국 완성차 기업 스텔란티스와 함께 3조원 규모 투자를 진행하기로 한 JV 스타플러스의 배터리 공장이 2025년 가동을 목표하고 있기 때문이다.

증권가와 업계에서 추정 중인 스타플러스 배터리 공장의 초기 생산능력은 20기가와트시(GWh) 이상이다. 삼성SDI 헝가리 공장의 현재 생산능력이 40GWh 내외로 잡히는 점을 토대로 계산하면, 스타플러스의 초기 연매출 잠재력은 2조원 이상일 것으로 추산된다. 20GWh는 연간 30만~40만대 내외 전기차에 배터리를 탑재할 수 있는 양이다.

현재 SDIA 매출을 고려하면 미국 지역의 매출이 최소 2년 안에 3조원 내외로 치솟을 수 있는 셈이다. 삼성SDI와 스텔란티스가 추후 스타플러스 생산능력을 40GWh 가까이 끌어올릴 계획을 가진 점을 생각하면, 미국 지역의 매출 기여도는 더 빠르게 늘어날 것으로 예측된다.

스타플러스 등 삼성SDI의 미국 투자 계획이 일정 궤도에 오르면, 유럽·중화권 위주였던 삼성SDI의 해외 매출 및 생산거점은 3등분돼 현재 대비 더 안정적인 구조를 가지게 될 전망이다.

국내 배터리 업계 한 관계자는 "유럽과 중국 배터리 시장은 경쟁이 격화되는 중이고 지정학적, 정책적 리스크 우려도 있는 상태"라며 "이에 반해 미국 시장은 중국 기업 진출이 사실상 불가능에 가까운 상황인데다, 미국 법인과 공동으로 추진하면 사업적 리스크를 대폭 완화할 수 있는 장점이 있다"고 설명했다.

미국 지역의 삼성SDI 내 매출 비중은 2025년 전후로 크게 증가할 것으로 예측된다. 중화권·유럽의 존재감은 상대적으로 줄어드는 만큼, 특정 시장의 리스크로 발생하는 매출 감소 등 부정적 영향도 감소된다. 더불어 미국 등 북미 배터리 시장은 미국 완성차 기업과 합작해 사업을 추진할 경우 정책적 리스크 등을 대폭 완화할 수 있는 장점도 있다.

◇삼성SDI 내 미국 지역 존재감, 유럽·중화권 대비 옅어

삼성SDI는 지난해 20조원 이상 매출을 기록했다. 이중 75%에 달하는 15조원은 유럽과 아시아 등 해외법인에서 도맡고 있다. 15조원 매출을 만들어내는데 가장 크게 일조하는 곳은 유럽과 중화권 2곳이다. 이어 베트남, 말레이시아를 포함한 동남아시아 지역이 뒤를 따르고 있다.

전년도 헝가리·독일 등 유럽 지역의 연매출은 5조8000억원 수준이다. 홍콩을 포함한 중화권 매출도 5조5000억원으로 큰 차이는 없다. 두 지역의 연매출이 11조 이상인 만큼, 삼성SDI의 해외사업을 사실상 유럽과 중화권이 양분하고 있다고 봐도 큰 무리는 없다.

반면 삼성SDI의 미국 지역 존재감은 지난해 실적을 놓고 봤을 때 아직 옅다. 연매출이 8814억원으로 아직 1조원 미만이다. 삼성SDI 전체 연매출에서 차지하는 비중은 4.4%에 불과하다. 해외법인 총 연매출에서의 비중도 5.9% 정도에 그친다.

자산 상태를 살펴봐도 삼성SDI 미국 사업장은 유럽, 중화권 대비 아직 작다. 지난해 기준으로 유럽 사업장의 전체 자산 규모는 8조원에 육박한다. 중화권도 4.5조원에 가깝다. 더군다나 두 지역은 각각 헝가리, 톈진에 단일로 조단위 자산을 지닌 법인을 뒀다. 하지만 미국의 경우 삼성SDI 미국법인(SDIA)를 포함한 2개 법인 도합 6350억원이다.

◇미국 매출 2025년 전후 빠른 성장 기대, 해외 매출 구조도 균등화

다만 미국 등 북미 지역 영향력은 2025년 전후 삼성SDI에서 빠르게 증가할 것으로 기대된다. 단기간에 유럽과 중화권의 자산·매출을 뛰어넘긴 어렵지만, 크게 벌려진 격차를 좁히는 것은 가능하다. 지난해 미국 완성차 기업 스텔란티스와 함께 3조원 규모 투자를 진행하기로 한 JV 스타플러스의 배터리 공장이 2025년 가동을 목표하고 있기 때문이다.

증권가와 업계에서 추정 중인 스타플러스 배터리 공장의 초기 생산능력은 20기가와트시(GWh) 이상이다. 삼성SDI 헝가리 공장의 현재 생산능력이 40GWh 내외로 잡히는 점을 토대로 계산하면, 스타플러스의 초기 연매출 잠재력은 2조원 이상일 것으로 추산된다. 20GWh는 연간 30만~40만대 내외 전기차에 배터리를 탑재할 수 있는 양이다.

현재 SDIA 매출을 고려하면 미국 지역의 매출이 최소 2년 안에 3조원 내외로 치솟을 수 있는 셈이다. 삼성SDI와 스텔란티스가 추후 스타플러스 생산능력을 40GWh 가까이 끌어올릴 계획을 가진 점을 생각하면, 미국 지역의 매출 기여도는 더 빠르게 늘어날 것으로 예측된다.

스타플러스 등 삼성SDI의 미국 투자 계획이 일정 궤도에 오르면, 유럽·중화권 위주였던 삼성SDI의 해외 매출 및 생산거점은 3등분돼 현재 대비 더 안정적인 구조를 가지게 될 전망이다.

국내 배터리 업계 한 관계자는 "유럽과 중국 배터리 시장은 경쟁이 격화되는 중이고 지정학적, 정책적 리스크 우려도 있는 상태"라며 "이에 반해 미국 시장은 중국 기업 진출이 사실상 불가능에 가까운 상황인데다, 미국 법인과 공동으로 추진하면 사업적 리스크를 대폭 완화할 수 있는 장점이 있다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >