신사업 확장에 ‘자금지원 여력 유지’ 화두로

[GS에너지]③합작회사 지분투자 가속화…대규모 비경상 현금유입은 ‘주춤’

편집자주

지주사의 주요 역할 중 하나가 그룹 각 계열사에 대한 자본재분배다. 지주사는 재무건전성 우위 계열사로부터 배당수익과 상표권사용수익 등을 수취해 이를 재원으로 유상증자나 사채인수 등 방법으로 열위 계열사를 지원한다. 하지만 ‘밑 빠진 독에 물 붓기’식 무리한 자본재분배는 우위 계열사까지 망가뜨리고 지주사의 재무건전성도 악화시킬 위험이 있다. THE CFO가 각 그룹 지주사의 자본재분배 형태와 이에 따른 재무지표상 변화를 점검해본다.

GS에너지는 계열사 지분매각과 유상감자로 거둬들인 자금을 신사업 출자에 공격적으로 투입하고 있다. 롯데GS화학에 이어 포스코GS에코머티리얼즈와 에이치앤지케미칼(H&G케미칼) 등 합작회사에 대한 단계적 출자가 진행 중이다.

신사업 확장에 따른 이중레버리지비율 관리가 재무적 과제로 부각될 전망이다. 현재 이중레버리지비율이 안정권인 130%를 이미 웃돌고 있는 만큼 합작회사에 대한 잇단 출자는 계열사에 대한 추가 자금지원 여력을 축소시킬 수 있다.

◇지분매각·유상감자→신사업출자 ‘재분배’…합작회사 형태 선호

GS에너지가 주력 신사업에 본격적으로 힘을 실은 것은 2020년부터다. 이에 맞춰 신사업 재원 마련을 위한 자본재분배도 활발히 전개됐다. 앞서 2018년 해양도시가스 유상감자(280억원)와 지분 100% 매각(4584억원), 서라벌도시가스 유상감자(100억원)와 지분 100% 매각(1146억원), GS파크24 지분 50% 매각(165억원)으로 곳간을 채워나갔다.

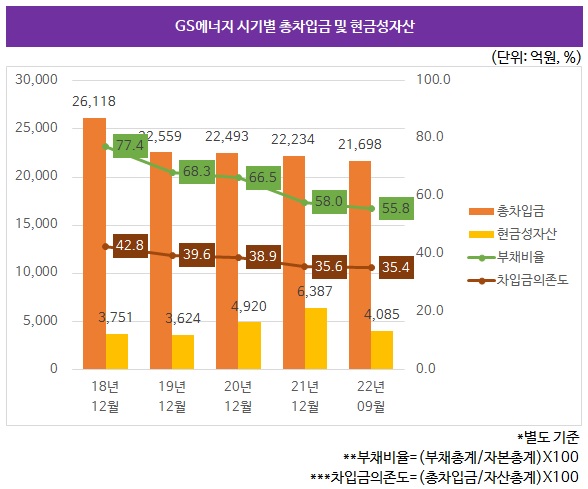

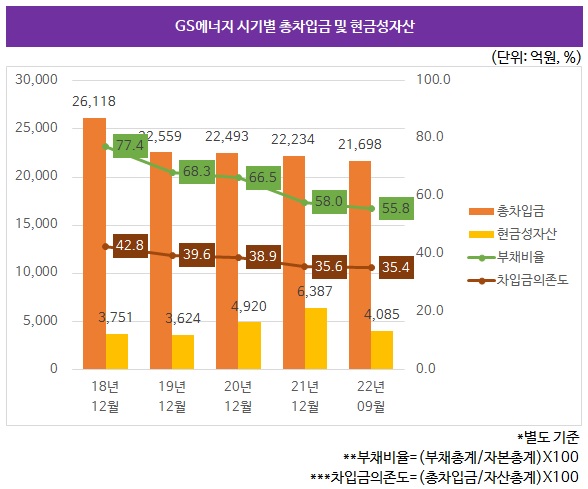

여기에 아랍에미리트(UAE) 아부다비 육상석유운영회사(ADCO) 생산광구 지분 3% 취득을 위해 2015년 설립한 Korea GS E&P에서도 2018년 301억원과 2019년 587억원의 유상감자를 잇따라 실시해 현금을 두둑이 챙겼다. 이에 따라 2017년말 별도 기준 1167억원이었던 현금성자산이 2년 만인 2019년말 3624억원으로 늘어난 반면 총차입금은 같은 기간 2조5493억원에서 2조2559억원으로 줄면서 재무구조가 개선됐다.

GS에너지의 신사업 출자 형태를 보면 합작회사가 주를 이루고 있다. 합작회사는 GS에너지가 기존부터 선호하던 사업 형태다. 애초 핵심 계열사 GS칼텍스가 미국 석유기업 셰브론(Chevron)과의 50대 50 합작회사이며 2012년 2월 설립해 최근 배당기여도가 늘어난 보령LNG터미널도 SK E&S와의 50대 50 합작회사다.

GS에너지는 두둑이 쌓은 현금을 바탕으로 2020년 2월 롯데GS화학을 설립하면서 신사업 추진의 불씨를 당겼다. 롯데케미칼과 GS에너지가 지분 51%와 49%를 각각 출자한 합작회사로 C4유분과 비스페놀A를 제조한다. 폴리카보네이트(PC) 등 제품의 원료를 안정적으로 공급받으려는 롯데케미칼과 석유화학부문 포트폴리오를 강화하려는 GS에너지의 니즈가 맞아떨어졌다.

GS에너지는 롯데GS화학에 올해까지 총액 1862억원을 출자할 계획이다. 2020년 686억원, 2021년 539억원, 지난해 343억원 등 누적 1568억원 출자를 완료한 상태다. 지난해 3분기말 기준으로 GS에너지의 롯데GS화학 투자지분은 그동안 ‘알짜’ 계열사 역할을 해온 인천종합에너지(지분율 70%·1121억원)나 보령LNG터미널(지분율 50%·801억원)을 앞서며 UAE 할리바광구 개발을 위해 설립한 KADOC(지분율 25%·1554억원)과 맞먹는 수준이다.

이외에 신재생에너지 사업 관련 투자도 잇따랐다. 2021년 8월 115억원을 출자해 지엔텔과 50대 50 합작회사로 전기차 충전 서비스업체 GS커넥트를 출범시켰다. 지난해 10월 구주취득(216억원)과 12월 신주취득(160억원)에 자금을 잇따라 투입했다. 2021년 11월에는 219억원을 투자해 IT 기반 에너지 플랫폼업체 해줌 지분 36.5%로 2대주주 지위를 확보했다.

◇이중레비러지 관리 과제…포스코·한화 합작 신사업 ‘속도’

GS에너지는 계열사 자금지원 여력을 나타내는 이중레버리지비율(종속·관계·공동기업 투자지분 장부금액/자기자본)이 비교적 높은 수준을 형성해왔다. 이중레버리지비율이 높은 것은 출범 직후 GS칼텍스로부터의 가스·전력, 자원개발, 녹색성장 사업 양수와 Korea GS E&P 설립에 막대한 차입을 일으킨 여파다.

반면 배당기여도가 높은 GS칼텍스로부터의 배당금을 GS그룹 지주사 ㈜GS로 사실상 모두 올려보내면서 경상적인 현금유입이 충분하지 않은 등 다양한 요인이 반영돼있다. GS에너지가 신사업 재원을 기존 계열사 지분매각과 유상감자로 주로 마련하는 것도 이런 상황과 연관돼있다.

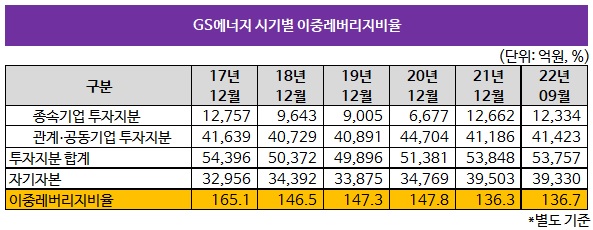

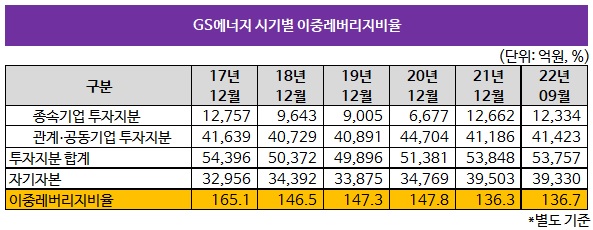

2017년말 165.1%에 이르렀던 GS에너지의 이중레버리지비율은 해양도시가스와 서라벌도시가스 지분을 매각한 직후인 2018년말 146.5%로 줄었다. 2020년 4월 Korea GS E&P 지분 30% 매각과 2021년 12월 GS파워 지분 49% 재매각 등 영향으로 지난해 3분기말 136.7%까지 하락한 상태다. 이중레버리지비율이 전반적으로 하락해왔지만 일반적으로 130% 이하여야 자금지원 여력이 충분한 것으로 인정되기 때문에 여전히 높은 수준이다.

Korea GS E&P의 2021년 362억원과 지난해 780억원의 유상감자를 제외하면 GS파워 일부지분 매각 이후 대규모 비경상 현금유입 사례가 미미했다. 이 가운데 합작회사 설립에 따른 출자 이벤트가 여전히 남아있어 향후 이중레버리지비율 관리가 재무적 과제로 부각될 전망이다.

먼저 지난해 10월 2차전지 리사이클링(재활용)업체 포스코GS에코머티리얼즈를 출범시켰다. 포스코홀딩스와 GS에너지가 총액 1700억원을 출자해 각각 지분 51%와 49%를 보유한다. 이번달말에는 한화솔루션과 합작한 에이치앤지케미칼 출범도 앞두고 있다. 태양광모듈용 시트의 핵심소재인 에틸렌비닐아세테이트(EVA)를 생산하는 업체로 GS에너지는 1156억원을 출자해 지분 49%를 확보한다.

신사업 확장에 따른 이중레버리지비율 관리가 재무적 과제로 부각될 전망이다. 현재 이중레버리지비율이 안정권인 130%를 이미 웃돌고 있는 만큼 합작회사에 대한 잇단 출자는 계열사에 대한 추가 자금지원 여력을 축소시킬 수 있다.

◇지분매각·유상감자→신사업출자 ‘재분배’…합작회사 형태 선호

GS에너지가 주력 신사업에 본격적으로 힘을 실은 것은 2020년부터다. 이에 맞춰 신사업 재원 마련을 위한 자본재분배도 활발히 전개됐다. 앞서 2018년 해양도시가스 유상감자(280억원)와 지분 100% 매각(4584억원), 서라벌도시가스 유상감자(100억원)와 지분 100% 매각(1146억원), GS파크24 지분 50% 매각(165억원)으로 곳간을 채워나갔다.

여기에 아랍에미리트(UAE) 아부다비 육상석유운영회사(ADCO) 생산광구 지분 3% 취득을 위해 2015년 설립한 Korea GS E&P에서도 2018년 301억원과 2019년 587억원의 유상감자를 잇따라 실시해 현금을 두둑이 챙겼다. 이에 따라 2017년말 별도 기준 1167억원이었던 현금성자산이 2년 만인 2019년말 3624억원으로 늘어난 반면 총차입금은 같은 기간 2조5493억원에서 2조2559억원으로 줄면서 재무구조가 개선됐다.

GS에너지의 신사업 출자 형태를 보면 합작회사가 주를 이루고 있다. 합작회사는 GS에너지가 기존부터 선호하던 사업 형태다. 애초 핵심 계열사 GS칼텍스가 미국 석유기업 셰브론(Chevron)과의 50대 50 합작회사이며 2012년 2월 설립해 최근 배당기여도가 늘어난 보령LNG터미널도 SK E&S와의 50대 50 합작회사다.

GS에너지는 두둑이 쌓은 현금을 바탕으로 2020년 2월 롯데GS화학을 설립하면서 신사업 추진의 불씨를 당겼다. 롯데케미칼과 GS에너지가 지분 51%와 49%를 각각 출자한 합작회사로 C4유분과 비스페놀A를 제조한다. 폴리카보네이트(PC) 등 제품의 원료를 안정적으로 공급받으려는 롯데케미칼과 석유화학부문 포트폴리오를 강화하려는 GS에너지의 니즈가 맞아떨어졌다.

GS에너지는 롯데GS화학에 올해까지 총액 1862억원을 출자할 계획이다. 2020년 686억원, 2021년 539억원, 지난해 343억원 등 누적 1568억원 출자를 완료한 상태다. 지난해 3분기말 기준으로 GS에너지의 롯데GS화학 투자지분은 그동안 ‘알짜’ 계열사 역할을 해온 인천종합에너지(지분율 70%·1121억원)나 보령LNG터미널(지분율 50%·801억원)을 앞서며 UAE 할리바광구 개발을 위해 설립한 KADOC(지분율 25%·1554억원)과 맞먹는 수준이다.

이외에 신재생에너지 사업 관련 투자도 잇따랐다. 2021년 8월 115억원을 출자해 지엔텔과 50대 50 합작회사로 전기차 충전 서비스업체 GS커넥트를 출범시켰다. 지난해 10월 구주취득(216억원)과 12월 신주취득(160억원)에 자금을 잇따라 투입했다. 2021년 11월에는 219억원을 투자해 IT 기반 에너지 플랫폼업체 해줌 지분 36.5%로 2대주주 지위를 확보했다.

◇이중레비러지 관리 과제…포스코·한화 합작 신사업 ‘속도’

GS에너지는 계열사 자금지원 여력을 나타내는 이중레버리지비율(종속·관계·공동기업 투자지분 장부금액/자기자본)이 비교적 높은 수준을 형성해왔다. 이중레버리지비율이 높은 것은 출범 직후 GS칼텍스로부터의 가스·전력, 자원개발, 녹색성장 사업 양수와 Korea GS E&P 설립에 막대한 차입을 일으킨 여파다.

반면 배당기여도가 높은 GS칼텍스로부터의 배당금을 GS그룹 지주사 ㈜GS로 사실상 모두 올려보내면서 경상적인 현금유입이 충분하지 않은 등 다양한 요인이 반영돼있다. GS에너지가 신사업 재원을 기존 계열사 지분매각과 유상감자로 주로 마련하는 것도 이런 상황과 연관돼있다.

2017년말 165.1%에 이르렀던 GS에너지의 이중레버리지비율은 해양도시가스와 서라벌도시가스 지분을 매각한 직후인 2018년말 146.5%로 줄었다. 2020년 4월 Korea GS E&P 지분 30% 매각과 2021년 12월 GS파워 지분 49% 재매각 등 영향으로 지난해 3분기말 136.7%까지 하락한 상태다. 이중레버리지비율이 전반적으로 하락해왔지만 일반적으로 130% 이하여야 자금지원 여력이 충분한 것으로 인정되기 때문에 여전히 높은 수준이다.

Korea GS E&P의 2021년 362억원과 지난해 780억원의 유상감자를 제외하면 GS파워 일부지분 매각 이후 대규모 비경상 현금유입 사례가 미미했다. 이 가운데 합작회사 설립에 따른 출자 이벤트가 여전히 남아있어 향후 이중레버리지비율 관리가 재무적 과제로 부각될 전망이다.

먼저 지난해 10월 2차전지 리사이클링(재활용)업체 포스코GS에코머티리얼즈를 출범시켰다. 포스코홀딩스와 GS에너지가 총액 1700억원을 출자해 각각 지분 51%와 49%를 보유한다. 이번달말에는 한화솔루션과 합작한 에이치앤지케미칼 출범도 앞두고 있다. 태양광모듈용 시트의 핵심소재인 에틸렌비닐아세테이트(EVA)를 생산하는 업체로 GS에너지는 1156억원을 출자해 지분 49%를 확보한다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >