전방위 지원 10년…LS아이앤디는 ‘밑 빠진 독’일까

②㈜LS 현물·현금 출자→지급보증 확대…재무건전성 저평가 ‘주범’

편집자주

이제 투자를 빼놓고 최고재무책임자(CFO)의 역할을 말할 수 없게 됐다. 실제 대기업 다수의 CFO가 전략 수립과 투자 의사결정 과정에 참여하는 것으로 파악된다. CFO가 기업가치를 수치로 측정하는 업무를 하는 점을 고려하면 이상할 게 없다. THE CFO가 CFO의 또 다른 성과지표로 떠오른 투자 포트폴리오 현황과 변화를 기업별로 살펴본다.

LS아이앤디(LS I&D)는 10년째 LS그룹의 재무적 ‘약점’으로 꼽힌다. 상당한 차입금을 안고 출범한 이 회사는 지주회사 ㈜LS의 전방위 지원과 자체 재무건전성 개선 노력에도 여전히 부채비율 800%를 웃돌 만큼 상환의 늪에서 벗어나지 못하고 있다.

㈜LS는 LS아이앤디와 종속회사들에 대해 최근 현금 지원을 지양하는 반면 막대한 규모의 지급보증(채무보증)을 제공하고 있다. 이는 ㈜LS의 재무건전성이 저평가받는 핵심 요인이 되고 있다.

◇㈜LS 현물·현금 전방위 지원…재무건전성 저평가 핵심요인

LS아이앤디 2013년 12월 LS전선의 부동산사업부문과 해외투자사업부문이 분할돼 설립됐다. 인적분할 형태를 취해 ㈜LS가 지분율 93.87%로 최대주주다. 부동산사업부문은 경기 안양 LS타워 임대사업이 중심이다. 해외투자사업부문은 미국 지주사 사이프러스인베스트먼트(Cyprus Investments)와 전선업체 수페리어에식스(Superior Essex·SPSX)로 구성된다.

경기 군포와 안양 공장용지 개발사업이 대부분 마무리돼 국내 중심의 부동산사업부문이 축소되면서 해외 중심의 해외투자사업부문이 매출액에서 절대적인 비중을 차지하고 있다. 연결 기준 지난해 3분기 누적 매출액(2조9742억원) 중 99.6%가 해외투자사업부문에서 발생했다.

LS아이앤디는 출범 이후 약 10년이 지난 현재까지도 LS그룹의 지주회사인 ㈜LS의 재무건전성이 저평가받는 핵심 요인이 되고 있다. LS아이앤디가 열악한 재무구조에서 벗어나지 못하면서 ㈜LS의 잠재적 자금지원 부담이 사라지지 않기 때문이다.

LS아이앤디는 애초 분할 당시 상당한 차입금이 함께 이전되면서 재무 부담에 골머리를 앓아왔다. 자산의 대부분이 부채로 구성돼 2013년말 부채비율이 4000%를 넘었다. 이후 재무적 방향은 레버리지 효과를 등에 업은 성장보다는 건전성 개선을 위한 싸움이 됐다. 이에 따라 ㈜LS의 자금지원도 불가피해졌다. ㈜LS는 별도 차입이나 주요 자회사들로부터 수취한 배당을 재원으로 LS아이앤디 구하기에 10년째 골몰하고 있다.

먼저 2014년 7월 ㈜LS는 SPSX가 발행한 상환전환우선주(RCPS)의 만기상환을 지원하기 위해 사이프러스인베스트먼트가 발행한 1658억원 규모 상환우선주(RPS)를 사들였다. 이 상환우선주는 사이프러스인베스트먼트가 상환청구권을 행사하지 않으면서 2019년 우선주로 전환됐는데 ㈜LS는 지난해 3분기말 이 우선주의 장부가액을 2336억원으로 반영하고 있다.

2015년 11월에는 LS아이앤디의 975억원 규모 유상증자에 LS타워를 현물출자했다. LS타워는 LS아이앤디 부동산사업부문에서 핵심 임대수익원이 되고 있다. LS아이앤디는 토지 8879㎡와 건물 5만1962㎡ 규모 LS타워의 순장부가액을 지난해 3분기말 1201억원으로 평가하고 있으며 2021년 벌어들인 임대수익은 160억원이다.

이어 1년이 채 되지 않은 2016년 6월에는 LS아이앤디의 700억원 규모 유상증자에 현금출자했다. LS니꼬동제련(현 LS MnM)의 유상감자로 거둬들인 752억원을 LS아이앤디 차환자금으로 투입하는 강수를 뒀다. 2017년 8월에는 LS아이앤디가 보유하고 있던 안양 토지의 지분 90%를 353억원에 매입했다. 차환자금 마련을 위해 LS아이앤디가 보유 부동산을 처분하고자 했고 이를 ㈜LS가 사준 것이다.

◇LS아이앤디 단기성차입 차환 과제…㈜LS 지급보증 부담 지속

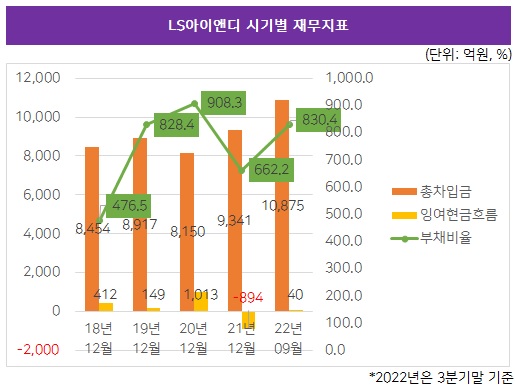

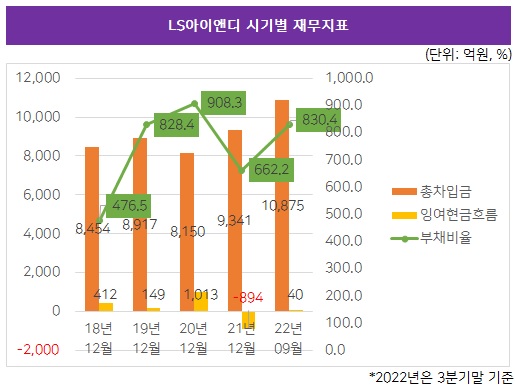

그럼에도 LS아이앤디의 열악한 재무구조는 ‘현재진행형’이다. LS아이앤디는 SPSX의 북미지역 통신선 사업과 북미·유럽·중국 지역 권선 사업을 통해 최근 수년간 매년 2조원이 넘는 매출액을 기록하고 있으며 2021년에는 원재료인 전기동 가격 상승과 제품 수주 증가에 힘입어 3조원을 넘기기도 했다. 잉여현금흐름(FCF)도 자본적지출(Capex)이 예년에 비해 많았던 2021년(-894억원)을 제외하면 최근 수년간 양(+)의 흐름을 이어왔으며 지난해 3분기 누적으로도 40억원을 달성했다. 현금성자산도 지난해 3분기말 960억원이다.

하지만 애초 차입 부담이 워낙 극심해 창출되는 현금이 상환에 필요한 수준을 따라가지 못하는 상황이다. 2020년말 8150억원이었던 총차입금은 2021년말 9341억원으로, 지난해 3분기말 1조875억원까지 확대됐다. 부채비율의 경우 2020년말 908.3%에서 매출실적이 우수했던 2021년말 662.2%으로 하락했지만 지난해 3분기말 830.4%로 다시 상승했다.

차입금 구성을 보면 단기차입금(3617억원)과 유동성장기부채(3679억원)을 합한 단기성차입이 7296억원으로 총차입금에서의 비중이 67.1%로 높은 편이다. 회사채 미상환잔액은 지난해 3분기말 별도로는 1000억원이지만 연결로는 3007억원이다. 별도로는 2020년 8월 발행했던 220억원 규모 회사채가 지난해 8월 상환되면서 2021년 10월 발행한 1000억원 규모 회사채만 남아있다. 이 회사채 만기가 3년이라 지난해 차환 용도의 신규 발행은 없었다. 연결로 잡히는 잔여 미상환사채는 사이프러스인베스트먼트와 SPSX가 발행한 것들이다. 이들 미상환사채 전량인 2007억원이 1년 이내에 만기가 도래한다.

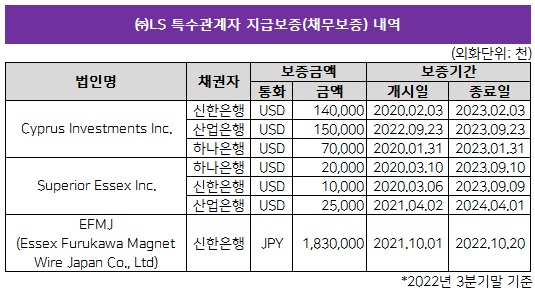

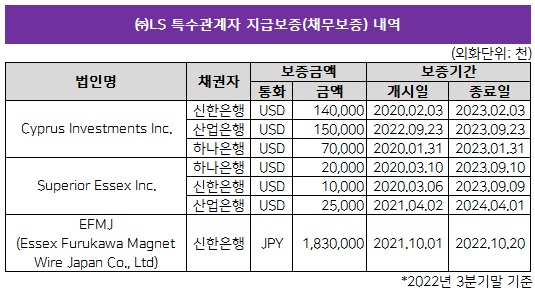

향후 LS아이앤디가 자체조달로 차환재원 마련이 가능하더라도 ㈜LS가 LS아이앤디의 종속회사들에 지급보증 부담을 여전히 크게 지고 있는 또 다른 문제가 있다. 지난해 3분기말 ㈜LS는 사이프러스인베스트먼트에 3억6000만달러, SPSX에 5500만달러, SPSX-후루카와전기 합작회사(EFMJ·Essex Furukawa Magnet Wire Japan)에 18억3000만엔의 지급보증을 제공하고 있다. 현재 환율을 대입하면 합산 지급보증 규모는 5300억원에 이른다.

㈜LS는 LS아이앤디와 종속회사들에 대해 최근 현금 지원을 지양하는 반면 막대한 규모의 지급보증(채무보증)을 제공하고 있다. 이는 ㈜LS의 재무건전성이 저평가받는 핵심 요인이 되고 있다.

◇㈜LS 현물·현금 전방위 지원…재무건전성 저평가 핵심요인

LS아이앤디 2013년 12월 LS전선의 부동산사업부문과 해외투자사업부문이 분할돼 설립됐다. 인적분할 형태를 취해 ㈜LS가 지분율 93.87%로 최대주주다. 부동산사업부문은 경기 안양 LS타워 임대사업이 중심이다. 해외투자사업부문은 미국 지주사 사이프러스인베스트먼트(Cyprus Investments)와 전선업체 수페리어에식스(Superior Essex·SPSX)로 구성된다.

경기 군포와 안양 공장용지 개발사업이 대부분 마무리돼 국내 중심의 부동산사업부문이 축소되면서 해외 중심의 해외투자사업부문이 매출액에서 절대적인 비중을 차지하고 있다. 연결 기준 지난해 3분기 누적 매출액(2조9742억원) 중 99.6%가 해외투자사업부문에서 발생했다.

LS아이앤디는 출범 이후 약 10년이 지난 현재까지도 LS그룹의 지주회사인 ㈜LS의 재무건전성이 저평가받는 핵심 요인이 되고 있다. LS아이앤디가 열악한 재무구조에서 벗어나지 못하면서 ㈜LS의 잠재적 자금지원 부담이 사라지지 않기 때문이다.

LS아이앤디는 애초 분할 당시 상당한 차입금이 함께 이전되면서 재무 부담에 골머리를 앓아왔다. 자산의 대부분이 부채로 구성돼 2013년말 부채비율이 4000%를 넘었다. 이후 재무적 방향은 레버리지 효과를 등에 업은 성장보다는 건전성 개선을 위한 싸움이 됐다. 이에 따라 ㈜LS의 자금지원도 불가피해졌다. ㈜LS는 별도 차입이나 주요 자회사들로부터 수취한 배당을 재원으로 LS아이앤디 구하기에 10년째 골몰하고 있다.

먼저 2014년 7월 ㈜LS는 SPSX가 발행한 상환전환우선주(RCPS)의 만기상환을 지원하기 위해 사이프러스인베스트먼트가 발행한 1658억원 규모 상환우선주(RPS)를 사들였다. 이 상환우선주는 사이프러스인베스트먼트가 상환청구권을 행사하지 않으면서 2019년 우선주로 전환됐는데 ㈜LS는 지난해 3분기말 이 우선주의 장부가액을 2336억원으로 반영하고 있다.

2015년 11월에는 LS아이앤디의 975억원 규모 유상증자에 LS타워를 현물출자했다. LS타워는 LS아이앤디 부동산사업부문에서 핵심 임대수익원이 되고 있다. LS아이앤디는 토지 8879㎡와 건물 5만1962㎡ 규모 LS타워의 순장부가액을 지난해 3분기말 1201억원으로 평가하고 있으며 2021년 벌어들인 임대수익은 160억원이다.

이어 1년이 채 되지 않은 2016년 6월에는 LS아이앤디의 700억원 규모 유상증자에 현금출자했다. LS니꼬동제련(현 LS MnM)의 유상감자로 거둬들인 752억원을 LS아이앤디 차환자금으로 투입하는 강수를 뒀다. 2017년 8월에는 LS아이앤디가 보유하고 있던 안양 토지의 지분 90%를 353억원에 매입했다. 차환자금 마련을 위해 LS아이앤디가 보유 부동산을 처분하고자 했고 이를 ㈜LS가 사준 것이다.

◇LS아이앤디 단기성차입 차환 과제…㈜LS 지급보증 부담 지속

그럼에도 LS아이앤디의 열악한 재무구조는 ‘현재진행형’이다. LS아이앤디는 SPSX의 북미지역 통신선 사업과 북미·유럽·중국 지역 권선 사업을 통해 최근 수년간 매년 2조원이 넘는 매출액을 기록하고 있으며 2021년에는 원재료인 전기동 가격 상승과 제품 수주 증가에 힘입어 3조원을 넘기기도 했다. 잉여현금흐름(FCF)도 자본적지출(Capex)이 예년에 비해 많았던 2021년(-894억원)을 제외하면 최근 수년간 양(+)의 흐름을 이어왔으며 지난해 3분기 누적으로도 40억원을 달성했다. 현금성자산도 지난해 3분기말 960억원이다.

하지만 애초 차입 부담이 워낙 극심해 창출되는 현금이 상환에 필요한 수준을 따라가지 못하는 상황이다. 2020년말 8150억원이었던 총차입금은 2021년말 9341억원으로, 지난해 3분기말 1조875억원까지 확대됐다. 부채비율의 경우 2020년말 908.3%에서 매출실적이 우수했던 2021년말 662.2%으로 하락했지만 지난해 3분기말 830.4%로 다시 상승했다.

차입금 구성을 보면 단기차입금(3617억원)과 유동성장기부채(3679억원)을 합한 단기성차입이 7296억원으로 총차입금에서의 비중이 67.1%로 높은 편이다. 회사채 미상환잔액은 지난해 3분기말 별도로는 1000억원이지만 연결로는 3007억원이다. 별도로는 2020년 8월 발행했던 220억원 규모 회사채가 지난해 8월 상환되면서 2021년 10월 발행한 1000억원 규모 회사채만 남아있다. 이 회사채 만기가 3년이라 지난해 차환 용도의 신규 발행은 없었다. 연결로 잡히는 잔여 미상환사채는 사이프러스인베스트먼트와 SPSX가 발행한 것들이다. 이들 미상환사채 전량인 2007억원이 1년 이내에 만기가 도래한다.

향후 LS아이앤디가 자체조달로 차환재원 마련이 가능하더라도 ㈜LS가 LS아이앤디의 종속회사들에 지급보증 부담을 여전히 크게 지고 있는 또 다른 문제가 있다. 지난해 3분기말 ㈜LS는 사이프러스인베스트먼트에 3억6000만달러, SPSX에 5500만달러, SPSX-후루카와전기 합작회사(EFMJ·Essex Furukawa Magnet Wire Japan)에 18억3000만엔의 지급보증을 제공하고 있다. 현재 환율을 대입하면 합산 지급보증 규모는 5300억원에 이른다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >