편집자주

급격한 금리 인상과 메말랐던 유동성 등 2022년은 기업 재무를 총괄하는 CFO들에게 쉽지 않은 해였다. 이 와중에도 기업은 생존과 번영을 위해 사업구조를 재편하고 타기업을 인수하는 등 위기 속 기회를 찾았다. CFO들이 더 많은 역할을 요구받을 수밖에 없었던 배경이다. 재계 내 각 CFO들의 2022년 성과를 되돌아보고, 2023년 직면한 큰 과제들은 무엇인지 THE CFO가 살펴본다.

두산에너빌리티는 작년 재탄생한 기업이라고 봐도 무방하다. 뼈아픈 구조조정 과정을 거치며 채권단 조기졸업을 노렸던 두산에너빌리티는 목표를 달성하고 '정상기업'으로 거듭났다. 그 중심에는 재무개선 작업을 진두지휘한 박상현 두산에너빌리티 사장(CFO, 사진)이 있었다.

두산그룹 구조조정은 2020년 3월 산업은행에 긴급자금지원을 요청하면서부터 본격적으로 시작됐다. 박상현 사장이 두산에너빌리티 CFO로 취임한 때는 2020년 7월 21일로 대부분의 구조조정 과정을 총괄했다고 봐도 무방하다.

두산그룹 구조조정은 2020년 3월 산업은행에 긴급자금지원을 요청하면서부터 본격적으로 시작됐다. 박상현 사장이 두산에너빌리티 CFO로 취임한 때는 2020년 7월 21일로 대부분의 구조조정 과정을 총괄했다고 봐도 무방하다.

두산그룹은 솔루스첨단소재(옛 두산솔루스), 현대두산인프라코어(옛 두산인프라코어) 등 그룹의 현재와 미래를 대표하는 계열사들을 과감히 매각하고 기타 비핵심자산을 처분했다. 재무 위기의 시작점이었던 두산에너빌리티는 조원대 유상증자를 단행했다. 오너들이 사재를 출연하기도 했다.

강도높은 구조조정 결과 두산그룹은 작년 2월 말 산업은행·한국수출입은행 등 채권단과 체결한 재무구조개선 약정(MOU)에 의한 채권단 관리체제를 종결했다. 산은 긴급자금지원 요청 이후 23개월 만이었다.

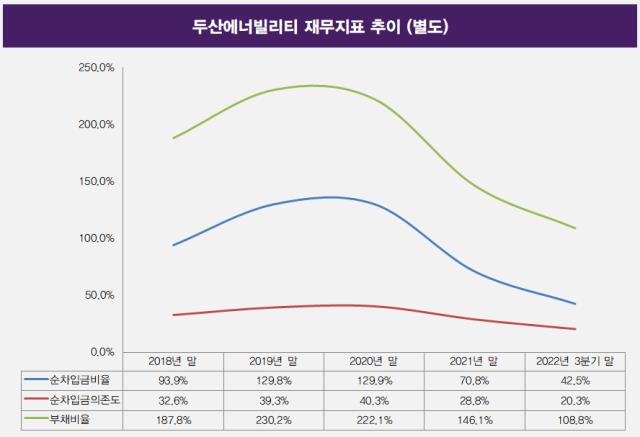

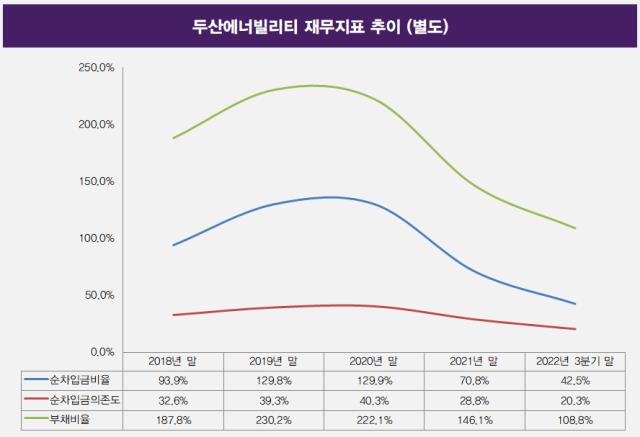

이후 두산에너빌리티는 추가적인 재무 개선을 이뤄냈다. 작년 3분기 말 두산에너빌리티의 부채비율은 108.8%로 2021년 말(146.1%)보다 37.3%포인트 낮아졌다. 순차입금비율과 순차입금의존도는 각각 42.5%, 20.3%으로 2021년 말에 비해 각각 28.3%포인트, 8.5%포인트 낮아졌다.

신용평가사들의 평가도 개선됐다. 작년 5월 NICE신용평가는 두산에너빌리티의 신용등급을 BBB-에서 BBB로 상향 조정했다. 두산에너빌리티가 BBB등급을 마지막으로 기록했던 때는 2019년 5월이었다.

관건은 이제부터다. 채권단 관리 체제 종료 후에도 두산에너빌리티는 신사업 발굴을 위해 작년 7월 두산메카텍을 매각했다.

올해 박 사장의 관건은 기존 사업의 현금창출력을 바탕으로 재무 상황을 안정적 궤도에 올리는 것이다. 연결 자회사인 두산밥캣의 견조한 수익성이 큰 힘이다. 밥캣은 작년 3분기 누적 영업이익으로 전년 동기의 166% 수준인 6억4683억달러를 기록했다.

두산에너빌리티 별도의 수주 잔고도 점점 늘어나는 추세다. 두산에너빌리티는 작년 3분기 누적 기준 수주잔고로 14조6171억원을 기록했다.

올해를 다시 A급 크레딧 회복의 출발점으로 만들수 있을지가 관건이다. 박정원 두산그룹 회장은 최근 신년사에서 "지난 몇 년간 내실을 다진 결과 기회를 포착하면 먼저 치고 나갈 수 있는 재무적 여건을 상대적으로 잘 갖추고 있다"며 "사업 모델 발굴, 새로운 시장 진출 등에서 기회를 모색하고 재무 체력을 잘 유지하도록 재무구조 강화에 계속해서 힘을 기울여 나가자"며 자신감을 표했다.

두산에너빌리티가 A급 크레딧을 반납한 때는 2017년 말이다. 현재 신용등급에서 두 노치만 상승하면 다시 A급을 회복할 수 있다. NICE신용평가는 등급 상향조정 검토 요인으로 별도기준 EBITDA/금융비용 3배 이상을 들었다. 작년 3분기 누적 기준 EBITDA/금융비용은 2.3배로 기준에 미치지는 못하고 있다.

두산그룹 구조조정은 2020년 3월 산업은행에 긴급자금지원을 요청하면서부터 본격적으로 시작됐다. 박상현 사장이 두산에너빌리티 CFO로 취임한 때는 2020년 7월 21일로 대부분의 구조조정 과정을 총괄했다고 봐도 무방하다.

두산그룹 구조조정은 2020년 3월 산업은행에 긴급자금지원을 요청하면서부터 본격적으로 시작됐다. 박상현 사장이 두산에너빌리티 CFO로 취임한 때는 2020년 7월 21일로 대부분의 구조조정 과정을 총괄했다고 봐도 무방하다.두산그룹은 솔루스첨단소재(옛 두산솔루스), 현대두산인프라코어(옛 두산인프라코어) 등 그룹의 현재와 미래를 대표하는 계열사들을 과감히 매각하고 기타 비핵심자산을 처분했다. 재무 위기의 시작점이었던 두산에너빌리티는 조원대 유상증자를 단행했다. 오너들이 사재를 출연하기도 했다.

강도높은 구조조정 결과 두산그룹은 작년 2월 말 산업은행·한국수출입은행 등 채권단과 체결한 재무구조개선 약정(MOU)에 의한 채권단 관리체제를 종결했다. 산은 긴급자금지원 요청 이후 23개월 만이었다.

이후 두산에너빌리티는 추가적인 재무 개선을 이뤄냈다. 작년 3분기 말 두산에너빌리티의 부채비율은 108.8%로 2021년 말(146.1%)보다 37.3%포인트 낮아졌다. 순차입금비율과 순차입금의존도는 각각 42.5%, 20.3%으로 2021년 말에 비해 각각 28.3%포인트, 8.5%포인트 낮아졌다.

신용평가사들의 평가도 개선됐다. 작년 5월 NICE신용평가는 두산에너빌리티의 신용등급을 BBB-에서 BBB로 상향 조정했다. 두산에너빌리티가 BBB등급을 마지막으로 기록했던 때는 2019년 5월이었다.

관건은 이제부터다. 채권단 관리 체제 종료 후에도 두산에너빌리티는 신사업 발굴을 위해 작년 7월 두산메카텍을 매각했다.

올해 박 사장의 관건은 기존 사업의 현금창출력을 바탕으로 재무 상황을 안정적 궤도에 올리는 것이다. 연결 자회사인 두산밥캣의 견조한 수익성이 큰 힘이다. 밥캣은 작년 3분기 누적 영업이익으로 전년 동기의 166% 수준인 6억4683억달러를 기록했다.

두산에너빌리티 별도의 수주 잔고도 점점 늘어나는 추세다. 두산에너빌리티는 작년 3분기 누적 기준 수주잔고로 14조6171억원을 기록했다.

올해를 다시 A급 크레딧 회복의 출발점으로 만들수 있을지가 관건이다. 박정원 두산그룹 회장은 최근 신년사에서 "지난 몇 년간 내실을 다진 결과 기회를 포착하면 먼저 치고 나갈 수 있는 재무적 여건을 상대적으로 잘 갖추고 있다"며 "사업 모델 발굴, 새로운 시장 진출 등에서 기회를 모색하고 재무 체력을 잘 유지하도록 재무구조 강화에 계속해서 힘을 기울여 나가자"며 자신감을 표했다.

두산에너빌리티가 A급 크레딧을 반납한 때는 2017년 말이다. 현재 신용등급에서 두 노치만 상승하면 다시 A급을 회복할 수 있다. NICE신용평가는 등급 상향조정 검토 요인으로 별도기준 EBITDA/금융비용 3배 이상을 들었다. 작년 3분기 누적 기준 EBITDA/금융비용은 2.3배로 기준에 미치지는 못하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >