Peer Match UpLockheed Martin vs 한화에어로스페이스

회사채 만기 '다변화 vs 짧게'

[조달전략]⑥록히드 '차입구조 안정성 확립'…한화에어로 '금리 변동성 유연 대응'

편집자주

‘피어 프레셔(Peer Pressure)'란 사회적 동물이라면 벗어날 수 없는 무형의 압력이다. 무리마다 존재하는 암묵적 룰이 행위와 가치판단을 지배한다. 기업의 세계는 어떨까. 동일업종 기업들은 보다 실리적 이유에서 비슷한 행동양식을 공유한다. 사업 양태가 대동소이하니 같은 매크로 이슈에 영향을 받고 고객 풀 역시 겹친다. 그러나 악마는 디테일에 있다. 태생부터 지배구조, 투자와 재무전략까지. 기업의 경쟁력을 가르는 차이를 THE CFO가 들여다본다.

세계 1위 방위산업체 록히드마틴과 국내 방산업계 선두주자 한화에어로스페이스. 두 회사는 자금을 조달하는 전략에서도 차이가 드러난다.

'회사채 발행'이 대표적이다. 록히드마틴은 차입 구조의 안정성 확립을 염두에 두고 회사채 만기 다변화에 힘썼다. 한화에어로스페이스는 금리 변동성에 유연하게 대응하는 취지에서 만기를 짧게 설정하는 데 방점을 찍었다.

금융권에서 실탄을 빌릴 때는 두 회사 모두 남다른 수단을 구사한다. 록히드마틴은 '마이너스 통장'과 비슷한 '리볼빙 한도 대출'을 실행해왔다. 한화에어로스페이스는 은행권 차입 외에 대출채권 유동화 방식도 활용해 자금을 확보했다.

◇록히드 '40년물'까지 발행, 한화에어로 '3·5년물' 구성

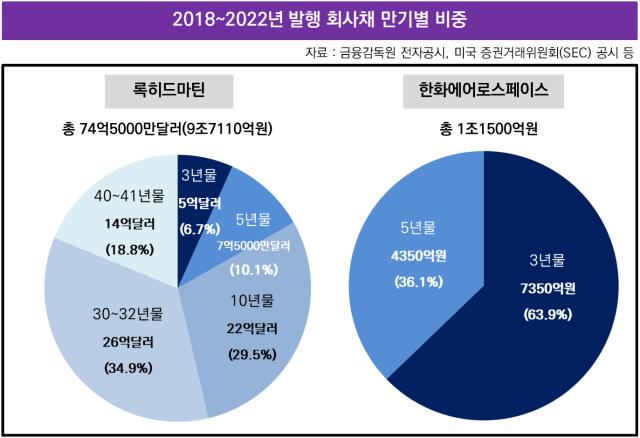

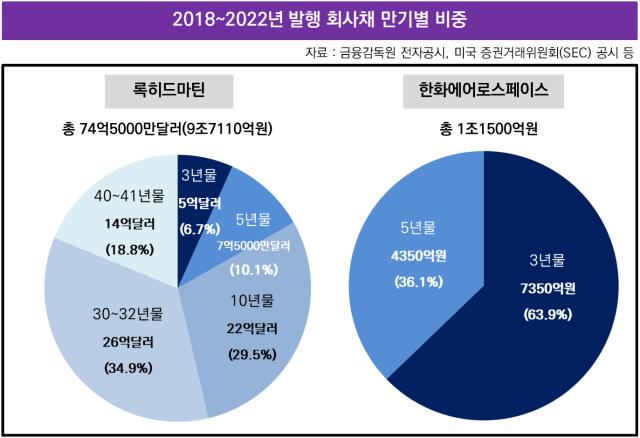

록히드마틴은 회사채의 트렌치(만기 구조)를 다변화하는 전략을 채택했다. 3년부터 41년까지 만기의 폭이 넓다. 최근 5년간 회사채를 발행한 총액은 74억5000만달러(9조7110억원)다.

10년물이 가장 큰 비중을 차지한다. 22억달러(2조8677억원)로, 전체의 30%에 육박하는 금액이다. 비교적 단기로 볼 수 있는 3년물과 5년물의 비중은 16.8%에 그쳤다. 다양하게 만기를 설정하되, 장기물 발행에 힘을 실어 안정적인 차입 구조를 형성하는 취지가 반영됐다.

2020년 5월에 회사채를 발행해 확보한 11억5000만달러(1조4996억원)는 차입금을 상환하는 데 썼다. 올해 10월에 조달한 40억달러(5조2160억원)는 어디에 집행될까. 자사주를 사들이는 데 투입된다. 3분기 컨퍼런스콜에서 주가 부양 계획을 공개한 대목과 맞물렸다. 3개년 동안 140억달러(18조2560억원)를 들여 자기주식을 매입하는 내용이 골자다.

한 차례 회사채를 발행하면서 구성하는 주관사 숫자는 5곳이 넘는다. 2~3곳에 그치는 한화에어로스페이스와 대조적인 모습이다. 회사채 미매각 리스크를 낮추는 동시에 개별 증권사의 물량 인수 부담을 완화하는 계산이 깔렸다.

올해 록히드마틴은 주관사를 8곳까지 늘렸다. 미국 연방준비제도(Fed)가 강도 높게 통화 긴축 정책을 구사하면서 회사채 시장이 위축된 영향이 작용했다. 10월에 회사채를 발행하면서 주관사단에 이름을 올린 기관은 △모건스탠리 △골드만삭스 △JP모건 증권 △뱅크오브아메리카 증권 △시티그룹 글로벌 마켓 △크레딧 아그리콜 증권 △미즈호 증권 △웰스파고 증권 등이다.

한화에어로스페이스는 만기를 짧게 설정하는 회사채 발행 전략을 짰다. 시장의 금리 변동성을 감안해 유연하게 대응하는 목적이 녹아들었다. 2018년 이래 최근까지 1조1500억원 규모의 회사채를 찍었는데, 3년물이 전체의 63.9%인 7350억원을 차지한다. 나머지 4350억원어치는 모두 5년물이다.

회사채 발행을 계기로 확보한 금액은 어디에 쓰였을까. 기존에 외부에서 빌린 실탄을 차환하는 데 6200억원을 투입했다. 운영 자금으로는 2100억원을 집행했다.

단연 눈에 띄는 건 2021년 4월에 2600억원의 환경·사회·지배구조(ESG) 채권을 찍어낸 사례다. 당시 조달한 자금으로 계열사인 한화시스템의 유상증자에 참여했다. 한화시스템은 유증 대금을 토대로 도심 항공 교통(에어 모빌리티) 신사업 등을 추진할 동력을 얻었다.

발행 실무를 책임지는 증권사들과 끈끈한 파트너십을 형성한 대목도 외부 자금 조달에 탄력을 줬다. 최근 5년간 한화에어로스페이스의 회사채 발행 주관사단에 이름을 올린 기관은 5곳이다. △KB증권 △NH투자증권 △한국투자증권 △신한투자증권 △미래에셋증권 등이 존재한다.

KB증권이 가장 활발하게 주관 업무를 수행했다. 9회에 걸쳐 4000억원 가까운 물량을 맡았다. 여덟 차례나 주관사로 선정된 NH투자증권은 약 3000억원의 회사채 발행을 담당했다. 인수한 금액 역시 두 기관이 상위권을 차지했다. KB증권이 2150억원, NH투자증권이 1750억원을 인수했다.

그룹 계열 증권사를 활용하는 방안도 구사했다. 한화투자증권은 2018년 이래 11회에 걸쳐 회사채를 인수했다. 사들인 금액은 1600억원이다. 주관사단의 매입 부담을 완화하는 취지가 반영됐다.

◇록히드 '리볼빙 한도' 활용, 한화에어로 '대출채권 유동화'도 구사

록히드마틴은 여느 기업처럼 금융기관에서 자금을 빌리는 데도 적극적이다. 눈에 띄는 건 '리볼빙 한도 대출 계약(Revolving Credit Agreement)'을 실행하는 대목이다. 미리 설정한 금액 안에서 자유롭게 실탄을 빌리고 정해진 기간 안에 갚으면 된다. '마이너스 통장'과 비슷한 셈이다.

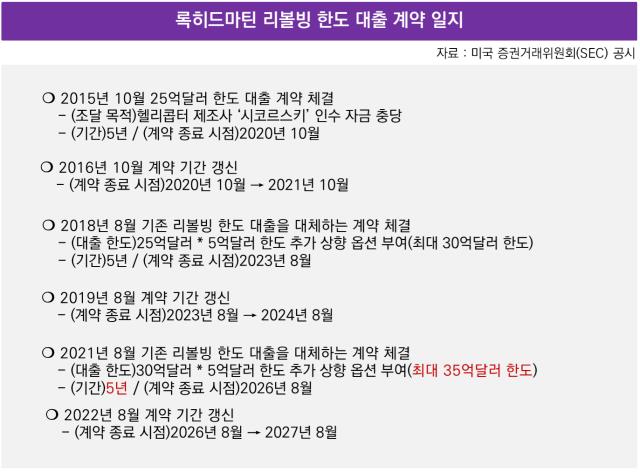

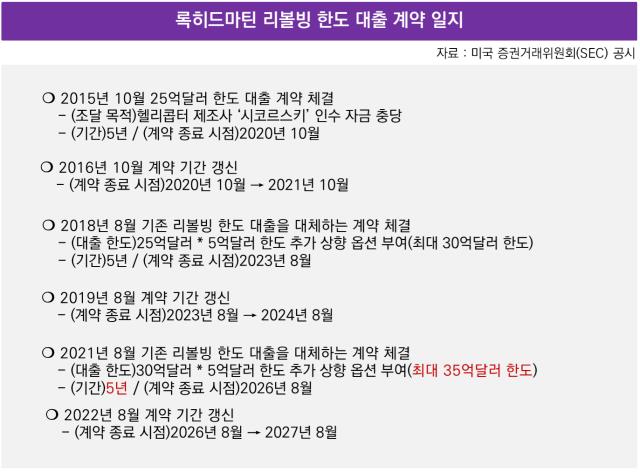

첫 발을 뗀 시점은 2015년 하반기로 거슬러 올라간다. 당시 시티은행 등으로부터 1년 만기로 70억달러를 차입하면서 추가로 리볼빙 한도 대출 계약도 맺었다. 5년 동안 25억달러 범위 안에서 수시로 자금을 빌리고 상환하는 데 방점을 찍었다.

이때 확보한 자금은 블랙호크 헬리콥터 제조사인 '시코르스키'를 인수하는 데 썼다. 록히드마틴은 시코르스키를 자회사로 편입하는 데 90억달러(11조7288억원)를 투입했다.

인수·합병(M&A)이라는 중대 과제를 완수한 뒤 리볼빙 한도 대출은 매력적인 조달 경로로 자리매김했다. 회사의 유동성 사정에 맞춰 탄력적으로 자금을 확보하고 상환할 수 있는 장점이 부각돼서다.

계약 기간은 꾸준히 연장됐다. 한도 역시 35억달러까지 상향 조정했다. 올해 하반기 갱신한 계약에 따르면 록히드마틴에 대출해주는 금융기관은 JP모건체이스를 필두로 △시티은행 △크레딧 아그리콜 △미즈호은행 △웰스파고은행 △뱅크오브아메리카 등이 존재한다.

한화에어로스페이스는 은행 자금 대출을 넘어 '대출채권 유동화' 방식도 구사한 점이 돋보인다. 2021년에 특수목적회사(SPC)에서 800억원을 빌린 사례가 대표적이다. '케이비이글스제3차'에서 500억원을, '마에스트로에어로'에서 300억원을 차입했다. 상환 기간은 3년으로, 2024년 3월까지다.

당시 SPC들은 한화에어로스페이스에 빌려준 금액과 동일한 800억원 규모의 자산유동화기업어음(ABCP)을 찍어냈다. 대출채권을 기초자산으로 삼았다. 상환 만기가 도래할 때까지 주기적으로 유동화물을 차환 발행하는 데 주안점을 뒀다.

차환 발행 실패 위험에 대비한 '안전 장치'도 마련했다. 국민은행, 신한은행 등의 신용 공여 덕분에 ABCP는 최고 등급인 'A1(sf)'을 받았다. 은행들은 유동화증권 상환 자금이 부족한 상황이 발생하면 대신 매입해주기로 확약했다.

'회사채 발행'이 대표적이다. 록히드마틴은 차입 구조의 안정성 확립을 염두에 두고 회사채 만기 다변화에 힘썼다. 한화에어로스페이스는 금리 변동성에 유연하게 대응하는 취지에서 만기를 짧게 설정하는 데 방점을 찍었다.

금융권에서 실탄을 빌릴 때는 두 회사 모두 남다른 수단을 구사한다. 록히드마틴은 '마이너스 통장'과 비슷한 '리볼빙 한도 대출'을 실행해왔다. 한화에어로스페이스는 은행권 차입 외에 대출채권 유동화 방식도 활용해 자금을 확보했다.

◇록히드 '40년물'까지 발행, 한화에어로 '3·5년물' 구성

록히드마틴은 회사채의 트렌치(만기 구조)를 다변화하는 전략을 채택했다. 3년부터 41년까지 만기의 폭이 넓다. 최근 5년간 회사채를 발행한 총액은 74억5000만달러(9조7110억원)다.

10년물이 가장 큰 비중을 차지한다. 22억달러(2조8677억원)로, 전체의 30%에 육박하는 금액이다. 비교적 단기로 볼 수 있는 3년물과 5년물의 비중은 16.8%에 그쳤다. 다양하게 만기를 설정하되, 장기물 발행에 힘을 실어 안정적인 차입 구조를 형성하는 취지가 반영됐다.

2020년 5월에 회사채를 발행해 확보한 11억5000만달러(1조4996억원)는 차입금을 상환하는 데 썼다. 올해 10월에 조달한 40억달러(5조2160억원)는 어디에 집행될까. 자사주를 사들이는 데 투입된다. 3분기 컨퍼런스콜에서 주가 부양 계획을 공개한 대목과 맞물렸다. 3개년 동안 140억달러(18조2560억원)를 들여 자기주식을 매입하는 내용이 골자다.

한 차례 회사채를 발행하면서 구성하는 주관사 숫자는 5곳이 넘는다. 2~3곳에 그치는 한화에어로스페이스와 대조적인 모습이다. 회사채 미매각 리스크를 낮추는 동시에 개별 증권사의 물량 인수 부담을 완화하는 계산이 깔렸다.

올해 록히드마틴은 주관사를 8곳까지 늘렸다. 미국 연방준비제도(Fed)가 강도 높게 통화 긴축 정책을 구사하면서 회사채 시장이 위축된 영향이 작용했다. 10월에 회사채를 발행하면서 주관사단에 이름을 올린 기관은 △모건스탠리 △골드만삭스 △JP모건 증권 △뱅크오브아메리카 증권 △시티그룹 글로벌 마켓 △크레딧 아그리콜 증권 △미즈호 증권 △웰스파고 증권 등이다.

한화에어로스페이스는 만기를 짧게 설정하는 회사채 발행 전략을 짰다. 시장의 금리 변동성을 감안해 유연하게 대응하는 목적이 녹아들었다. 2018년 이래 최근까지 1조1500억원 규모의 회사채를 찍었는데, 3년물이 전체의 63.9%인 7350억원을 차지한다. 나머지 4350억원어치는 모두 5년물이다.

회사채 발행을 계기로 확보한 금액은 어디에 쓰였을까. 기존에 외부에서 빌린 실탄을 차환하는 데 6200억원을 투입했다. 운영 자금으로는 2100억원을 집행했다.

단연 눈에 띄는 건 2021년 4월에 2600억원의 환경·사회·지배구조(ESG) 채권을 찍어낸 사례다. 당시 조달한 자금으로 계열사인 한화시스템의 유상증자에 참여했다. 한화시스템은 유증 대금을 토대로 도심 항공 교통(에어 모빌리티) 신사업 등을 추진할 동력을 얻었다.

발행 실무를 책임지는 증권사들과 끈끈한 파트너십을 형성한 대목도 외부 자금 조달에 탄력을 줬다. 최근 5년간 한화에어로스페이스의 회사채 발행 주관사단에 이름을 올린 기관은 5곳이다. △KB증권 △NH투자증권 △한국투자증권 △신한투자증권 △미래에셋증권 등이 존재한다.

KB증권이 가장 활발하게 주관 업무를 수행했다. 9회에 걸쳐 4000억원 가까운 물량을 맡았다. 여덟 차례나 주관사로 선정된 NH투자증권은 약 3000억원의 회사채 발행을 담당했다. 인수한 금액 역시 두 기관이 상위권을 차지했다. KB증권이 2150억원, NH투자증권이 1750억원을 인수했다.

그룹 계열 증권사를 활용하는 방안도 구사했다. 한화투자증권은 2018년 이래 11회에 걸쳐 회사채를 인수했다. 사들인 금액은 1600억원이다. 주관사단의 매입 부담을 완화하는 취지가 반영됐다.

◇록히드 '리볼빙 한도' 활용, 한화에어로 '대출채권 유동화'도 구사

록히드마틴은 여느 기업처럼 금융기관에서 자금을 빌리는 데도 적극적이다. 눈에 띄는 건 '리볼빙 한도 대출 계약(Revolving Credit Agreement)'을 실행하는 대목이다. 미리 설정한 금액 안에서 자유롭게 실탄을 빌리고 정해진 기간 안에 갚으면 된다. '마이너스 통장'과 비슷한 셈이다.

첫 발을 뗀 시점은 2015년 하반기로 거슬러 올라간다. 당시 시티은행 등으로부터 1년 만기로 70억달러를 차입하면서 추가로 리볼빙 한도 대출 계약도 맺었다. 5년 동안 25억달러 범위 안에서 수시로 자금을 빌리고 상환하는 데 방점을 찍었다.

이때 확보한 자금은 블랙호크 헬리콥터 제조사인 '시코르스키'를 인수하는 데 썼다. 록히드마틴은 시코르스키를 자회사로 편입하는 데 90억달러(11조7288억원)를 투입했다.

인수·합병(M&A)이라는 중대 과제를 완수한 뒤 리볼빙 한도 대출은 매력적인 조달 경로로 자리매김했다. 회사의 유동성 사정에 맞춰 탄력적으로 자금을 확보하고 상환할 수 있는 장점이 부각돼서다.

계약 기간은 꾸준히 연장됐다. 한도 역시 35억달러까지 상향 조정했다. 올해 하반기 갱신한 계약에 따르면 록히드마틴에 대출해주는 금융기관은 JP모건체이스를 필두로 △시티은행 △크레딧 아그리콜 △미즈호은행 △웰스파고은행 △뱅크오브아메리카 등이 존재한다.

한화에어로스페이스는 은행 자금 대출을 넘어 '대출채권 유동화' 방식도 구사한 점이 돋보인다. 2021년에 특수목적회사(SPC)에서 800억원을 빌린 사례가 대표적이다. '케이비이글스제3차'에서 500억원을, '마에스트로에어로'에서 300억원을 차입했다. 상환 기간은 3년으로, 2024년 3월까지다.

당시 SPC들은 한화에어로스페이스에 빌려준 금액과 동일한 800억원 규모의 자산유동화기업어음(ABCP)을 찍어냈다. 대출채권을 기초자산으로 삼았다. 상환 만기가 도래할 때까지 주기적으로 유동화물을 차환 발행하는 데 주안점을 뒀다.

차환 발행 실패 위험에 대비한 '안전 장치'도 마련했다. 국민은행, 신한은행 등의 신용 공여 덕분에 ABCP는 최고 등급인 'A1(sf)'을 받았다. 은행들은 유동화증권 상환 자금이 부족한 상황이 발생하면 대신 매입해주기로 확약했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >