편집자주

유동성은 기업 재무 전략 방향성을 가늠할 수 있는 지표 중 하나다. 유동성 진단 없이 투자·조달·상환 전략을 설명할 수 없다. 재무 전략에 맞춰 현금 유출과 유입을 조절해 유동성을 늘리기도 하고, 줄이기도 한다. THE CFO가 유동성과 현금흐름을 중심으로 기업의 전략을 살펴본다.

KCC는 2019년부터 공격적인 투자 집행을 통해 도료·건자재와 실리콘 사업을 육성하는 '투트랙 전략'을 꾀하며 사업 재편을 본격화했다. 특히 미국 실리콘 제조업체 모멘티브퍼포먼스머티리얼스를 인수해 단번에 연간 3조원대 규모의 실리콘 부문의 매출을 확보한 부분은 긍정적으로 평가됐다.

하지만 도전은 결국 KCC의 발목을 잡았다. 3조원이 넘는 인수대금을 충당하기 위해 재무적투자자(FI), 전략적투자자(SI)와 컨소시엄을 구성했지만 KCC 자체적으로도 자금을 충당해야 했기에 차입 규모가 매년 불어났다.

특히 KCC는 올 5월 계획한 모멘티브퍼포먼스머티리얼스의 상장이 불발되면서 차입 부담이 커졌다. 이에 KCC는 현금 전환이 빠른 보유 주식 등의 금융자산을 활용한 재무안정성 강화 방안을 모색하고 있는 것으로 알려졌다.

24일 금융업계에 따르면 KCC는 이달 보유 중인 매도가능증권을 매각 또는 담보 대출을 받기 위해 다수의 증권사와 접촉한 것으로 알려졌다. 구체적으로 KCC가 보유 중인 삼성물산과 HD한국조선해양 지분 등이 거론된다.

KCC의 상장사 투자처는 총 9곳이다. 올 상반기 말 기준 지분율만 놓고 봤을 땐 HL D&I의 지분율이 9.78%로 가장 높지만, 1700만9518주를 보유한 삼성물산(9.57%)의 지분 가치가 가장 높다. 삼성물산 주식의 가치는 이달 23일 종가 기준 2조4859억원에 달해 상장사 투자자산의 84%를 차지했다. HD한국조선해양 지분 3.91%(276만3962주)의 가치는 5384억원으로 집계됐다.

금융업계 관계자는 "이달 초 KCC가 매도가능증권 중 일부를 매각하기 위한 지분 평가를 다수의 증권사에 문의한 것으로 안다"며 "불어난 차입금을 상환하기 위해 삼성물산과 HD한국조선해양 지분 일부를 매각 또는 담보 대출을 받기 위한 움직임으로 판단된다"고 말했다.

KCC는 단기간에 차입금이 큰 폭으로 늘어 재무 부담이 가중된 상황이다. 모멘티브퍼포먼스머티리얼스 기업공개(IPO)를 철회한 탓이다. 앞서 KCC는 2019년 모멘티브퍼포먼스머티리얼스를 인수할 때 올해까지 IPO에 실패할 경우 5년간 5% 복리를 적용해 투자자를 보전해 준다는 계약을 체결한 바 있다. 하지만 상장에 실패해 올 상반기에 사모투자 합작회사인 ‘MOM PEF’가 보유한 지분 4만941주(49.8%)를 4050억원에 인수했다.

지분 인수는 재무 부담을 가중시켰다. 올 상반기 말 기준 KCC의 연결 총차입금 규모는 5조7410억원 규모다. 2019년 2조5095억원이었던 총차입금이 3조원 이상 늘어났다. 특히 1년 이내 상환이 다가오는 단기차입금과 유동성장기부채는 1조6118억원에 달한다.

차입금이 불어나는 속도가 현금성자산보다 빨라지며 순차입금도 크게 늘어났다. 올 상반기 KCC의 순차입금은 4조2315억원으로 집계됐다. 올 3월 말보다 4396억원 늘어나 창사 첫 4조원대를 기록했다. 이자비용도 불어났다. KCC는 올 상반기까지 지출한 이자비용은 1584억원으로 전년 동기보다 331억원 늘어났다.

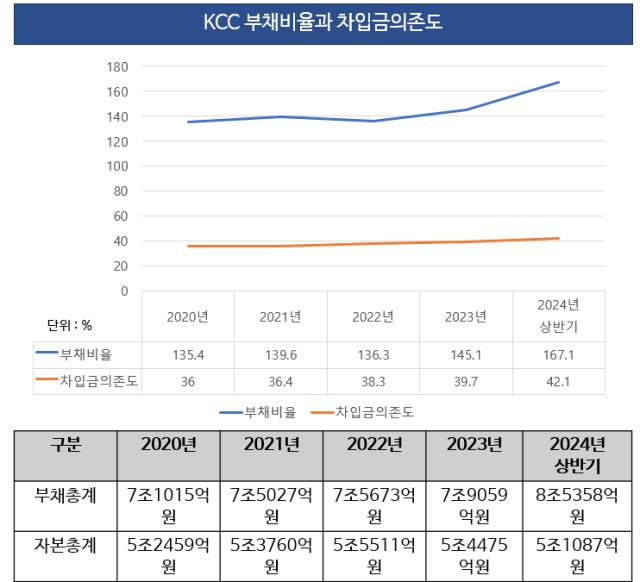

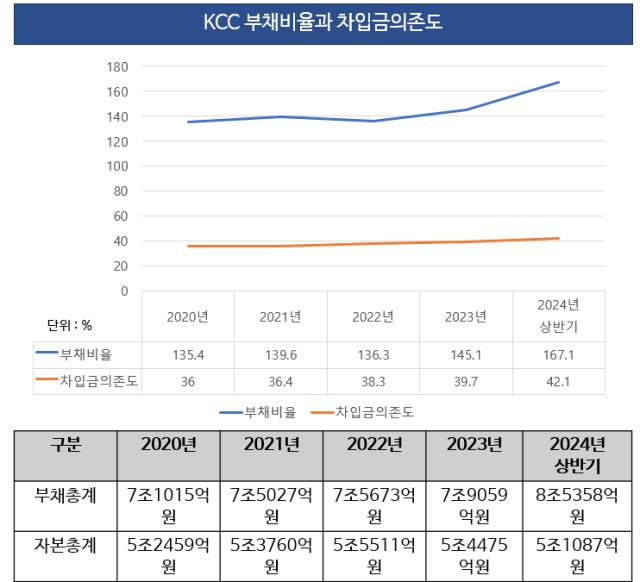

부채총계도 처음으로 8조원을 넘어섰다. 지난해 말 기준 7조9059억원이던 부채총계는 올 상반기 말 8조5358억원으로 늘어났다. 같은 기간 부채비율도 145.1%에서 167.1%로 증가했다. 차입금의존도도 2.3% 증가한 41.7%로 집계됐다. 통상적으로 부채비율은 100% 이하, 차입금의존도는 30% 이하를 안정적으로 평가한다.

KCC 관계자는 "모멘티브 인수로 발생한 차입금과 이자비용 등 재무구조 개선을 위해 금융자산을 활용하는 방안, 다양한 금융 옵션을 함께 검토하고 있다"며 "금리 인하와 공매도 금지 해제 등 금융시장 여건이 더 우호적일 때를 기다리고 있다"고 말했다.

하지만 도전은 결국 KCC의 발목을 잡았다. 3조원이 넘는 인수대금을 충당하기 위해 재무적투자자(FI), 전략적투자자(SI)와 컨소시엄을 구성했지만 KCC 자체적으로도 자금을 충당해야 했기에 차입 규모가 매년 불어났다.

특히 KCC는 올 5월 계획한 모멘티브퍼포먼스머티리얼스의 상장이 불발되면서 차입 부담이 커졌다. 이에 KCC는 현금 전환이 빠른 보유 주식 등의 금융자산을 활용한 재무안정성 강화 방안을 모색하고 있는 것으로 알려졌다.

24일 금융업계에 따르면 KCC는 이달 보유 중인 매도가능증권을 매각 또는 담보 대출을 받기 위해 다수의 증권사와 접촉한 것으로 알려졌다. 구체적으로 KCC가 보유 중인 삼성물산과 HD한국조선해양 지분 등이 거론된다.

KCC의 상장사 투자처는 총 9곳이다. 올 상반기 말 기준 지분율만 놓고 봤을 땐 HL D&I의 지분율이 9.78%로 가장 높지만, 1700만9518주를 보유한 삼성물산(9.57%)의 지분 가치가 가장 높다. 삼성물산 주식의 가치는 이달 23일 종가 기준 2조4859억원에 달해 상장사 투자자산의 84%를 차지했다. HD한국조선해양 지분 3.91%(276만3962주)의 가치는 5384억원으로 집계됐다.

금융업계 관계자는 "이달 초 KCC가 매도가능증권 중 일부를 매각하기 위한 지분 평가를 다수의 증권사에 문의한 것으로 안다"며 "불어난 차입금을 상환하기 위해 삼성물산과 HD한국조선해양 지분 일부를 매각 또는 담보 대출을 받기 위한 움직임으로 판단된다"고 말했다.

KCC는 단기간에 차입금이 큰 폭으로 늘어 재무 부담이 가중된 상황이다. 모멘티브퍼포먼스머티리얼스 기업공개(IPO)를 철회한 탓이다. 앞서 KCC는 2019년 모멘티브퍼포먼스머티리얼스를 인수할 때 올해까지 IPO에 실패할 경우 5년간 5% 복리를 적용해 투자자를 보전해 준다는 계약을 체결한 바 있다. 하지만 상장에 실패해 올 상반기에 사모투자 합작회사인 ‘MOM PEF’가 보유한 지분 4만941주(49.8%)를 4050억원에 인수했다.

지분 인수는 재무 부담을 가중시켰다. 올 상반기 말 기준 KCC의 연결 총차입금 규모는 5조7410억원 규모다. 2019년 2조5095억원이었던 총차입금이 3조원 이상 늘어났다. 특히 1년 이내 상환이 다가오는 단기차입금과 유동성장기부채는 1조6118억원에 달한다.

차입금이 불어나는 속도가 현금성자산보다 빨라지며 순차입금도 크게 늘어났다. 올 상반기 KCC의 순차입금은 4조2315억원으로 집계됐다. 올 3월 말보다 4396억원 늘어나 창사 첫 4조원대를 기록했다. 이자비용도 불어났다. KCC는 올 상반기까지 지출한 이자비용은 1584억원으로 전년 동기보다 331억원 늘어났다.

부채총계도 처음으로 8조원을 넘어섰다. 지난해 말 기준 7조9059억원이던 부채총계는 올 상반기 말 8조5358억원으로 늘어났다. 같은 기간 부채비율도 145.1%에서 167.1%로 증가했다. 차입금의존도도 2.3% 증가한 41.7%로 집계됐다. 통상적으로 부채비율은 100% 이하, 차입금의존도는 30% 이하를 안정적으로 평가한다.

KCC 관계자는 "모멘티브 인수로 발생한 차입금과 이자비용 등 재무구조 개선을 위해 금융자산을 활용하는 방안, 다양한 금융 옵션을 함께 검토하고 있다"며 "금리 인하와 공매도 금지 해제 등 금융시장 여건이 더 우호적일 때를 기다리고 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >