편집자주

K-밸류업 정책이 본격화 하면서 구체적인 프로그램이 윤곽을 드러냈다. 기업들은 정부의 가이드라인에 맞춰 기업가치 제고 계획을 공시하는 등 바쁘게 움직이는 모습이다. 지배구조, 이익창출력, 주주가치 등 여러 방면에서 전략을 마련하고 있다. 정책에 호응하는 한편 미래지속가능성장을 위한 투자유치 기회로 삼았다. 삼성생명이 준비하는 밸류업 전략을 살펴보고 시장의 가치평가 기준이 되는 여러 재무·비재무 요소를 짚어본다.

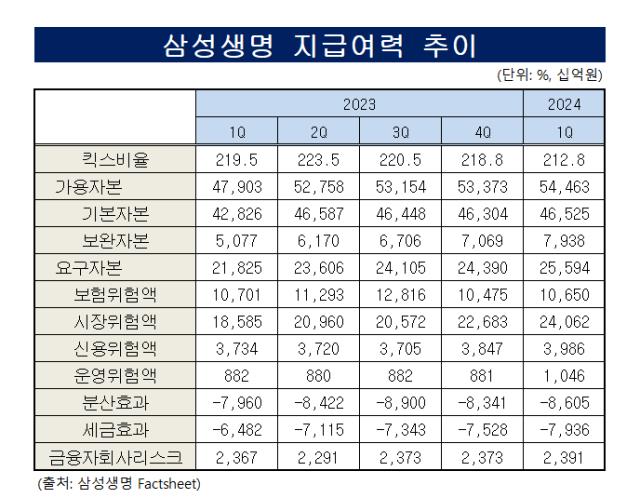

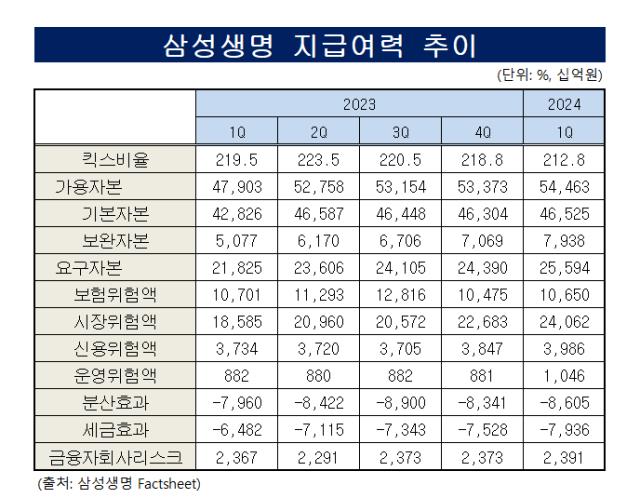

삼성생명의 지급여력(킥스·K-ICS)비율은 4개 분기 연속 하락세다. 보험사는 통상 킥스비율을 기준으로 자본정책을 세운다. 즉 킥스비율이 하락세라는 건 자본 활용 여력이 줄어들고 있다는 의미다. 기업가치 제고(밸류업)를 위해 주주환원율 목표치를 50%로 설정한 삼성생명엔 악재다.

경상이익 증가로 지급여력금액(가용자본)은 늘었지만 지급여력기준금액(요구자본)이 더 큰 폭으로 증가하며 킥스비율을 끌어내렸다. 특히 요구자본 하위 항목인 시장리스크의 부담이 크다. 사실상 삼성 금융계열사의 중간지주이자 총수일가의 지배구조 주축 역할을 맡고 있는 영향이다.

◇자본적정성·주주환원 여력 가늠자 킥스비율 연속 하락

실적발표 자료에 따르면 삼성생명의 올해 상반기 기준 킥스비율 잠정치는 200~210%다. 직전분기 212.8% 대비 2.8~12.8%포인트 낮다. 지난해 상반기 223.5%를 기록한 이후 4개 분기 연속 하락세다. 가용자본의 증가 폭보다 리스크량인 요구자본의 증가폭이 더 큰 탓이다.

올해 1분기 기준 요구자본의 규모는 25조5940억원이다. 1년전 21조8250억원보다 17.3%(3조7690억원) 증가했다. 요구자본의 하위 리스크액은 4개로 그 중 시장리스크액이 24조620억원으로 가장 크다. 통상 보험리스크액이 큰 다른 보험사들과는 대조적이다.

시장리스크는 시장변수와 자산포트폴리오의 분산도 부족 등으로 인해 잠재적 경제 손실이 발생할 위험이다. 하위 리스크로는 금리, 주식, 부동산, 외환, 자산집중리스크가 있다. 이 중 리스크액 규모로 가장 리스크가 크게 측정된 항목은 주식리스크다.

지난해 말 기준(이후 수치 공시 전) 주식리스크액은 20조7565억원으로 나타났다. 주식리스크액의 대부분은 15조5812억원으로 집계된 선진시장 상장주식리스크액이다. 선진시장 상장주식은 FTSE 선진국 지수에 편입된 국가의 증권거래소 등에 상장된 보통주 주식을 의미한다.

◇무거운 관계사 주식…삼성 지배구조 연결고리 부담

삼성생명의 운용자산 포트폴리오를 살펴보면 선진시장 상장주식리스크액은 삼성 관계사 주식에서 비롯된 것을 알 수 있다. 지난해 말 기준 운용자산 219조6590억원 중 주식의 규모는 48조6590억원이다. 이 가운데 95.8%에 해당하는 46조6270억원이 관계사 주식이다.

이런 배경에는 삼성생명이 그룹 내에서 맡고 있는 역할과 관련이 있다. 삼성생명은 삼성금융계열사들을 거느린 중간금융지주이면서 총수일가→삼성물산→삼성생명→삼성전자로 이어지는 지배구조의 핵심 역할을 하고 있다. 역할상 보유주식이 많다 보니 위험에 대한 민감도도 높은 것이다.

삼성생명은 삼성SRA자산운용, 삼성자산운용 등 4개의 자산운용 계열사를 비롯해 삼성카드(지분율 71.86%)를 종속회사로 두고 있다. 또 삼성증권과 삼성화재 각각 지분 29.39%, 14.98%를 보유한 최대주주다. 이와 동시에 삼성전자 지분 8.51%를 보유한 최대주주로 총수일가가 그룹 최대 계열사를 지배하는 구조의 핵심 연결고리가 되고 있다.

경상이익 증가로 지급여력금액(가용자본)은 늘었지만 지급여력기준금액(요구자본)이 더 큰 폭으로 증가하며 킥스비율을 끌어내렸다. 특히 요구자본 하위 항목인 시장리스크의 부담이 크다. 사실상 삼성 금융계열사의 중간지주이자 총수일가의 지배구조 주축 역할을 맡고 있는 영향이다.

◇자본적정성·주주환원 여력 가늠자 킥스비율 연속 하락

실적발표 자료에 따르면 삼성생명의 올해 상반기 기준 킥스비율 잠정치는 200~210%다. 직전분기 212.8% 대비 2.8~12.8%포인트 낮다. 지난해 상반기 223.5%를 기록한 이후 4개 분기 연속 하락세다. 가용자본의 증가 폭보다 리스크량인 요구자본의 증가폭이 더 큰 탓이다.

올해 1분기 기준 요구자본의 규모는 25조5940억원이다. 1년전 21조8250억원보다 17.3%(3조7690억원) 증가했다. 요구자본의 하위 리스크액은 4개로 그 중 시장리스크액이 24조620억원으로 가장 크다. 통상 보험리스크액이 큰 다른 보험사들과는 대조적이다.

시장리스크는 시장변수와 자산포트폴리오의 분산도 부족 등으로 인해 잠재적 경제 손실이 발생할 위험이다. 하위 리스크로는 금리, 주식, 부동산, 외환, 자산집중리스크가 있다. 이 중 리스크액 규모로 가장 리스크가 크게 측정된 항목은 주식리스크다.

지난해 말 기준(이후 수치 공시 전) 주식리스크액은 20조7565억원으로 나타났다. 주식리스크액의 대부분은 15조5812억원으로 집계된 선진시장 상장주식리스크액이다. 선진시장 상장주식은 FTSE 선진국 지수에 편입된 국가의 증권거래소 등에 상장된 보통주 주식을 의미한다.

◇무거운 관계사 주식…삼성 지배구조 연결고리 부담

삼성생명의 운용자산 포트폴리오를 살펴보면 선진시장 상장주식리스크액은 삼성 관계사 주식에서 비롯된 것을 알 수 있다. 지난해 말 기준 운용자산 219조6590억원 중 주식의 규모는 48조6590억원이다. 이 가운데 95.8%에 해당하는 46조6270억원이 관계사 주식이다.

이런 배경에는 삼성생명이 그룹 내에서 맡고 있는 역할과 관련이 있다. 삼성생명은 삼성금융계열사들을 거느린 중간금융지주이면서 총수일가→삼성물산→삼성생명→삼성전자로 이어지는 지배구조의 핵심 역할을 하고 있다. 역할상 보유주식이 많다 보니 위험에 대한 민감도도 높은 것이다.

삼성생명은 삼성SRA자산운용, 삼성자산운용 등 4개의 자산운용 계열사를 비롯해 삼성카드(지분율 71.86%)를 종속회사로 두고 있다. 또 삼성증권과 삼성화재 각각 지분 29.39%, 14.98%를 보유한 최대주주다. 이와 동시에 삼성전자 지분 8.51%를 보유한 최대주주로 총수일가가 그룹 최대 계열사를 지배하는 구조의 핵심 연결고리가 되고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >