편집자주

조달은 최고재무책임자(CFO) 업무의 꽃이다. 주주의 지원(자본)이나 양질의 빚(차입)을 얼마나 잘 끌어오느냐에 따라 기업 성장속도가 달라질 수 있다. 특히 결과가 가시적으로 드러난다는 특징이 있다. 최적의 타이밍에 저렴한 비용으로 딜(Deal)을 성사시키는 것이 곧 실력이자 성과다. THE CFO는 우리 기업의 조달 전략과 성과, 이로 인한 사업·재무적 영향을 추적한다.

BGF그룹은 생분해성 플라스틱을 제조하는 BGF에코솔루션에 재무적투자자(FI)를 유치했다. BGF에코솔루션을 2026년 8월까지 상장(IPO)하는 조건이다. 이때까지 상장에 실패하면 FI의 풋옵션 행사로 BGF에코머티리얼즈가 300억원이 넘는 금액을 부담할 수 있다.

FI에 풋옵션을 부여하면서 파생상품부채도 발생하고 있다. 지난해말 231억원이 인식돼 BGF에코머티리얼즈 부채총계의 절반 가까이를 차지했다.

◇'생분해 플라스틱' BGF에코솔루션 FI 유치…구주 매각·RCPS 발행

BGF에코머티리얼즈의 국내 자회사 3곳은 모두 인수합병(M&A)으로 편입됐다. BGF에코사이클은 신일테크 흡수합병(55억원)과 3자배정 유상증자에 따른 신주 인수(200억원)로, 케이엔더블유(KNW)는 구주 취득(635억원)과 3자배정 유상증자에 따른 신주 인수(500억원)로 각각 경영권을 가져왔다.

BGF에코솔루션의 전신은 케이비에프(KBF)다. 2019년 6월 BGF가 250억원, 홍정혁 BGF에코머티리얼즈 대표이사 사장이 50억원을 각각 출자해 BGF에코바이오를 설립했다. BGF에코바이오는 2019년 7월과 2020년 5월 각각 34억원(지분 77.01%)과 10억원(잔여지분 22.99%)을 투입해 케이비에프 지분 100%를 확보했다. 이듬해 유상증자로 75억원을 추가 투입했다.

2022년 8월 BGF와 홍 사장이 BGF에코바이오 보유분 전량을 BGF에코머티리얼즈에 현물출자했고 10월 BGF에코머티리얼즈가 BGF에코바이오를 흡수합병하면서 케이비에프가 BGF에코머티리얼즈 자회사로 편입됐다. BGF에코솔루션으로 사명을 바꾼 것은 지난해 3월이다.

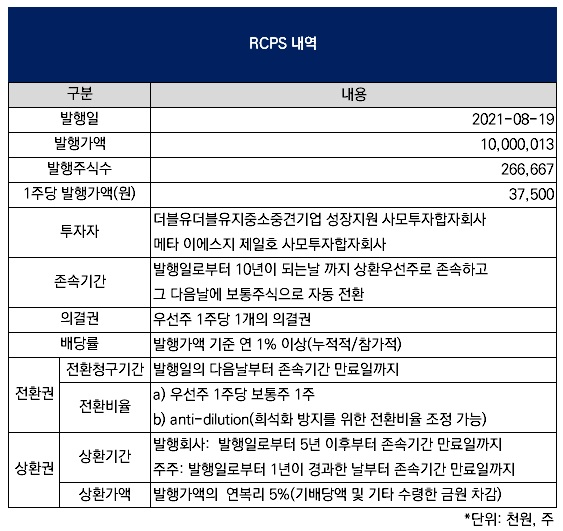

BGF에코솔루션은 BGF에코바이오 완전자회사로 편입된 지 약 1년 3개월이 지난 2021년 8월 WWG자산운용(더블유더블유지중소중견기업성장지원사모투자합자회사)과 메타인베스트먼트(메타이에스지제일호사모투자합자회사)를 FI로 유치했다.

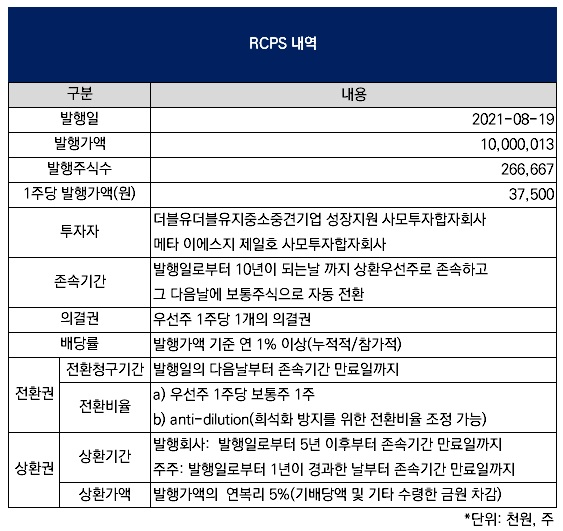

BGF에코바이오는 이들 사모펀드(PEF)를 대상으로 보통주 구주 일부(합산 53만3333주)를 합산 200억원에 매각하고 100억원 규모 RCPS(합산 26만6667주)를 발행했다. 주당가액은 3만7500원이 책정됐다. FI들은 RCPS 발행일로부터 1년(2022년 8월) 이후부터, 발행사는 5년(2026년 8월) 이후부터 각각 상환을 요청할 수 있다.

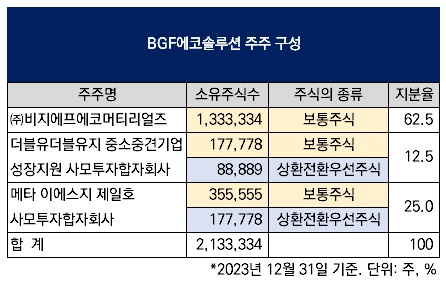

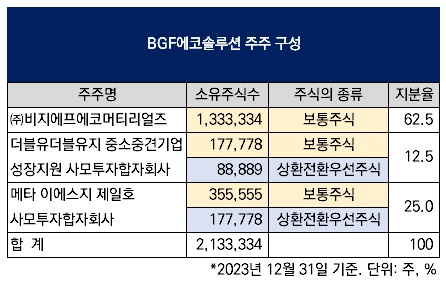

이에 따라 메타인베스트먼트는 BGF에코솔루션 지분 25%(보통주 35만5555주·RCPS 17만7778주)를, WWG자산운용은 12.5%(보통주 17만7778주·RCPS 8만8889주)를 각각 보유하게 된 반면 BGF에코바이오 지분은 62.5%(보통주 133만3334주)로 줄었다. 이후 BGF에코바이오 보유지분은 BGF에코머티리얼즈로 그대로 옮겨왔다.

◇상장 실패시 풋옵션 행사 가능…파생상품부채 231억 건전성 악영향

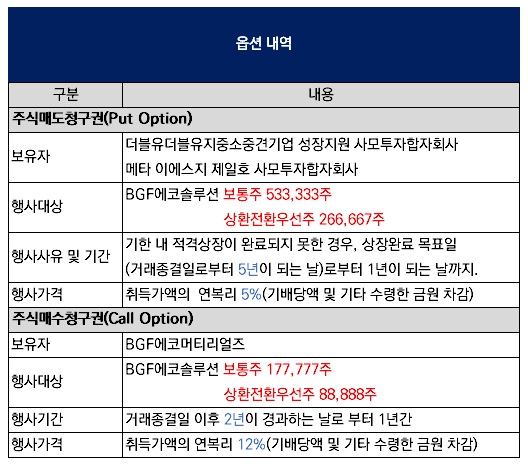

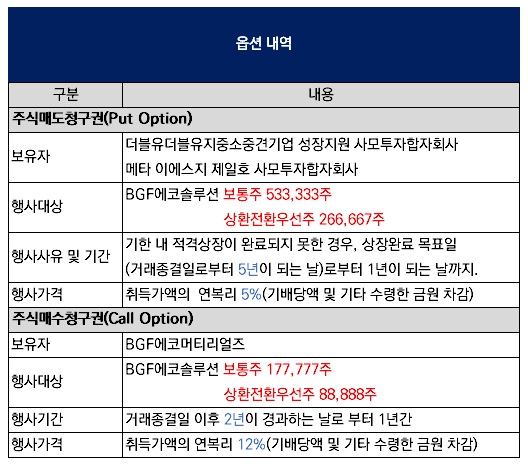

FI들이 보유한 보통주와 RCPS에는 풋옵션과 콜옵션이 붙어있다. 먼저 풋옵션을 보면 RCPS 발행일로부터 5년(2026년 8월) 이후까지 상장하지 못할 경우 FI들이 보유한 보통주와 RCPS 전량에 대해 풋옵션을 행사할 수 있는 조건이다.

대신 BGF에코머티리얼즈는 발행일로부터 2년(2023년 8월) 이후부터 1년간 FI들이 보유한 보통주와 RCPS의 3분의 1에 해당하는 보통주 17만7777주와 RCPS 8만8888주에 대해 콜옵션을 행사할 수 있다. 다만 콜옵션은 올해 8월까지만 행사할 수 있다. 콜옵션 행사시 붙는 금리가 12%로 높은 점도 부담이다.

BGF에코머티리얼즈로서는 풋옵션 행사가 가능해지는 2026년 8월까지 BGF에코솔루션을 상장시키는 것이 자금 소요를 최소화하는 방법이다. 일단 BGF에코솔루션이 상장하면 FI들은 RCPS를 전환해 보통주와 함께 장내에서 매각하면 된다. 이 경우 BGF에코머티리얼즈가 FI들의 엑시트에 소요될 자금이 없고 투자금도 그대로 이용할 수 있다.

하지만 상장에 실패할 경우 FI들이 풋옵션을 행사할 가능성이 높고 이때는 원금에다 5% 금리까지 얹어줘야 한다. FI들에 원금 회수와 일정 수익률을 보장해주는 것이다. 이 경우 이자까지 고려하면 투자원금 300억원(보통주 200억원·RCPS 100억원)보다 많은 금액이 필요해진다.

다만 상장하지 않더라도 BGF에코머티리얼즈가 FI들을 엑시트해줄 여유는 있다. BGF에코머티리얼즈의 지난해말 별도 기준 현금성자산은 605억원으로 비교적 여유가 있다. 지난해 8월 케이엔더블유 경영권 인수와 맞물려 주주배정 유상증자로 601억원을 끌어들인 덕분이다. 부채비율도 17.2%에 불과해 유사시 차입을 통해 상환자금을 마련하는 데도 무리가 없다.

다만 풋옵션은 행사되지 않더라도 유지되는 그 자체로 파생상품부채가 발생할 수 있다. 파생상품부채는 부채총계를 늘려 재무건전성에 부정적인 영향을 미친다. 지난해말 풋옵션에서 발생한 파생상품부채는 231억원이었다. 이는 BGF에코머티리얼즈 별도 기준 부채총계(563억원)의 41.1%나 됐다.

BGF 관계자는 "콜옵션 행사 여부는 실무에서 알고있는 바 없다"며 "옵션과 관계없이 회사를 육성해 우수한 수익을 내는 것이 가장 큰 목표"라고 말했다.

FI에 풋옵션을 부여하면서 파생상품부채도 발생하고 있다. 지난해말 231억원이 인식돼 BGF에코머티리얼즈 부채총계의 절반 가까이를 차지했다.

◇'생분해 플라스틱' BGF에코솔루션 FI 유치…구주 매각·RCPS 발행

BGF에코머티리얼즈의 국내 자회사 3곳은 모두 인수합병(M&A)으로 편입됐다. BGF에코사이클은 신일테크 흡수합병(55억원)과 3자배정 유상증자에 따른 신주 인수(200억원)로, 케이엔더블유(KNW)는 구주 취득(635억원)과 3자배정 유상증자에 따른 신주 인수(500억원)로 각각 경영권을 가져왔다.

BGF에코솔루션의 전신은 케이비에프(KBF)다. 2019년 6월 BGF가 250억원, 홍정혁 BGF에코머티리얼즈 대표이사 사장이 50억원을 각각 출자해 BGF에코바이오를 설립했다. BGF에코바이오는 2019년 7월과 2020년 5월 각각 34억원(지분 77.01%)과 10억원(잔여지분 22.99%)을 투입해 케이비에프 지분 100%를 확보했다. 이듬해 유상증자로 75억원을 추가 투입했다.

2022년 8월 BGF와 홍 사장이 BGF에코바이오 보유분 전량을 BGF에코머티리얼즈에 현물출자했고 10월 BGF에코머티리얼즈가 BGF에코바이오를 흡수합병하면서 케이비에프가 BGF에코머티리얼즈 자회사로 편입됐다. BGF에코솔루션으로 사명을 바꾼 것은 지난해 3월이다.

BGF에코솔루션은 BGF에코바이오 완전자회사로 편입된 지 약 1년 3개월이 지난 2021년 8월 WWG자산운용(더블유더블유지중소중견기업성장지원사모투자합자회사)과 메타인베스트먼트(메타이에스지제일호사모투자합자회사)를 FI로 유치했다.

BGF에코바이오는 이들 사모펀드(PEF)를 대상으로 보통주 구주 일부(합산 53만3333주)를 합산 200억원에 매각하고 100억원 규모 RCPS(합산 26만6667주)를 발행했다. 주당가액은 3만7500원이 책정됐다. FI들은 RCPS 발행일로부터 1년(2022년 8월) 이후부터, 발행사는 5년(2026년 8월) 이후부터 각각 상환을 요청할 수 있다.

이에 따라 메타인베스트먼트는 BGF에코솔루션 지분 25%(보통주 35만5555주·RCPS 17만7778주)를, WWG자산운용은 12.5%(보통주 17만7778주·RCPS 8만8889주)를 각각 보유하게 된 반면 BGF에코바이오 지분은 62.5%(보통주 133만3334주)로 줄었다. 이후 BGF에코바이오 보유지분은 BGF에코머티리얼즈로 그대로 옮겨왔다.

◇상장 실패시 풋옵션 행사 가능…파생상품부채 231억 건전성 악영향

FI들이 보유한 보통주와 RCPS에는 풋옵션과 콜옵션이 붙어있다. 먼저 풋옵션을 보면 RCPS 발행일로부터 5년(2026년 8월) 이후까지 상장하지 못할 경우 FI들이 보유한 보통주와 RCPS 전량에 대해 풋옵션을 행사할 수 있는 조건이다.

대신 BGF에코머티리얼즈는 발행일로부터 2년(2023년 8월) 이후부터 1년간 FI들이 보유한 보통주와 RCPS의 3분의 1에 해당하는 보통주 17만7777주와 RCPS 8만8888주에 대해 콜옵션을 행사할 수 있다. 다만 콜옵션은 올해 8월까지만 행사할 수 있다. 콜옵션 행사시 붙는 금리가 12%로 높은 점도 부담이다.

BGF에코머티리얼즈로서는 풋옵션 행사가 가능해지는 2026년 8월까지 BGF에코솔루션을 상장시키는 것이 자금 소요를 최소화하는 방법이다. 일단 BGF에코솔루션이 상장하면 FI들은 RCPS를 전환해 보통주와 함께 장내에서 매각하면 된다. 이 경우 BGF에코머티리얼즈가 FI들의 엑시트에 소요될 자금이 없고 투자금도 그대로 이용할 수 있다.

하지만 상장에 실패할 경우 FI들이 풋옵션을 행사할 가능성이 높고 이때는 원금에다 5% 금리까지 얹어줘야 한다. FI들에 원금 회수와 일정 수익률을 보장해주는 것이다. 이 경우 이자까지 고려하면 투자원금 300억원(보통주 200억원·RCPS 100억원)보다 많은 금액이 필요해진다.

다만 상장하지 않더라도 BGF에코머티리얼즈가 FI들을 엑시트해줄 여유는 있다. BGF에코머티리얼즈의 지난해말 별도 기준 현금성자산은 605억원으로 비교적 여유가 있다. 지난해 8월 케이엔더블유 경영권 인수와 맞물려 주주배정 유상증자로 601억원을 끌어들인 덕분이다. 부채비율도 17.2%에 불과해 유사시 차입을 통해 상환자금을 마련하는 데도 무리가 없다.

다만 풋옵션은 행사되지 않더라도 유지되는 그 자체로 파생상품부채가 발생할 수 있다. 파생상품부채는 부채총계를 늘려 재무건전성에 부정적인 영향을 미친다. 지난해말 풋옵션에서 발생한 파생상품부채는 231억원이었다. 이는 BGF에코머티리얼즈 별도 기준 부채총계(563억원)의 41.1%나 됐다.

BGF 관계자는 "콜옵션 행사 여부는 실무에서 알고있는 바 없다"며 "옵션과 관계없이 회사를 육성해 우수한 수익을 내는 것이 가장 큰 목표"라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >