CSM 대거 확보한 신한라이프, 빅3 구도 위협

CSM 7조1687억 업계 3위 수준…보장성보험 중심 포트폴리오 구축 효과

편집자주

보험업은 호황기를 맞은 것일까. 최근 저PBR주에 대한 재평가 논의가 활발해지면서 보험사 주가가 신고가를 갈아치우고 있다. 보험사 자본과 순이익 극대화로 주가도 힘을 받고 있다. 그러나 실질 자본이 늘고 수익이 불어난 것은 아니라는 지적이 나온다. IFRS17 도입에 따른 K-ICS 비율 개선 결과라는 평가다. 오히려 미래 이익은 당겨 쓰고 리스크는 이연하는 것이란 해석도 나온다. 킥스비율 개선과 맞물린 각 보험사별 자본 이슈를 점검해 본다.

IFRS17 체제에서 신한라이프는 업계 '빅3(삼성생명, 한화생명, 교보생명)' 구도를 위협하는 존재로 거듭났다. IFRS17에서 새롭게 등장한 수익지표 보험계약마진(CSM)에 힘입어 업계 상위권 수준의 수익성과 건전성을 확보하면서다. 신한라이프에 있어 IFRS17은 도약의 발판인 셈이다.

IFRS17 전환에 발맞춰 보장성 중심 포트폴리오를 구축한 게 주효했다. 보장성보험은 IFRS17 하에서 저축성보험 대비 높은 계약 가치를 지니는데, 신한라이프는 전체 수입보험료 가운데 85%가량을 보장성보험으로 채우고 있다. 전체 연납화보험료(APE) 중 보장성 APE 비율은 97%에 이른다.

◇킥스 도입에도 지급여력 200%대 유지…가용자본 약 6조 증가 영향

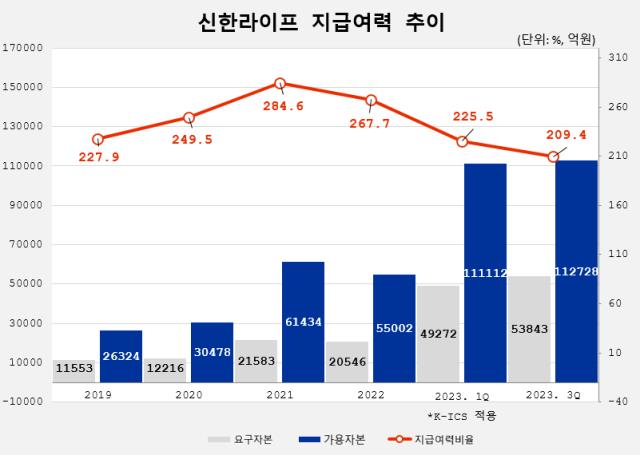

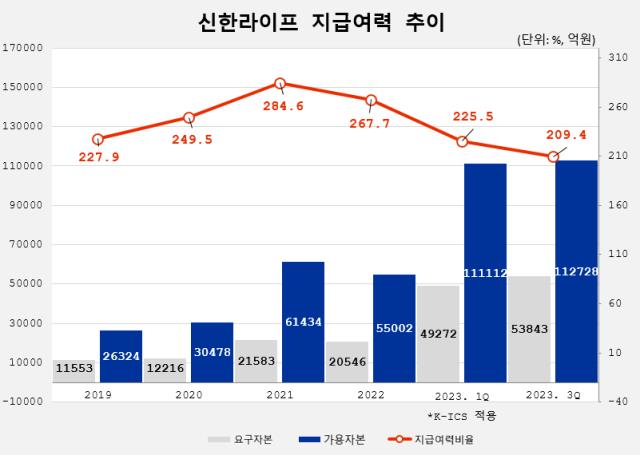

신한라이프는 IFRS17과 신지급여력제도(K-ICS·킥스) 도입에도 우수한 지급여력과 이익체력을 입증한 보험사다. IFRS17 전환에 따른 계리적 가정 변경으로 요구자본이 두 배로 늘었지만 CSM이 가용자본에 포함되면서 지급여력비율을 방어했다.

신한라이프의 자본적정성 지표 중 요구자본은 지난 2021년 말 2조1583억원, 2022년 말 2조546억원으로 2조원대 안팎에서 움직였다. 그러던 요구자본이 두 배로 치솟은 건 보험부채 평가 기준을 시가로 변경하고 요구자본 측정 수준을 조정한 킥스가 도입된 2023년부터다.

2023년 1분기 말 기준 신한라이프의 요구자본은 4조9272억원으로 증가했다. 통상 요구자본의 증가는 지급여력비율의 저하로 이어지지만 같은 기간 5조5002억원에서 11조2728억원으로 불어난 가용자본이 증가분을 상쇄하며 적정 수준 이상의 지급여력비율을 유지해냈다.

1분기 이후 3분기까지 보험리스크 증가와 대체투자익스포져 증가에 따른 주식리스크 등으로 요구자본이 5조3843억원까지 늘었지만 200%대 이상의 수준은 유지됐다. 지난해 말 기준 지급여력비율은 248.2%(잠정치)로 생보업계 평균인 190%대를 크게 웃돌고 있다.

지급여력비율을 유지할 수 있었던 배경에는 CSM이 자리한다. CSM은 미래예상이익을 계약시점에 부채로 인식한 후 보험계약 기간에 상각해 이익으로 인식하는 것을 말한다. 킥스에서는 CSM을 가용자본으로 인정하고 있는데 신한라이프의 CSM 규모는 업계 상위권이다.

신한라이프의 지난해 말 기준 CSM은 전년 대비 3.5% 증가한 7조1687억원에 달한다. 생보 업계 선두권인 삼성생명(12조2470억원), 한화생명(9조2385억원)에 이어 세 번째로 큰 규모를 보유하고 있다. 3위권인 교보생명 6조1647억원보다도 1조원가량 많다.

◇연간 수익, 교보생명 추격…보장성보험으로 CSM 대거 확보한 전략 주효

CSM은 미래 수익성 지표인 만큼 지급여력뿐 아니라 이익체력과도 직접적으로 연결된다. 실제 신한라이프는 CSM 덕에 수익성 측면에서 교보생명을 뒤쫓는 구도를 형성했다. 지난해 순이익으로 4724억원을 기록했는데, 교보생명(4891억원)과 단 164억원 차이였다.

보장성보험 중심의 포트폴리오가 CSM 확보 차원에 긍정적으로 작용한 영향이다. 위험이 발생한 경우에만 보험금을 주는 보장성보험은 최선추정부채(BEL)가 적고 CSM이 높다. BEL은 보험사가 예상하는 미래 지급 보험금으로 완벽한 부채다. 즉 부채는 적고 미래 수익으로 산입되는 가치는 높게 형성된다는 의미다.

통상 보장성보험의 CSM 마진율은 저축성보험 대비 4배가량 높은 것으로 알려졌다. 이에 신한라이프는 IFRS17 도입에 맞춰 조직을 재정비하고 보장성보험 판매 확대에 집중했다. 그 결과 전체 수입보험료(일반계정, 지난해 11월 말까지) 5조892억원 중 보장성보험 비중은 85%(4조3583억원)에 이르렀다.

특히 지난해 9월 상품개정 전인 8월까지 판매 드라이브를 걸어 단기납 종신보험 판매가 늘어나자 보장성보험의 APE가 크게 증가한 상태다. 신한라이프의 지난해 말 기준 보장성 APE는 전년 대비 2551억원 증가한 8841억원을 기록했다. 전체 APE 9109억원 중 보장성 APE가 차지하는 비중은 약 97% 수준이다.

IFRS17 전환에 발맞춰 보장성 중심 포트폴리오를 구축한 게 주효했다. 보장성보험은 IFRS17 하에서 저축성보험 대비 높은 계약 가치를 지니는데, 신한라이프는 전체 수입보험료 가운데 85%가량을 보장성보험으로 채우고 있다. 전체 연납화보험료(APE) 중 보장성 APE 비율은 97%에 이른다.

◇킥스 도입에도 지급여력 200%대 유지…가용자본 약 6조 증가 영향

신한라이프는 IFRS17과 신지급여력제도(K-ICS·킥스) 도입에도 우수한 지급여력과 이익체력을 입증한 보험사다. IFRS17 전환에 따른 계리적 가정 변경으로 요구자본이 두 배로 늘었지만 CSM이 가용자본에 포함되면서 지급여력비율을 방어했다.

신한라이프의 자본적정성 지표 중 요구자본은 지난 2021년 말 2조1583억원, 2022년 말 2조546억원으로 2조원대 안팎에서 움직였다. 그러던 요구자본이 두 배로 치솟은 건 보험부채 평가 기준을 시가로 변경하고 요구자본 측정 수준을 조정한 킥스가 도입된 2023년부터다.

2023년 1분기 말 기준 신한라이프의 요구자본은 4조9272억원으로 증가했다. 통상 요구자본의 증가는 지급여력비율의 저하로 이어지지만 같은 기간 5조5002억원에서 11조2728억원으로 불어난 가용자본이 증가분을 상쇄하며 적정 수준 이상의 지급여력비율을 유지해냈다.

1분기 이후 3분기까지 보험리스크 증가와 대체투자익스포져 증가에 따른 주식리스크 등으로 요구자본이 5조3843억원까지 늘었지만 200%대 이상의 수준은 유지됐다. 지난해 말 기준 지급여력비율은 248.2%(잠정치)로 생보업계 평균인 190%대를 크게 웃돌고 있다.

지급여력비율을 유지할 수 있었던 배경에는 CSM이 자리한다. CSM은 미래예상이익을 계약시점에 부채로 인식한 후 보험계약 기간에 상각해 이익으로 인식하는 것을 말한다. 킥스에서는 CSM을 가용자본으로 인정하고 있는데 신한라이프의 CSM 규모는 업계 상위권이다.

신한라이프의 지난해 말 기준 CSM은 전년 대비 3.5% 증가한 7조1687억원에 달한다. 생보 업계 선두권인 삼성생명(12조2470억원), 한화생명(9조2385억원)에 이어 세 번째로 큰 규모를 보유하고 있다. 3위권인 교보생명 6조1647억원보다도 1조원가량 많다.

◇연간 수익, 교보생명 추격…보장성보험으로 CSM 대거 확보한 전략 주효

CSM은 미래 수익성 지표인 만큼 지급여력뿐 아니라 이익체력과도 직접적으로 연결된다. 실제 신한라이프는 CSM 덕에 수익성 측면에서 교보생명을 뒤쫓는 구도를 형성했다. 지난해 순이익으로 4724억원을 기록했는데, 교보생명(4891억원)과 단 164억원 차이였다.

보장성보험 중심의 포트폴리오가 CSM 확보 차원에 긍정적으로 작용한 영향이다. 위험이 발생한 경우에만 보험금을 주는 보장성보험은 최선추정부채(BEL)가 적고 CSM이 높다. BEL은 보험사가 예상하는 미래 지급 보험금으로 완벽한 부채다. 즉 부채는 적고 미래 수익으로 산입되는 가치는 높게 형성된다는 의미다.

통상 보장성보험의 CSM 마진율은 저축성보험 대비 4배가량 높은 것으로 알려졌다. 이에 신한라이프는 IFRS17 도입에 맞춰 조직을 재정비하고 보장성보험 판매 확대에 집중했다. 그 결과 전체 수입보험료(일반계정, 지난해 11월 말까지) 5조892억원 중 보장성보험 비중은 85%(4조3583억원)에 이르렀다.

특히 지난해 9월 상품개정 전인 8월까지 판매 드라이브를 걸어 단기납 종신보험 판매가 늘어나자 보장성보험의 APE가 크게 증가한 상태다. 신한라이프의 지난해 말 기준 보장성 APE는 전년 대비 2551억원 증가한 8841억원을 기록했다. 전체 APE 9109억원 중 보장성 APE가 차지하는 비중은 약 97% 수준이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >