홍콩H ELS 대규모 손실, 은행 CEO 리스크 전이 가능성은

조단위 손실 가능, 법정 싸움 간 DLF 징계 때보다 큰 규모…금감원 엄격한 검사 기조

은행권에서 판매한 홍콩H ELS(주가연계증권) 손실이 확정되기 시작하면서 CEO 리스크로 번질 우려가 제기되고 있다. 상반기에만 최대 5조원 규모로 손실이 예상돼 향후 금융 당국의 불완전판매 검사 결과에 따라 주요 판매사에 제재가 가해질 것으로 관측된다.

비교 사례는 해외 금리연계 DLF(파생결합펀드) 불완전판매 사태다. 2019년 DLF 불완전판매 논란이 불거지면서 CEO 징계와 취소 소송이 이어졌다. 손태승 전 우리금융 회장은 최종 승소했고 함영주 하나금융 회장의 재판은 진행 중이다. 이번 홍콩H ELS 손실 사태는 DLF 때와 비교해 규모가 크고 금융 당국이 '적합성 원칙'을 강조하고 있는 게 변수다.

◇홍콩H 보합세 유지하면 상반기 손실액 '5조'

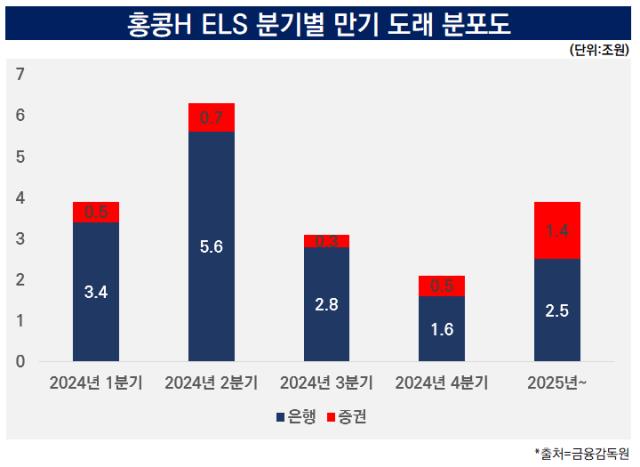

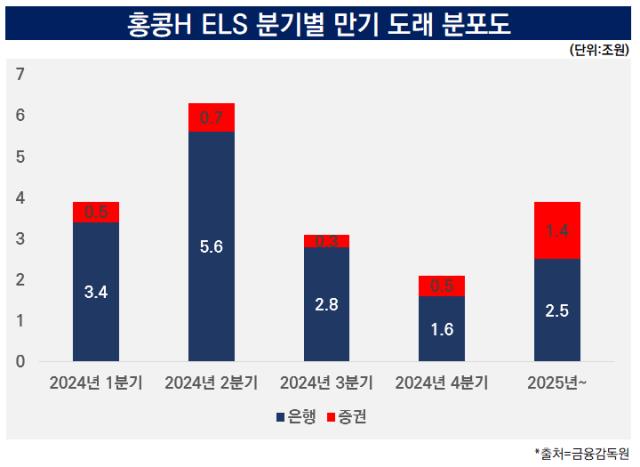

16일 금융권에 따르면 은행과 증권사에서 판매된 10조2000억원 규모의 홍콩H ELS 만기가 올 상반기 도래한다. 이중 은행권에서 판매된 금액은 9조원으로 90% 비중이다.

홍콩H 지수가 좀처럼 회복하지 못하고 있는 상황에서 만기 물량이 집중되면서 긴장감이 고조되고 있다. 은행권만 보면 올 1분기 3조4000억원, 2분기 5조6000억원 규모로 만기 물량이 쏟아진다.

올들어 지난 12일까지 만기가 된 홍콩H ELS는 2105억원 규모다. 이중 손실액은 1067억원으로 알려졌다. 손실률이 50.7%에 달한다.

손실률이 50%를 넘어선 건 3년 전 ELS 발행 당시와 비교해 홍콩H 지수가 반토막이 났기 때문이다. 3년 전 1만1000선을 웃돌던 홍콩H 지수는 최근 5400선 안팎을 오가고 있다. ELS는 만기에 기초자산 가격이 발행 당시의 65% 또는 70%만 넘어도 수익 상환되지만 50% 수준에 머무르고 있는 것이다.

홍콩H 지수가 현 수준에 머무르면 50% 안팎의 손실률이 이어질 것으로 예상된다. 은행권에서 1분기에만 약 1조7000억원의 손실이 발생할 수 있는 셈이다. 상반기까지 보합세를 유지하면 손실 규모는 5조원에 육박하는 수준까지 높아진다.

5조원 규모의 손실이 현실화되면 단일 금융상품에서 발생한 손실액 중 최대 규모가 된다. 과거 수많은 중소기업을 파산으로 몰고갔던 키코 사태 때도 손실 규모는 3조원 수준이었다. 라임펀드 환매 중단 사건의 피해 규모는 1조6000억원 안팎으로 추산된다.

◇DLF 때보다 큰 파장 예상…금융 당국 엄격한 기조도 영향

홍콩H ELS 손실 규모가 점점 커지면서 은행권에서는 2019년 있었던 DLF 사태가 회자되고 있다. DLF가 ELS와 닮은 꼴인 데다 비교적 최근 불완전판매 논란이 불거진 상품이기 때문이다.

DLF 사태 때와 마찬가지로 CEO 리스크가 부각될 가능성도 제기된다. 대규모 손실이 발생한 DLF 판매사는 우리은행과 하나은행이었다. 당시 금융 당국은 상품 판매 당시 행장이었던 손 전 회장과 함 회장에게 금융권 취업 또는 연임이 제한되는 문책경고 징계를 내렸다. 손 전 회장은 징계 취소 소송을 제기한 끝에 2연임에 성공했고, 결과적으로 승소했으나 3연임은 하지 못했다. 함 회장은 이달 2심 선고를 앞두고 있다.

DLF 불완전판매 논란의 쟁점은 고난도 상품이고 투자자에게 익숙하지도 않다는 데 있었다. 홍콩H ELS의 경우 2006년 처음 출시된 스테디셀러인 만큼 불완전판매 사례가 많지는 않을 것이란 견해도 있다.

다만 피해 규모에 차이가 있다. DLF 사태 때는 판매 금액이 총 8000억원 수준이었다. 만기가 처음 도래할 땐 손실률이 높았지만 기초자산 가격이 회복되면서 손실 규모가 우려한 수준보다 줄어들었다. 홍콩H ELS의 경우 판매 금액과 손실 규모가 훨씬 클 것으로 예상돼 금융권 안팎에 더 큰 파장을 일으킬 수 있다.

금융 당국의 엄격한 검사 기조도 CEO 리스크 우려가 제기되는 요인으로 꼽힌다. 금융감독원은 과거 불완전판매 논란 때와 달리 적합성 원칙을 강조하고 있다. 판매 프로세스 준수 여부 뿐만 아니라 고객 이익을 고려한 판매 행위가 이뤄졌는지도 보겠다는 것이다. 금융 당국이 책무 구조도 도입을 주도하는 등 내부통제 부실에 따른 임직원 책임을 강조하고 있는 것도 변수다.

비교 사례는 해외 금리연계 DLF(파생결합펀드) 불완전판매 사태다. 2019년 DLF 불완전판매 논란이 불거지면서 CEO 징계와 취소 소송이 이어졌다. 손태승 전 우리금융 회장은 최종 승소했고 함영주 하나금융 회장의 재판은 진행 중이다. 이번 홍콩H ELS 손실 사태는 DLF 때와 비교해 규모가 크고 금융 당국이 '적합성 원칙'을 강조하고 있는 게 변수다.

◇홍콩H 보합세 유지하면 상반기 손실액 '5조'

16일 금융권에 따르면 은행과 증권사에서 판매된 10조2000억원 규모의 홍콩H ELS 만기가 올 상반기 도래한다. 이중 은행권에서 판매된 금액은 9조원으로 90% 비중이다.

홍콩H 지수가 좀처럼 회복하지 못하고 있는 상황에서 만기 물량이 집중되면서 긴장감이 고조되고 있다. 은행권만 보면 올 1분기 3조4000억원, 2분기 5조6000억원 규모로 만기 물량이 쏟아진다.

올들어 지난 12일까지 만기가 된 홍콩H ELS는 2105억원 규모다. 이중 손실액은 1067억원으로 알려졌다. 손실률이 50.7%에 달한다.

손실률이 50%를 넘어선 건 3년 전 ELS 발행 당시와 비교해 홍콩H 지수가 반토막이 났기 때문이다. 3년 전 1만1000선을 웃돌던 홍콩H 지수는 최근 5400선 안팎을 오가고 있다. ELS는 만기에 기초자산 가격이 발행 당시의 65% 또는 70%만 넘어도 수익 상환되지만 50% 수준에 머무르고 있는 것이다.

홍콩H 지수가 현 수준에 머무르면 50% 안팎의 손실률이 이어질 것으로 예상된다. 은행권에서 1분기에만 약 1조7000억원의 손실이 발생할 수 있는 셈이다. 상반기까지 보합세를 유지하면 손실 규모는 5조원에 육박하는 수준까지 높아진다.

5조원 규모의 손실이 현실화되면 단일 금융상품에서 발생한 손실액 중 최대 규모가 된다. 과거 수많은 중소기업을 파산으로 몰고갔던 키코 사태 때도 손실 규모는 3조원 수준이었다. 라임펀드 환매 중단 사건의 피해 규모는 1조6000억원 안팎으로 추산된다.

◇DLF 때보다 큰 파장 예상…금융 당국 엄격한 기조도 영향

홍콩H ELS 손실 규모가 점점 커지면서 은행권에서는 2019년 있었던 DLF 사태가 회자되고 있다. DLF가 ELS와 닮은 꼴인 데다 비교적 최근 불완전판매 논란이 불거진 상품이기 때문이다.

DLF 사태 때와 마찬가지로 CEO 리스크가 부각될 가능성도 제기된다. 대규모 손실이 발생한 DLF 판매사는 우리은행과 하나은행이었다. 당시 금융 당국은 상품 판매 당시 행장이었던 손 전 회장과 함 회장에게 금융권 취업 또는 연임이 제한되는 문책경고 징계를 내렸다. 손 전 회장은 징계 취소 소송을 제기한 끝에 2연임에 성공했고, 결과적으로 승소했으나 3연임은 하지 못했다. 함 회장은 이달 2심 선고를 앞두고 있다.

DLF 불완전판매 논란의 쟁점은 고난도 상품이고 투자자에게 익숙하지도 않다는 데 있었다. 홍콩H ELS의 경우 2006년 처음 출시된 스테디셀러인 만큼 불완전판매 사례가 많지는 않을 것이란 견해도 있다.

다만 피해 규모에 차이가 있다. DLF 사태 때는 판매 금액이 총 8000억원 수준이었다. 만기가 처음 도래할 땐 손실률이 높았지만 기초자산 가격이 회복되면서 손실 규모가 우려한 수준보다 줄어들었다. 홍콩H ELS의 경우 판매 금액과 손실 규모가 훨씬 클 것으로 예상돼 금융권 안팎에 더 큰 파장을 일으킬 수 있다.

금융 당국의 엄격한 검사 기조도 CEO 리스크 우려가 제기되는 요인으로 꼽힌다. 금융감독원은 과거 불완전판매 논란 때와 달리 적합성 원칙을 강조하고 있다. 판매 프로세스 준수 여부 뿐만 아니라 고객 이익을 고려한 판매 행위가 이뤄졌는지도 보겠다는 것이다. 금융 당국이 책무 구조도 도입을 주도하는 등 내부통제 부실에 따른 임직원 책임을 강조하고 있는 것도 변수다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >