'투자부담'에도 유한양행, 이뮨온시아 유증 80억 베팅

합작사 소렌토 지분 인수 후 곧바로 추가 투자, 항암 파이프라인 강화

유한양행이 완전 자회사로 품은 이뮨온시아에 추가 출자를 단행했다. 큰 금액은 아니지만 유한양행이 오픈이노베이션의 자금집행에 보수적 전략으로 전환했다는 점을 감안하면 이례적 조치다. 이뮨온시아가 개발하고 있는 면역항암제를 통해 항암 파이프라인을 강화하겠다는 의지의 일환으로 해석된다.

◇오픈이노베이션 엑시트 부담, '항암' 집중 전략 차원

11일 제약바이오업계에 따르면 유한양행은 작년 12월 28일 이뮨온시아가 진행한 유상증자에 참여했다. 80억원 유증 전체 물량을 유한양행이 다 떠안았다.

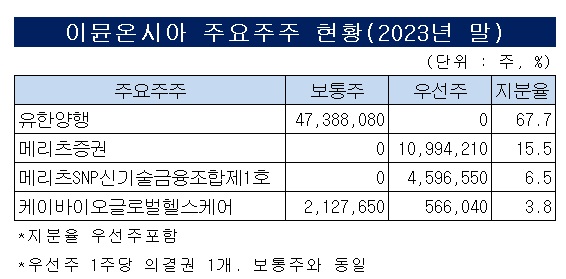

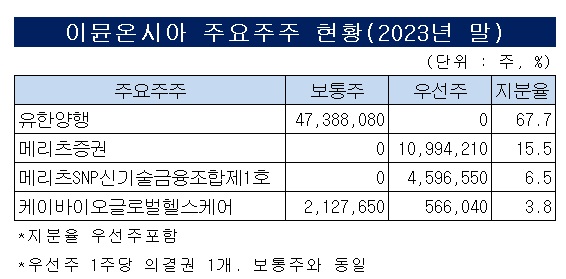

이번 유증은 작년 말 유한양행과의 합작사 미국 소렌토 지분을 정리한 이후 단행했다는 데 주목된다. 소렌토가 보유하던 주식 전량인 보통주 2266만주를 2000만달러(약 270억원)에 인수했다. 이를 통해 유한양행 지분율은 51%에서 67%로 늘었다.

하지만 이번 증자에 참여하면서 유한양행의 지분율은 0.7%포인트 높아진 67,7%로 확대됐다. 이를 감안하면 지난해에만 유한양행은 이뮨온시아에만 총 350억원을 추가 투자한 셈이다.유한양행의 뒤를 잇는 이뮨온시아의 2대주주는 메리츠증권으로 지분율 22%를 확보하고 있다.

유한양행이 오픈이노베이션 투자 부담감으로 더이상 추가투자는 하지 않겠다는 기조에서도 이뮨온시아 투자를 단행했다는 점이 눈에 띈다. 수년간 수십여건의 바이오텍 투자로 총 5000억원의 자금이 회수되지 않고 묶여있다.

이뮨온시아에 대한 추가투자는 항암 파이프라인에 의지차원으로 해석된다. 현재 유한양행이 집중하고 있는 신약개발 전략도 대체적으로 항암에 몰려 있다. 보유하고 있는 30개의 파이프라인 중 절반가량인 14개가 항암제다.

◇'IMC-001' 임상 주력…상장 재추진, 이달 중 기평 도전

한편 이뮨온시아는 유증으로 확보한 자금을 주력 파이프라인인 'IMC-001' 연구에 집중한다. 면역관문인 PD-L1 항체 파이프라인으로 림프종 치료 물질이다. 현재 임상 2상이 진행 중이다. 다만 림프종이 희귀암인 만큼 그간 임상 대상자 확보에 어려움을 겪어왔다. 이뮨온시아는 이번 자금을 통해 임상책임자(PI)로부터 임상대상자 모집을 재개한 상태다.

상장을 재추진 하는 동력으로도 활용될 것으로 점쳐진다. 이뮨온시아는 이달 말 기술성평가서를 제출한다. 한국거래소가 지정하는 두 곳의 전문 평가 기관이 시행하는 기술성 평가에서 A, BBB 등급 이상을 받은 기업은 기술특례상장이 가능하다.

이뮨온시아는 2022년 기술특례상장을 위해 기술평가를 진행했지만 통과하지 못했다. 과거보다 개발이 더 진행된 주력파이프라인인 IMC-001를 비롯해 IMC-002, IMC-003 등을 내세워 재도전한다. 예상대로 이뮨온시아가 기술평가 등급을 확보한다면 이르면 올해 상반기 내 상장예비심사청구가 가능하다.

이뮨온시아 관계자는 "최대주주의 이번 자금 지원을 기반으로 지체된 임상 시험을 빠르게 완료할 계획"이라며 "기술특례상장 등 IPO 절차도 지속적으로 추진할 수 있게 됐다"고 말했다.

◇오픈이노베이션 엑시트 부담, '항암' 집중 전략 차원

11일 제약바이오업계에 따르면 유한양행은 작년 12월 28일 이뮨온시아가 진행한 유상증자에 참여했다. 80억원 유증 전체 물량을 유한양행이 다 떠안았다.

이번 유증은 작년 말 유한양행과의 합작사 미국 소렌토 지분을 정리한 이후 단행했다는 데 주목된다. 소렌토가 보유하던 주식 전량인 보통주 2266만주를 2000만달러(약 270억원)에 인수했다. 이를 통해 유한양행 지분율은 51%에서 67%로 늘었다.

하지만 이번 증자에 참여하면서 유한양행의 지분율은 0.7%포인트 높아진 67,7%로 확대됐다. 이를 감안하면 지난해에만 유한양행은 이뮨온시아에만 총 350억원을 추가 투자한 셈이다.유한양행의 뒤를 잇는 이뮨온시아의 2대주주는 메리츠증권으로 지분율 22%를 확보하고 있다.

유한양행이 오픈이노베이션 투자 부담감으로 더이상 추가투자는 하지 않겠다는 기조에서도 이뮨온시아 투자를 단행했다는 점이 눈에 띈다. 수년간 수십여건의 바이오텍 투자로 총 5000억원의 자금이 회수되지 않고 묶여있다.

이뮨온시아에 대한 추가투자는 항암 파이프라인에 의지차원으로 해석된다. 현재 유한양행이 집중하고 있는 신약개발 전략도 대체적으로 항암에 몰려 있다. 보유하고 있는 30개의 파이프라인 중 절반가량인 14개가 항암제다.

◇'IMC-001' 임상 주력…상장 재추진, 이달 중 기평 도전

한편 이뮨온시아는 유증으로 확보한 자금을 주력 파이프라인인 'IMC-001' 연구에 집중한다. 면역관문인 PD-L1 항체 파이프라인으로 림프종 치료 물질이다. 현재 임상 2상이 진행 중이다. 다만 림프종이 희귀암인 만큼 그간 임상 대상자 확보에 어려움을 겪어왔다. 이뮨온시아는 이번 자금을 통해 임상책임자(PI)로부터 임상대상자 모집을 재개한 상태다.

상장을 재추진 하는 동력으로도 활용될 것으로 점쳐진다. 이뮨온시아는 이달 말 기술성평가서를 제출한다. 한국거래소가 지정하는 두 곳의 전문 평가 기관이 시행하는 기술성 평가에서 A, BBB 등급 이상을 받은 기업은 기술특례상장이 가능하다.

이뮨온시아는 2022년 기술특례상장을 위해 기술평가를 진행했지만 통과하지 못했다. 과거보다 개발이 더 진행된 주력파이프라인인 IMC-001를 비롯해 IMC-002, IMC-003 등을 내세워 재도전한다. 예상대로 이뮨온시아가 기술평가 등급을 확보한다면 이르면 올해 상반기 내 상장예비심사청구가 가능하다.

이뮨온시아 관계자는 "최대주주의 이번 자금 지원을 기반으로 지체된 임상 시험을 빠르게 완료할 계획"이라며 "기술특례상장 등 IPO 절차도 지속적으로 추진할 수 있게 됐다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >