넉넉한 현금에도 '소액' CB 발행, 차백신연구소의 고민

상장 후 첫 CB 발행, 리픽싱 빼며 자신감 표출…이면엔 내달 만기 CB

편집자주

투자 유치는 곧 기업의 능력이다. 특히 뚜렷한 매출원 없이 막대한 자금을 연구개발(R&D)에 쏟는 바이오 기업에 있어 자금 확보는 '생명줄'과도 같다. 다만 투자금 규모에 따라 기업의 지배구조는 물론 기존 주주의 주식 가치가 달라질 수 있다. 자금 조달 목적 및 투자 조건 등을 면밀히 살펴야 하는 이유다. 펀딩난 속 자금을 조달한 기업과 이들의 전략을 짚어본다.

차바이오텍 계열 차백신연구소가 500억원의 규모의 넉넉한 현금 곳간을 보유하고 있는 상황에서도 자금조달에 나선다. 상장 후 첫 전환사채(CB) 발행이라는 점도 주목할만하다.

전환가액을 현재 주가보다 높게 설정하고 리픽싱 조건을 빼면서 향후 성장에 대한 자신감을 드러냈다. 조달 자금은 모두 연구개발(R&D)에 투입한다는 방침이지만 시장에선 기존 CB 만기 임박과 무관치 않다고 보고 있다.

◇만기이자율 3%, 리픽싱 없어…전량 R&D 투입

차백신연구소는 사모 CB를 통해 100억원을 조달한다. 2021년 상장 후 첫 발행이다. 표면이자율은 0%, 만기이자율은 3%다. 사채 만기일은 5년 뒤인 2028년 11월 17일이다. 삼성증권, KB증권, NH투자증권, 미래에셋증권, 이베스트투자증권 등이 참여했다.

전환가액을 현재 주가보다 높게 책정하고 리픽싱 조항을 뺐다는 점이 주목된다. 이번 CB의 1주당 전환가액은 5470원으로 16일 종가 5340원보다 높다. 주가가 내려가면 전환가액을 조정하는 리픽싱 조항도 배제했다. 이는 투자가와 회사가 '주가 부양에 대한 자신감'을 공유했다는 걸로 해석할 수 있다.

차백신연구소는 자체 개발한 '면역증강제(adjuvant)' 플랫폼 기술을 기반으로 차세대 백신과 면역치료제를 개발한다. 지난 2000년 설립한 백신 개발 벤처기업 '두비엘'을 전신으로 2011년 차바이오텍이 인수하며 그룹에 편입됐다. 2021년 10월 기술특례제도를 통해 코스닥 시장에 입성했다.

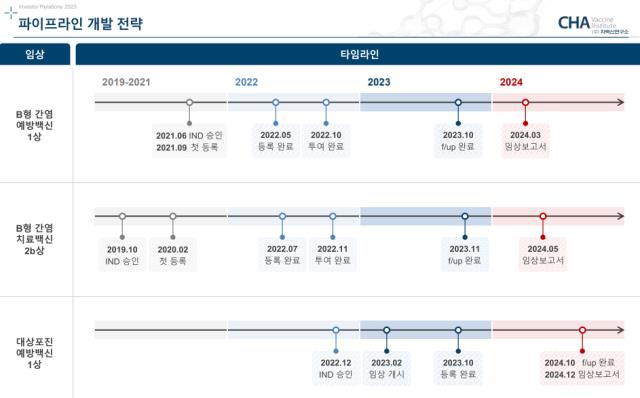

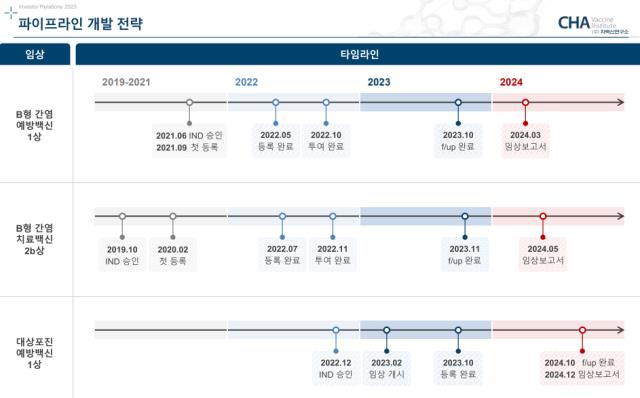

이번 CB 발행으로 확보한 자금은 전량 R&D에 쏟을 계획이다. 세부적으로 만성 B형 간염 치료백신 'CVI-HBV-002', B형 간염 예방백신 'CVI-HBV-001', 대상포진 백신 'CVI-VZV-001' 개발비 등에 2024~2025년 각각 500억원씩 지출한다.

◇리픽싱 채운 내달 만기 CB 230억…"여러 가능성 검토 중"

이번 조달에 참여한 투자자들은 차백신연구소의 핵심 파이프라인에 대한 임상 데이터와 상업화 이후 경쟁력을 긍정적으로 판단한 것으로 보인다. CVI-HBV-002의 적응증인 B형 간염 치료백신은 아직 존재하지 않는다. 임상 2b상을 진행 중으로 경쟁 약물 중 개발 속도가 가장 빠르다.

개발에 성공하면 세계 최초 만성 B형 간염 치료제 지위를 확보할 수 있다. 앞서 임상 1/2a상 결과 T세포의 활성, HBsAg 감소 효과 등을 확인하며 유의미한 데이터를 확보했다.

대상포진 백신 개발에도 속도가 붙고 있다. 최근 식품의약품안전처로부터 CVI-VZV-001 임상 1상에 대한 임상시험계획(IND) 변경을 허가받으면서다. 현재 상용화된 대상포진 백신은 약독화 생백신과 재조합 단백질 백신 두 가지 형태다.

이 가운데 약독화 생백신은 고령층에서 예방 효과가 부족한 편이다. 재조합 단백질 백신의 경우 접종 후 심한 통증이 단점으로 꼽힌다. 차백신연구소는 기존 백신 대비 통증과 부작용을 줄인 대상포진 백신을 개발하겠다는 구상이다.

상장 전인 2년 전과 비교해 핵심 파이프라인의 개발 단계를 끌어올린 데다 향후 성장성에 대한 투자자와 회사 간 '공감대'가 형성됐다는 점도 고무적이다.

하지만 시장에선 R&D를 이끌 정도의 자금을 보유한 차백신연구소가 그리 크지 않은 규모의 자금 조달을 결정한 이유가 의아하다는 반응을 내놓는다. 일각에선 기존 CB의 만기가 임박한 걸 자금 조달의 배경으로 꼽기도 한다. 9월 말 현재 차백신연구소가 보유한 현금성자산은 530억원으로 적잖은 수준이다.

차백신연구소는 상장 전 2020년 말 PEF운용사 하일랜드에쿼티파트너스(하일랜드PE)와 VC운용사 엔터베스트를 대상으로 각각 130억원과 100억원 규모 CB를 발행했다. 이들 CB 모두 다음달 만기가 도래한다. 리픽싱 조건에 따라 전환가액이 7700원까지 조정됐지만 여전히 행사가가 주가보다 비싸다. 두 곳이 CB 상환을 요구하면 이번 CB 발행으로 확보한 자금 이상이 빠져나가게 된다.

차백신연구소 관계자는 "회사의 유동성이 부족하지 않지만 안정적인 연구개발과 회사 운영에 도움이 될 것으로 판단해 CB를 발행하게 됐다"면서 "기존 CB의 경우 아직 구체적으로 정해진 건 없고 여러 가능성을 열어 두고 검토 중"이라고 했다.

전환가액을 현재 주가보다 높게 설정하고 리픽싱 조건을 빼면서 향후 성장에 대한 자신감을 드러냈다. 조달 자금은 모두 연구개발(R&D)에 투입한다는 방침이지만 시장에선 기존 CB 만기 임박과 무관치 않다고 보고 있다.

◇만기이자율 3%, 리픽싱 없어…전량 R&D 투입

차백신연구소는 사모 CB를 통해 100억원을 조달한다. 2021년 상장 후 첫 발행이다. 표면이자율은 0%, 만기이자율은 3%다. 사채 만기일은 5년 뒤인 2028년 11월 17일이다. 삼성증권, KB증권, NH투자증권, 미래에셋증권, 이베스트투자증권 등이 참여했다.

전환가액을 현재 주가보다 높게 책정하고 리픽싱 조항을 뺐다는 점이 주목된다. 이번 CB의 1주당 전환가액은 5470원으로 16일 종가 5340원보다 높다. 주가가 내려가면 전환가액을 조정하는 리픽싱 조항도 배제했다. 이는 투자가와 회사가 '주가 부양에 대한 자신감'을 공유했다는 걸로 해석할 수 있다.

차백신연구소는 자체 개발한 '면역증강제(adjuvant)' 플랫폼 기술을 기반으로 차세대 백신과 면역치료제를 개발한다. 지난 2000년 설립한 백신 개발 벤처기업 '두비엘'을 전신으로 2011년 차바이오텍이 인수하며 그룹에 편입됐다. 2021년 10월 기술특례제도를 통해 코스닥 시장에 입성했다.

이번 CB 발행으로 확보한 자금은 전량 R&D에 쏟을 계획이다. 세부적으로 만성 B형 간염 치료백신 'CVI-HBV-002', B형 간염 예방백신 'CVI-HBV-001', 대상포진 백신 'CVI-VZV-001' 개발비 등에 2024~2025년 각각 500억원씩 지출한다.

◇리픽싱 채운 내달 만기 CB 230억…"여러 가능성 검토 중"

이번 조달에 참여한 투자자들은 차백신연구소의 핵심 파이프라인에 대한 임상 데이터와 상업화 이후 경쟁력을 긍정적으로 판단한 것으로 보인다. CVI-HBV-002의 적응증인 B형 간염 치료백신은 아직 존재하지 않는다. 임상 2b상을 진행 중으로 경쟁 약물 중 개발 속도가 가장 빠르다.

개발에 성공하면 세계 최초 만성 B형 간염 치료제 지위를 확보할 수 있다. 앞서 임상 1/2a상 결과 T세포의 활성, HBsAg 감소 효과 등을 확인하며 유의미한 데이터를 확보했다.

대상포진 백신 개발에도 속도가 붙고 있다. 최근 식품의약품안전처로부터 CVI-VZV-001 임상 1상에 대한 임상시험계획(IND) 변경을 허가받으면서다. 현재 상용화된 대상포진 백신은 약독화 생백신과 재조합 단백질 백신 두 가지 형태다.

이 가운데 약독화 생백신은 고령층에서 예방 효과가 부족한 편이다. 재조합 단백질 백신의 경우 접종 후 심한 통증이 단점으로 꼽힌다. 차백신연구소는 기존 백신 대비 통증과 부작용을 줄인 대상포진 백신을 개발하겠다는 구상이다.

상장 전인 2년 전과 비교해 핵심 파이프라인의 개발 단계를 끌어올린 데다 향후 성장성에 대한 투자자와 회사 간 '공감대'가 형성됐다는 점도 고무적이다.

하지만 시장에선 R&D를 이끌 정도의 자금을 보유한 차백신연구소가 그리 크지 않은 규모의 자금 조달을 결정한 이유가 의아하다는 반응을 내놓는다. 일각에선 기존 CB의 만기가 임박한 걸 자금 조달의 배경으로 꼽기도 한다. 9월 말 현재 차백신연구소가 보유한 현금성자산은 530억원으로 적잖은 수준이다.

차백신연구소는 상장 전 2020년 말 PEF운용사 하일랜드에쿼티파트너스(하일랜드PE)와 VC운용사 엔터베스트를 대상으로 각각 130억원과 100억원 규모 CB를 발행했다. 이들 CB 모두 다음달 만기가 도래한다. 리픽싱 조건에 따라 전환가액이 7700원까지 조정됐지만 여전히 행사가가 주가보다 비싸다. 두 곳이 CB 상환을 요구하면 이번 CB 발행으로 확보한 자금 이상이 빠져나가게 된다.

차백신연구소 관계자는 "회사의 유동성이 부족하지 않지만 안정적인 연구개발과 회사 운영에 도움이 될 것으로 판단해 CB를 발행하게 됐다"면서 "기존 CB의 경우 아직 구체적으로 정해진 건 없고 여러 가능성을 열어 두고 검토 중"이라고 했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >