3조 피인수 카버코리아, 반토막난 수익성 고민

①유니레버 고밸류 인수…'코로나19 타격' EBITDA 1800억→900억 하락

편집자주

비상장사는 공개하는 재무정보가 제한적임에도 필요로 하는 곳은 있다. 고객사나 협력사, 금융기관 등 이해관계자들이 거래를 위한 참고지표로 삼는다. 숨은 원석을 찾아 투자하려는 기관투자가에겐 필수적이다. THE CFO가 주요 비상장사의 재무현황을 조명한다.

영국 화장품·생활용품 제조업체 유니레버는 2017년 AHC 브랜드로 유명한 국내 화장품 제조업체 카버코리아 경영권 인수에 3조원이 넘는 금액을 쏟아부었다. 카버코리아 성장 가능성을 눈여겨본 유니레버는 매입가액 산정에 상각전영업이익(EBITDA) 배수 약 16배를 산정하는 강수를 뒀다.

하지만 카버코리아는 피인수 이후 코로나19 등 영향으로 영업실적 부진을 이어오고 있다. 피인수 직전인 2016년 1800억원을 넘겼던 EBITDA는 2020년부터 900억원대로 하락하며 사실상 반토막 났다.

◇PE 군침 흘린 카버코리아…EBITDA 가파른 상승세 구가

카버코리아는 1999년 이상록 전 대표가 설립한 국내 화장품 제조업체다. 초기 이 전 대표가 대부분 지분을 보유한 개인회사 형태였지만 2014년 미래에셋벤처투자 등 벤처캐피탈(VC) 중심의 복수 재무적투자자(FI)에 신주인수권부사채(BW)를 발행하면서 외부자금을 유치했다. 2015년에는 이 전 대표가 우신벤처투자 등 복수 VC에 일부 구주를 매각하고 소액 신주도 발행하면서 FI를 추가로 끌어들였다. 2015년말 이 전 대표의 지분율은 60.17%로 줄어든 반면 FI 합산 지분은 39.83%로 늘었다.

카버코리아 최대주주가 처음 변경된 것은 이듬해인 2016년 8월이다. 카버코리아의 성장세를 눈여겨본 베인캐피탈이 골드만삭스와 컨소시엄을 구성해 이 전 대표 지분 일부와 FI 지분 대부분을 합산한 60.39%를 사들이며 경영권을 확보했다. 이 전 대표는 기존 지분 중 25.17%를 넘기고 나머지 35.0%는 그대로 보유하면서 경영개입과 향후 매각차익 추가확보 여지를 남겼다.

당시 베인캐피탈-골드만삭스 컨소시엄이 카버코리아 지분 60.39% 인수를 위해 지불한 금액은 약 4300억원이다. 이에 따른 전체 기업가치(EV)는 7100억원 수준으로 평가된 것이다. 일반적인 인수금액 산정방식 중 하나가 과거 일정 기간의 EBITDA에 특정 배수(EBITDA 배수)를 곱한 값에서 순차입금을 제외하는 방식이다.

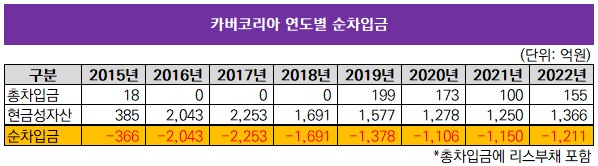

피인수 직전인 2015년말 기준 카버코리아 총차입금은 18억원에 불과했다. 은행권으로부터 빌린 일반자금대출 단기차입금 6억원과 일반자금 장기차입금(유동·비유동 합산) 3억원이 있었고 나머지는 FI를 대상으로 발행한 BW 10억원이었다. 리스부채는 없었다. 반면 현금성자산은 385억원으로 이에 따른 순차입금은 마이너스(-) 366억원이었다. 순차입금이 마이너스라면 현금성자산이 총차입금보다 많다는 의미다.

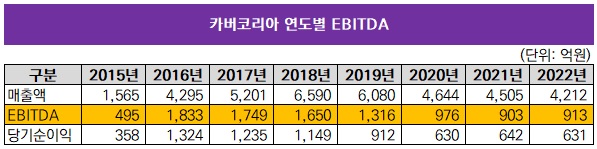

카버코리아의 2015년 EBITDA는 495억원으로 2014년 107억원에 비해 크게 확대됐다. 이를 감안해 경영권 프리미엄을 고려하지 않은 단순계산으로 EBITDA 배수를 약 13배로 가늠할 수 있다. 비슷한 시기인 2016년 9월 퀸테사인베스트먼트가 지디케이화장품 지분 56.21%를 약 900억원에 인수할 당시 매겨졌던 EBITDA 배수가 약 10배로 추정되는 점을 고려하면 비교적 높은 밸류에이션이 적용된 셈이다.

◇유니레버의 고밸류 인수…EBITDA 900억대 하락

카버코리아는 불과 약 1년 만에 대주주가 또 한 번 바뀐다. 2017년 9월 유니레버가 베인캐피탈-골드만삭스 컨소시엄 경영권 지분 60.39%와 이 전 대표의 잔여지분 35%의 합산 95.39%를 사들였다. 인수가액은 당시 국내 화장품업계 인수합병(M&A) 최고가인 3조600억원에 이르렀다. 전체 기업가치를 3조2000억원으로 평가받은 셈이다.

베인캐피탈-골드만삭스 컨소시엄이 지분을 확보한 2016년은 카버코리아 영업실적이 크게 뛰어오른 시기다. 2015년 495억원이었던 EBITDA는 2016년 1833억원으로 뛰어올랐다. 반면 기존에 존재했던 차입금마저 모두 상환하면서 2016년말 차입금이 '제로(0원)'이 됐고 우수한 영업실적에 현금성자산이 2043억원(순차입금 -2043억원)까지 불어났다. 순차입금을 감안한 EBITDA 배수는 약 16배로 추정된다.

2017년 4월 IMM프라이빗에쿼티(PE)는 에이블씨엔씨 경영권을 인수하기 위해 최대주주 구주 지분 25.54%(주당 4만3636원·합산 1882억원)와 공개매수 대상구주 지분 61.73%(주당 2만9500원·합산 3000억원) 매수를 추진했다. 공개매수 대상구주 전량에 대한 매수에 성공했을 때 예상 합산지분은 87.27%로 2016년말 EBITDA(294억원)와 순차입금(-461억원)으로 추정한 EBITDA 배수는 약 17배다.

IMM PE가 매긴 에이블씨엔씨 딜에서의 EBITDA 배수(약 17배)가 비교적 높게 평가되는 점을 고려하면 유니레버가 매긴 카버코리아 딜에서의 EBITDA 배수(약 16배)도 높은 편으로 평가할 수 있다.

문제는 유니레버에 인수된 이후 카버코리아의 영업실적이 사실상 반토막난 점이다. 2019~2021년 코로나19 영향이 주효했다. 카버코리아 EBITDA는 2018년까지만 해도 1650억원으로 2016년 1833억원이나 2017년 1749억원 등 예년에 비해 감소했지만 여전히 양호한 수준을 유지했다.

하지만 2019년 1316억원으로 감소하더니 2020년 976억원, 2021년 903억원 등 1000억원 아래로 주저앉았다. 지난해에도 913억원으로 유의미한 반등을 보이는 데는 실패했다.

하지만 카버코리아는 피인수 이후 코로나19 등 영향으로 영업실적 부진을 이어오고 있다. 피인수 직전인 2016년 1800억원을 넘겼던 EBITDA는 2020년부터 900억원대로 하락하며 사실상 반토막 났다.

◇PE 군침 흘린 카버코리아…EBITDA 가파른 상승세 구가

카버코리아는 1999년 이상록 전 대표가 설립한 국내 화장품 제조업체다. 초기 이 전 대표가 대부분 지분을 보유한 개인회사 형태였지만 2014년 미래에셋벤처투자 등 벤처캐피탈(VC) 중심의 복수 재무적투자자(FI)에 신주인수권부사채(BW)를 발행하면서 외부자금을 유치했다. 2015년에는 이 전 대표가 우신벤처투자 등 복수 VC에 일부 구주를 매각하고 소액 신주도 발행하면서 FI를 추가로 끌어들였다. 2015년말 이 전 대표의 지분율은 60.17%로 줄어든 반면 FI 합산 지분은 39.83%로 늘었다.

카버코리아 최대주주가 처음 변경된 것은 이듬해인 2016년 8월이다. 카버코리아의 성장세를 눈여겨본 베인캐피탈이 골드만삭스와 컨소시엄을 구성해 이 전 대표 지분 일부와 FI 지분 대부분을 합산한 60.39%를 사들이며 경영권을 확보했다. 이 전 대표는 기존 지분 중 25.17%를 넘기고 나머지 35.0%는 그대로 보유하면서 경영개입과 향후 매각차익 추가확보 여지를 남겼다.

당시 베인캐피탈-골드만삭스 컨소시엄이 카버코리아 지분 60.39% 인수를 위해 지불한 금액은 약 4300억원이다. 이에 따른 전체 기업가치(EV)는 7100억원 수준으로 평가된 것이다. 일반적인 인수금액 산정방식 중 하나가 과거 일정 기간의 EBITDA에 특정 배수(EBITDA 배수)를 곱한 값에서 순차입금을 제외하는 방식이다.

피인수 직전인 2015년말 기준 카버코리아 총차입금은 18억원에 불과했다. 은행권으로부터 빌린 일반자금대출 단기차입금 6억원과 일반자금 장기차입금(유동·비유동 합산) 3억원이 있었고 나머지는 FI를 대상으로 발행한 BW 10억원이었다. 리스부채는 없었다. 반면 현금성자산은 385억원으로 이에 따른 순차입금은 마이너스(-) 366억원이었다. 순차입금이 마이너스라면 현금성자산이 총차입금보다 많다는 의미다.

카버코리아의 2015년 EBITDA는 495억원으로 2014년 107억원에 비해 크게 확대됐다. 이를 감안해 경영권 프리미엄을 고려하지 않은 단순계산으로 EBITDA 배수를 약 13배로 가늠할 수 있다. 비슷한 시기인 2016년 9월 퀸테사인베스트먼트가 지디케이화장품 지분 56.21%를 약 900억원에 인수할 당시 매겨졌던 EBITDA 배수가 약 10배로 추정되는 점을 고려하면 비교적 높은 밸류에이션이 적용된 셈이다.

◇유니레버의 고밸류 인수…EBITDA 900억대 하락

카버코리아는 불과 약 1년 만에 대주주가 또 한 번 바뀐다. 2017년 9월 유니레버가 베인캐피탈-골드만삭스 컨소시엄 경영권 지분 60.39%와 이 전 대표의 잔여지분 35%의 합산 95.39%를 사들였다. 인수가액은 당시 국내 화장품업계 인수합병(M&A) 최고가인 3조600억원에 이르렀다. 전체 기업가치를 3조2000억원으로 평가받은 셈이다.

베인캐피탈-골드만삭스 컨소시엄이 지분을 확보한 2016년은 카버코리아 영업실적이 크게 뛰어오른 시기다. 2015년 495억원이었던 EBITDA는 2016년 1833억원으로 뛰어올랐다. 반면 기존에 존재했던 차입금마저 모두 상환하면서 2016년말 차입금이 '제로(0원)'이 됐고 우수한 영업실적에 현금성자산이 2043억원(순차입금 -2043억원)까지 불어났다. 순차입금을 감안한 EBITDA 배수는 약 16배로 추정된다.

2017년 4월 IMM프라이빗에쿼티(PE)는 에이블씨엔씨 경영권을 인수하기 위해 최대주주 구주 지분 25.54%(주당 4만3636원·합산 1882억원)와 공개매수 대상구주 지분 61.73%(주당 2만9500원·합산 3000억원) 매수를 추진했다. 공개매수 대상구주 전량에 대한 매수에 성공했을 때 예상 합산지분은 87.27%로 2016년말 EBITDA(294억원)와 순차입금(-461억원)으로 추정한 EBITDA 배수는 약 17배다.

IMM PE가 매긴 에이블씨엔씨 딜에서의 EBITDA 배수(약 17배)가 비교적 높게 평가되는 점을 고려하면 유니레버가 매긴 카버코리아 딜에서의 EBITDA 배수(약 16배)도 높은 편으로 평가할 수 있다.

문제는 유니레버에 인수된 이후 카버코리아의 영업실적이 사실상 반토막난 점이다. 2019~2021년 코로나19 영향이 주효했다. 카버코리아 EBITDA는 2018년까지만 해도 1650억원으로 2016년 1833억원이나 2017년 1749억원 등 예년에 비해 감소했지만 여전히 양호한 수준을 유지했다.

하지만 2019년 1316억원으로 감소하더니 2020년 976억원, 2021년 903억원 등 1000억원 아래로 주저앉았다. 지난해에도 913억원으로 유의미한 반등을 보이는 데는 실패했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >