SK온이 대규모 자금 조달에 성공하고 있지만 그에 따라 향후 지불해야 할 비용도 증가하고 있다. 투자 시 맺었던 옵션계약에 따라 사업에서 발생하는 현금흐름으로 투자자들의 수익을 일정 부분 보장해 줘야 한다. 외부 차입 증가분에 따른 추가적인 이자비용 발생도 SK온이 짊어질 부담으로 꼽힌다.

SK온은 작년 말부터 올해 3월까지 한투PE이스트브릿지컨소시엄(한투 PE)으로부터 투자 자금 1조2000억원을 조달했다. 이어 SK온은 사우디아라비아 최대 상업은행인 사우디국립은행(SNB) 자회사 SNB캐피탈과 MBK컨소시엄으로부터 최대 9억4400만달러(약 1조2400억원)를 투자받는다.

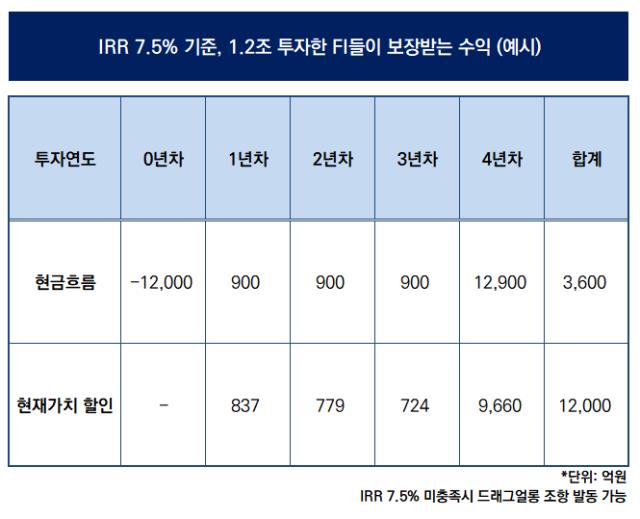

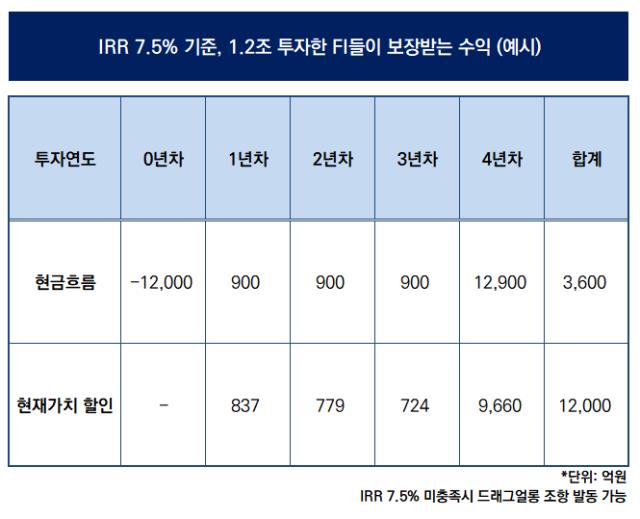

한투PE는 투자에 대한 대가로 투자 금액에 해당하는 전환우선주를 받는다. 여기서 투자기간 4년 동안 7.5%의 내부수익률(IRR)을 달성하지 못할 경우 FI들은 SK온에 동반매도요구권을 행사할 수 있다. 최근 맺어진 SNB캐피탈·MBK컨소시엄 역시 비슷한 조건으로 투자계약이 이뤄졌다고 전해진다.

이 7.5%라는 수치는 상징적이다. SK온은 최우선 목적인 '조달'에는 성공했지만 목표를 이루기 위해 상당한 부담을 짊어졌다는 평가가 나온다. 다시 말해 이런 부담을 지지 않고서는 조달 목표 금액을 채울 수 없었다는 결론도 나온다.

투자계약 옵션이 추가되는 과정에서 IRR은 시장금리 상황과 회사의 시장 지위 등을 고려해 협상 당사자 간의 협의를 통해 정해진다. 재계 관계자는 "SK온이 조달 자체에 성공했다는 점은 긍정적으로 볼 수 있다"라면서 "현 금리 수준에서 7.5%라는 수치는 크게 무리가 없어보일 수 있겠으나 투자기간이 4년이라는 점과 올해 이후 금리 인하 가능성 등을 살펴봤을 때 SK온이 큰 부담을 감수하고 자금을 조달한 것으로 보인다"고 평가했다.

실제 IRR 공식을 대입해 계산하면 SK온은 초기 투자금액을 1조2000억원 투자한 FI들에 매년 900억원의 수익을 보장해야 한다. 그렇지 못할 경우 FI들은 드래그얼롱 조항을 발동할 수 있다. 마지막 해에는 원금과 이자를 합한 1조2900억원을 상환해야 한다. 한투PE가 작년 말~올해 3월까지 1조2000억원, SNP캐피탈·MBK컨소시엄이 약 1조2000억원을 투자하니 매년 약 1800억원의 수익을 보장해줘야 한다는 부담을 떠안은 셈이다.

이달 초 한국물(Korean Paper) 시장에서 모집한 9억 달러 역시 유효주문으로 52억 달러를 모집하면서 흥행몰이에 성공했다. 조달 자체는 긍정적이지만 고금리 시장 속에서 1조원이 넘는 딜을 성사시켰다는 점은 근본적으로 부담이다. 금리 수준은 미국 국채 3년물에 155bp를 가산한 값인데 약 5%대 중반이다. 5.5%로 계산하면 연 이자로만 650억원가량의 현금이 빠지는 셈이다.

현대차와 기아로부터 빌린 2조원에 대해서도 매년 이자비용이 책정될 전망이다. SK온은 현대차로부터 최대 1조2000억원, 기아로부터 최대 8000억원을 차입한다. SK이노베이션이 보증하고 채무보증기간은 2023년 7월부터 2028년 9월로 약 5년이다. 실제 차입금액에 따라 이자 수준이 달라지겠지만 첫해 한도 내 금액을 전량 차입하고 연 이자율을 5%로 가정하면 매년 이자만 1000억원을 지급해야 한다.

이번 SNP캐피탈·MBK컨소시엄·현대차그룹 조달로 반 년만에 7조원이 넘는 현금흐름을 마련했지만 끝이 아니다. 향후 시장 성장에 추가 투자 재원을 계속 마련해야 한다. 재계 관계자는 "기업공개(IPO) 시점에서 쌓아놓은 청구서들을 모두 해소할 수 있을 정도의 자금을 끌어모아야 할 것"이라고 분석했다.

SK온은 작년 말부터 올해 3월까지 한투PE이스트브릿지컨소시엄(한투 PE)으로부터 투자 자금 1조2000억원을 조달했다. 이어 SK온은 사우디아라비아 최대 상업은행인 사우디국립은행(SNB) 자회사 SNB캐피탈과 MBK컨소시엄으로부터 최대 9억4400만달러(약 1조2400억원)를 투자받는다.

한투PE는 투자에 대한 대가로 투자 금액에 해당하는 전환우선주를 받는다. 여기서 투자기간 4년 동안 7.5%의 내부수익률(IRR)을 달성하지 못할 경우 FI들은 SK온에 동반매도요구권을 행사할 수 있다. 최근 맺어진 SNB캐피탈·MBK컨소시엄 역시 비슷한 조건으로 투자계약이 이뤄졌다고 전해진다.

이 7.5%라는 수치는 상징적이다. SK온은 최우선 목적인 '조달'에는 성공했지만 목표를 이루기 위해 상당한 부담을 짊어졌다는 평가가 나온다. 다시 말해 이런 부담을 지지 않고서는 조달 목표 금액을 채울 수 없었다는 결론도 나온다.

투자계약 옵션이 추가되는 과정에서 IRR은 시장금리 상황과 회사의 시장 지위 등을 고려해 협상 당사자 간의 협의를 통해 정해진다. 재계 관계자는 "SK온이 조달 자체에 성공했다는 점은 긍정적으로 볼 수 있다"라면서 "현 금리 수준에서 7.5%라는 수치는 크게 무리가 없어보일 수 있겠으나 투자기간이 4년이라는 점과 올해 이후 금리 인하 가능성 등을 살펴봤을 때 SK온이 큰 부담을 감수하고 자금을 조달한 것으로 보인다"고 평가했다.

실제 IRR 공식을 대입해 계산하면 SK온은 초기 투자금액을 1조2000억원 투자한 FI들에 매년 900억원의 수익을 보장해야 한다. 그렇지 못할 경우 FI들은 드래그얼롱 조항을 발동할 수 있다. 마지막 해에는 원금과 이자를 합한 1조2900억원을 상환해야 한다. 한투PE가 작년 말~올해 3월까지 1조2000억원, SNP캐피탈·MBK컨소시엄이 약 1조2000억원을 투자하니 매년 약 1800억원의 수익을 보장해줘야 한다는 부담을 떠안은 셈이다.

이달 초 한국물(Korean Paper) 시장에서 모집한 9억 달러 역시 유효주문으로 52억 달러를 모집하면서 흥행몰이에 성공했다. 조달 자체는 긍정적이지만 고금리 시장 속에서 1조원이 넘는 딜을 성사시켰다는 점은 근본적으로 부담이다. 금리 수준은 미국 국채 3년물에 155bp를 가산한 값인데 약 5%대 중반이다. 5.5%로 계산하면 연 이자로만 650억원가량의 현금이 빠지는 셈이다.

현대차와 기아로부터 빌린 2조원에 대해서도 매년 이자비용이 책정될 전망이다. SK온은 현대차로부터 최대 1조2000억원, 기아로부터 최대 8000억원을 차입한다. SK이노베이션이 보증하고 채무보증기간은 2023년 7월부터 2028년 9월로 약 5년이다. 실제 차입금액에 따라 이자 수준이 달라지겠지만 첫해 한도 내 금액을 전량 차입하고 연 이자율을 5%로 가정하면 매년 이자만 1000억원을 지급해야 한다.

이번 SNP캐피탈·MBK컨소시엄·현대차그룹 조달로 반 년만에 7조원이 넘는 현금흐름을 마련했지만 끝이 아니다. 향후 시장 성장에 추가 투자 재원을 계속 마련해야 한다. 재계 관계자는 "기업공개(IPO) 시점에서 쌓아놓은 청구서들을 모두 해소할 수 있을 정도의 자금을 끌어모아야 할 것"이라고 분석했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >