IPO 대신 고배당 선택한 현대오일뱅크

[HD현대]⑥배당정책 초과 달성한 유일한 자회사, 지난해 별도 배당성향 50%

편집자주

지주사의 주요 역할 중 하나가 그룹 각 계열사에 대한 자본재분배다. 지주사는 재무건전성 우위 계열사로부터 배당수익과 상표권사용수익 등을 수취해 이를 재원으로 유상증자나 사채인수 등 방법으로 열위 계열사를 지원한다. 하지만 ‘밑 빠진 독에 물 붓기’식 무리한 자본재분배는 우위 계열사까지 망가뜨리고 지주사의 재무건전성도 악화시킬 위험이 있다. THE CFO가 각 그룹 지주사의 자본재분배 형태와 이에 따른 재무지표상 변화를 점검해본다.

HD현대오일뱅크는 지주사 HD현대의 영업활동현금흐름을 책임지는 핵심 계열사다. 기업공개(IPO)는 세 차례 고배를 마셨지만 지주사 배당 기여도는 늘려가고 있다. HD현대가 주주 배당을 지급하고, 차입금을 상환할 재원을 꾸준히 만들어 주고 있다.

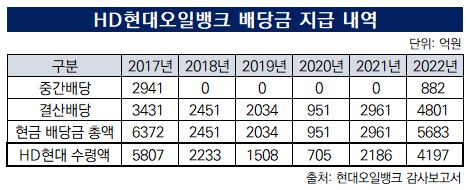

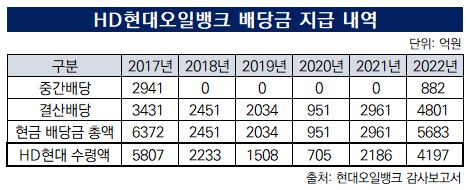

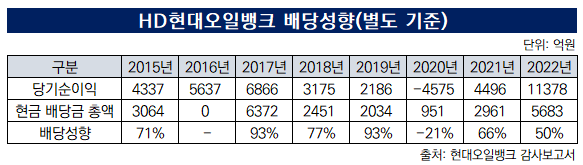

현대오일뱅크는 지난해 배당 지급액을 전년 대비 2723억원 늘렸다. 현금 배당금 총액은 5683억원이다. 중간배당으로 882억원을, 결산배당으로 4801억원을 지급했다. 2017년을 끝으로 중단했던 중간배당을 재개하고, 결산배당은 1841억원 증액했다.

현대오일뱅크 최대주주인 HD현대(지분 73.85%)가 수령하는 배당금도 증가했다. 현금 배당금 총액 5683억원 중 4197억원이 HD현대 몫이다. 배당금 수령액은 지난해(2186억원)보다 2021억원 증가했다. 중간배당은 지난해 HD현대 현금흐름으로 유입됐고, 결산배당은 지난달에 들어왔다.

지난해 현대오일뱅크의 세 번째 IPO 도전이 무산됐지만 수익성을 개선하며 지주사로 지급하는 배당 규모를 키웠다. 지난해 현대오일뱅크의 별도 기준 당기순이익은 전년 대비 153% 증가한 1조1378억원이다. 연결 기준 당기순이익은 334% 증가한 1조4843억원으로 집계됐다. 유가 상승과 석유 제품 수요 증가로 매출이 늘고, 제품 스프레드·정제마진이 상승 영향으로 영업이익도 증가했다.

◇ 2017년부터 연속 배당, 지주사 출범 뒤 현금흐름 원천

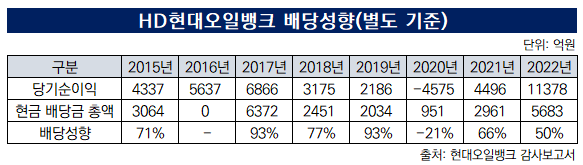

현대오일뱅크는 HD현대그룹이 지주사 체제로 지배구조를 개편한 뒤 수립한 배당정책을 초과 달성한 유일한 계열사다. HD현대그룹은 2018년 8월 지주사는 별도 기준 배당성향을 70% 이상, 자회사는 별도 기준 배당성향을 30% 이상으로 설정했다. 배당 예측 가능성을 제고해 투자 유인을 높이려는 재무 전략의 일환이었다.

현대오일뱅크는 2017년부터 6년 연속 배당을 실시하고 있다. 2017년 당시 현대중공업(현 HD한국조선해양)에서 HD현대가 인적분할한 직후 별도 기준으로 영업활동현금흐름(2014억원)을 창출할 수 있는 원동력이었다. HD현대는 2018년까지 현대오일뱅크에서만 배당을 수령했다.

HD현대는 인적분할 과정에서 로봇·투자사업 부문을 승계했다. 별도 기준 자산총계(5조3720억원) 대부분은 투자 지분(3조800억원)과 장기금융자산(1조6559억원)이었다. 현금성 자산은 4183억원만 배분받았다. 자회사에서 지주사로 올라가는 배당흐름이 끊기면 유동성을 소진해 자본 재분배 역할을 수행해야 하는 재무 여건이었다.

현대오일뱅크는 2018년부터 지난해까지 별도 기준 평균 배당성향이 72%(2020년 제외)를 기록했다. 최근 5년 평균 배당 지급액은 2816억원이다. 이익 유보보다 지주사로 자본 이전에 주력했다. 2020년 별도 기준으로 당기순손실(4575억원)이 발생했을 때도 결산배당으로 951억원을 지급했다.

◇ 2019년 프리 IPO 자금으로는 차입 상환

HD현대는 현대오일뱅크를 배당 유입 창구로만 활용하지 않았다. 2019년 12월에는 아람코(Aramco Overseas Company B.V.)에서 프리 IPO 투자를 유치하며 조 단위 현금을 확보했다. HD현대는 1조3749억원을 받고 아람코에 현대오일뱅크 지분 17%를 넘겼다. HD현대가 보유한 현대오일뱅크 지분은 91.13%에서 74.13%로 줄었다.

당시 대우조선해양 인수를 진행 중인 한국조선해양에 인수자금을 지원하기 위한 포석이었다. 한국조선해양이 대우조선해양 신주 인수자금(1조5000억원)을 치르려면 1조2500억원 규모 주주 배정 유상증자가 선행돼야 했다. HD현대는 한국조선해양으로 내려보낼 출자금을 들고 있어야 했다. 지난해 1월 유럽연합 집행위원회(European Commission)의 기업결합 심사가 최종 불허로 결정되며 대우조선해양 인수·합병(M&A)은 불발됐다.

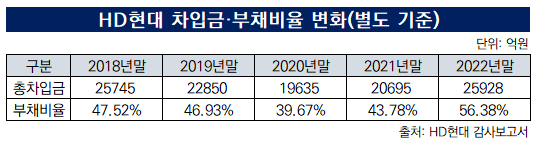

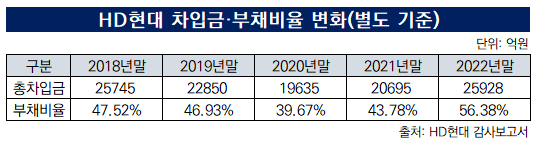

HD현대는 현대오일뱅크 프리 IPO로 늘린 유동성을 차입금 상환에 투입했다. 2020년 기업어음, 유전스(Usance), 전자단기사채 등 단기차입금을 상당 부분 상환(1조787억원 순감소)했다. 그해 말 별도 기준 부채비율과 차입금의존도는 전년 대비 각각 7.3%포인트(p), 1.5%p 감소한 39.7%, 25.4%를 기록했다.

2021년에도 현대오일뱅크 보유 지분 0.28%(67만6400주)를 추가로 매각해 약 248억원을 확보했다. 74.13%였던 지분율은 73.85%로 변동됐다.

현대오일뱅크는 지난해 배당 지급액을 전년 대비 2723억원 늘렸다. 현금 배당금 총액은 5683억원이다. 중간배당으로 882억원을, 결산배당으로 4801억원을 지급했다. 2017년을 끝으로 중단했던 중간배당을 재개하고, 결산배당은 1841억원 증액했다.

현대오일뱅크 최대주주인 HD현대(지분 73.85%)가 수령하는 배당금도 증가했다. 현금 배당금 총액 5683억원 중 4197억원이 HD현대 몫이다. 배당금 수령액은 지난해(2186억원)보다 2021억원 증가했다. 중간배당은 지난해 HD현대 현금흐름으로 유입됐고, 결산배당은 지난달에 들어왔다.

지난해 현대오일뱅크의 세 번째 IPO 도전이 무산됐지만 수익성을 개선하며 지주사로 지급하는 배당 규모를 키웠다. 지난해 현대오일뱅크의 별도 기준 당기순이익은 전년 대비 153% 증가한 1조1378억원이다. 연결 기준 당기순이익은 334% 증가한 1조4843억원으로 집계됐다. 유가 상승과 석유 제품 수요 증가로 매출이 늘고, 제품 스프레드·정제마진이 상승 영향으로 영업이익도 증가했다.

◇ 2017년부터 연속 배당, 지주사 출범 뒤 현금흐름 원천

현대오일뱅크는 HD현대그룹이 지주사 체제로 지배구조를 개편한 뒤 수립한 배당정책을 초과 달성한 유일한 계열사다. HD현대그룹은 2018년 8월 지주사는 별도 기준 배당성향을 70% 이상, 자회사는 별도 기준 배당성향을 30% 이상으로 설정했다. 배당 예측 가능성을 제고해 투자 유인을 높이려는 재무 전략의 일환이었다.

현대오일뱅크는 2017년부터 6년 연속 배당을 실시하고 있다. 2017년 당시 현대중공업(현 HD한국조선해양)에서 HD현대가 인적분할한 직후 별도 기준으로 영업활동현금흐름(2014억원)을 창출할 수 있는 원동력이었다. HD현대는 2018년까지 현대오일뱅크에서만 배당을 수령했다.

HD현대는 인적분할 과정에서 로봇·투자사업 부문을 승계했다. 별도 기준 자산총계(5조3720억원) 대부분은 투자 지분(3조800억원)과 장기금융자산(1조6559억원)이었다. 현금성 자산은 4183억원만 배분받았다. 자회사에서 지주사로 올라가는 배당흐름이 끊기면 유동성을 소진해 자본 재분배 역할을 수행해야 하는 재무 여건이었다.

현대오일뱅크는 2018년부터 지난해까지 별도 기준 평균 배당성향이 72%(2020년 제외)를 기록했다. 최근 5년 평균 배당 지급액은 2816억원이다. 이익 유보보다 지주사로 자본 이전에 주력했다. 2020년 별도 기준으로 당기순손실(4575억원)이 발생했을 때도 결산배당으로 951억원을 지급했다.

◇ 2019년 프리 IPO 자금으로는 차입 상환

HD현대는 현대오일뱅크를 배당 유입 창구로만 활용하지 않았다. 2019년 12월에는 아람코(Aramco Overseas Company B.V.)에서 프리 IPO 투자를 유치하며 조 단위 현금을 확보했다. HD현대는 1조3749억원을 받고 아람코에 현대오일뱅크 지분 17%를 넘겼다. HD현대가 보유한 현대오일뱅크 지분은 91.13%에서 74.13%로 줄었다.

당시 대우조선해양 인수를 진행 중인 한국조선해양에 인수자금을 지원하기 위한 포석이었다. 한국조선해양이 대우조선해양 신주 인수자금(1조5000억원)을 치르려면 1조2500억원 규모 주주 배정 유상증자가 선행돼야 했다. HD현대는 한국조선해양으로 내려보낼 출자금을 들고 있어야 했다. 지난해 1월 유럽연합 집행위원회(European Commission)의 기업결합 심사가 최종 불허로 결정되며 대우조선해양 인수·합병(M&A)은 불발됐다.

HD현대는 현대오일뱅크 프리 IPO로 늘린 유동성을 차입금 상환에 투입했다. 2020년 기업어음, 유전스(Usance), 전자단기사채 등 단기차입금을 상당 부분 상환(1조787억원 순감소)했다. 그해 말 별도 기준 부채비율과 차입금의존도는 전년 대비 각각 7.3%포인트(p), 1.5%p 감소한 39.7%, 25.4%를 기록했다.

2021년에도 현대오일뱅크 보유 지분 0.28%(67만6400주)를 추가로 매각해 약 248억원을 확보했다. 74.13%였던 지분율은 73.85%로 변동됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >