허리띠 졸라매는 여천NCC, 관건은 차입 관리

업황 악화에 직격타, A+ 수성 실패…차입금의존도 5년간 14%→55%

편집자주

신용평가사들이 부여하는 기업의 크레딧은 자금 조달의 총괄자인 최고재무책임자(CFO)가 주목할 수밖에 없는 핵심 변수다. 크레딧이 곧 조달 비용을 결정하기 때문이다. THE CFO는 기업 신용등급의 방향성을 좌우할 CFO의 역할과 과제를 짚어본다.

여천NCC는 경기 변동에 민감한 기업으로 꼽힌다. 매출의 60% 이상이 에틸렌이나 프로필렌 등 기초유분에서 나오기 때문이다. 기초유분은 이른 바 ‘범용’ 제품의 기초원료라 경기가 안좋으면 바로 타격을 받는다.

지난해의 경우 아태지역에서 기초유분 최대 소비국인 중국이 봉쇄정책을 감행했고, 러시아-우크라이나 전쟁으로 원재료인 나프타 가격이 치솟으면서 악재가 겹쳤다. 자본확충 등으로 방어전을 펼쳤지만 신용등급 수성에 실패했다.

한국신용평가는 최근 여천NCC의 신용등급을 A+ '부정적'에서 A '안정적'으로 한 노치(notch) 하향조정했다. 앞서 하향 트리거로 '별도기준 EBITDA/매출 5%' 이하 또는 '총차입금/EBITDA 지표 3배 이하'를 제시했는데 작년 말 여천NCC는 EBITDA가 마이너스(-)를 기록하면서 2개 트리거를 모두 터치했다.

한국기업평가의 경우 신용등급을 아직 A+에서 조정하지 않았기 때문에 등급 스플릿 상태다. 그러나 '부정적' 아웃룩을 달고 있는 만큼 여천NCC는 강등 가시권에 들어 있다.

이익창출력이 약화된 여천NCC는 지난해 EBITDA가 -1991억원으로 적자 전환했다. 2022년 말 중국이 방역조치를 완화하긴했으나 현재 내수 위주로 회복되고 있고 석유호학 자급률이 상승 중이라는 점을 감안하면 당분간 수요 개선에는 한계가 있을 전망이다.

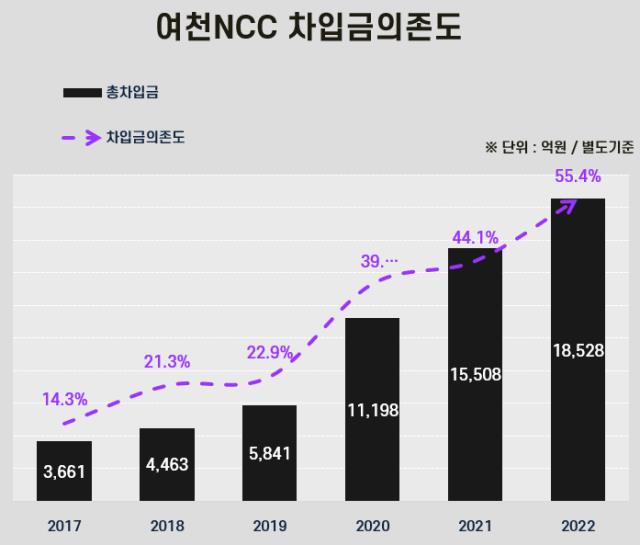

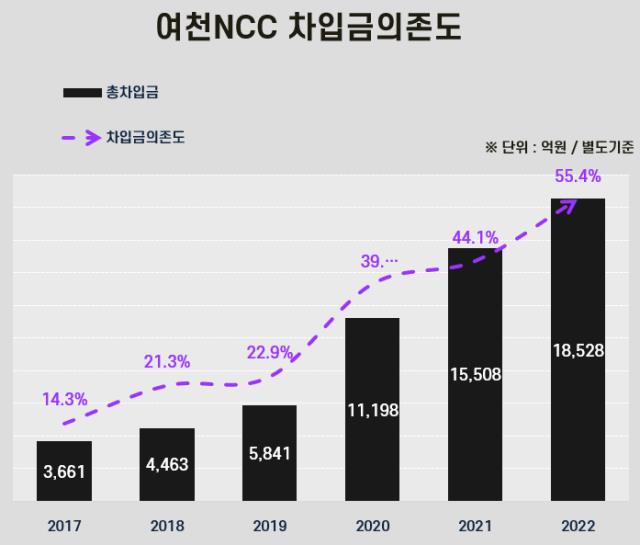

현금창출력 약화로 여천NCC는 재무 부담도 지속적으로 높아지고 있다. 순차입금이 2018년 말 4331억원이었으나 지난해 말 1조7561억원을 기록했다. 4년 사이 1조원 이상이 늘어난 셈이다. 총차입금 1조8528억원 가운데 7219억원(39%)이 1년 내 만기가 도래하는 단기성 차입금이다.

그간 여천NCC는 공모채 시장을 매년 꼬박꼬박 찾는 단골손님으로 꼽혔다. 2020년 4000억원, 2021년 2300억원, 2022년엔 1200억원 규모로 공모채를 찍었다. 하지만 작년 하반기 신용등급에 '부정적' 꼬리표가 달리면서 올해는 조달 전략을 바꿨다. 미매각을 각오하고 회사채를 찍기보다 은행 등 다른 창구에서 자금을 끌어오고 있다. 올 초 교체 부임한 원홍 재경팀장이 실무를 담당한다.

조달전략과 별개로 차입규모 관리는 신용등급 방어, 회복의 핵심 요인으로 꼽힌다. 한국신용평가는 신용등급의 상향 가능성 증가요인으로 △실적변동성이 완화되고 사업경쟁력이 제고되는 가운데 △주력 제품의 양호한 수급구조가 지속되고 △차입금의존도 지표가 40% 이하를 안정적으로 유지할 경우를 기준으로 삼고 있다. 한국기업평가 역시 △순차입금/EBITDA배 3.5 초과 △차입금의존도 35% 초과를 하향 트리거로 제시해둔 상태다.

여천NCC의 차입금의존도는 2017년 14.3%였으나 이후 매년 올라 작년 말 55.4%를 기록했다. 지표 악화를 피하진 못했으나 토지 재평가를 통해 자본을 확충한 점은 긍정적으로 작용했다. 여천NCC는 당초 토지를 원가로 평가하고 있었는데 작년 4분기에는 공정가치(시가) 평가를 하는 재평가모형으로 바꿨다.

이에 따라 토지 장부가가 약 2370억원에서 5480억원으로 약 2배 증가하면서 자본이 늘어나는 효과를 봤다. 차입금 의존도는 자산총계 대비 차입규모를 계산해서 구하기 때문에 자본 확충에 직접적 영향을 받는다.

유동성 관리가 중요해진 만큼 배당도 멈췄다. 여천NCC는 한화솔루션과 DL케미칼이 만든 합작사로 두 회사가 지분을 50%씩 보유하고 있다. 이 주주들을 상대로 2017년부터 5년간 총 2조700억원, 연평균 4140억원을 배당으로 밀어줬지만 지난해는 중단했다. 새어나가는 현금을 막기 위해서다.

업계 관계자는 "그동안 증설 부담 등으로 차입 규모가 계속 늘었지만 현재는 이렇다할 투자가 예정돼 있지 않아서 추후 자금 소요 규모는 크지 않을 것"이라며 "시장성 조달 창구가 다시 뚫릴 때까지 현금 유출을 최소화하는 게 관건"이라고 말했다.

지난해의 경우 아태지역에서 기초유분 최대 소비국인 중국이 봉쇄정책을 감행했고, 러시아-우크라이나 전쟁으로 원재료인 나프타 가격이 치솟으면서 악재가 겹쳤다. 자본확충 등으로 방어전을 펼쳤지만 신용등급 수성에 실패했다.

한국신용평가는 최근 여천NCC의 신용등급을 A+ '부정적'에서 A '안정적'으로 한 노치(notch) 하향조정했다. 앞서 하향 트리거로 '별도기준 EBITDA/매출 5%' 이하 또는 '총차입금/EBITDA 지표 3배 이하'를 제시했는데 작년 말 여천NCC는 EBITDA가 마이너스(-)를 기록하면서 2개 트리거를 모두 터치했다.

한국기업평가의 경우 신용등급을 아직 A+에서 조정하지 않았기 때문에 등급 스플릿 상태다. 그러나 '부정적' 아웃룩을 달고 있는 만큼 여천NCC는 강등 가시권에 들어 있다.

이익창출력이 약화된 여천NCC는 지난해 EBITDA가 -1991억원으로 적자 전환했다. 2022년 말 중국이 방역조치를 완화하긴했으나 현재 내수 위주로 회복되고 있고 석유호학 자급률이 상승 중이라는 점을 감안하면 당분간 수요 개선에는 한계가 있을 전망이다.

현금창출력 약화로 여천NCC는 재무 부담도 지속적으로 높아지고 있다. 순차입금이 2018년 말 4331억원이었으나 지난해 말 1조7561억원을 기록했다. 4년 사이 1조원 이상이 늘어난 셈이다. 총차입금 1조8528억원 가운데 7219억원(39%)이 1년 내 만기가 도래하는 단기성 차입금이다.

그간 여천NCC는 공모채 시장을 매년 꼬박꼬박 찾는 단골손님으로 꼽혔다. 2020년 4000억원, 2021년 2300억원, 2022년엔 1200억원 규모로 공모채를 찍었다. 하지만 작년 하반기 신용등급에 '부정적' 꼬리표가 달리면서 올해는 조달 전략을 바꿨다. 미매각을 각오하고 회사채를 찍기보다 은행 등 다른 창구에서 자금을 끌어오고 있다. 올 초 교체 부임한 원홍 재경팀장이 실무를 담당한다.

조달전략과 별개로 차입규모 관리는 신용등급 방어, 회복의 핵심 요인으로 꼽힌다. 한국신용평가는 신용등급의 상향 가능성 증가요인으로 △실적변동성이 완화되고 사업경쟁력이 제고되는 가운데 △주력 제품의 양호한 수급구조가 지속되고 △차입금의존도 지표가 40% 이하를 안정적으로 유지할 경우를 기준으로 삼고 있다. 한국기업평가 역시 △순차입금/EBITDA배 3.5 초과 △차입금의존도 35% 초과를 하향 트리거로 제시해둔 상태다.

여천NCC의 차입금의존도는 2017년 14.3%였으나 이후 매년 올라 작년 말 55.4%를 기록했다. 지표 악화를 피하진 못했으나 토지 재평가를 통해 자본을 확충한 점은 긍정적으로 작용했다. 여천NCC는 당초 토지를 원가로 평가하고 있었는데 작년 4분기에는 공정가치(시가) 평가를 하는 재평가모형으로 바꿨다.

이에 따라 토지 장부가가 약 2370억원에서 5480억원으로 약 2배 증가하면서 자본이 늘어나는 효과를 봤다. 차입금 의존도는 자산총계 대비 차입규모를 계산해서 구하기 때문에 자본 확충에 직접적 영향을 받는다.

유동성 관리가 중요해진 만큼 배당도 멈췄다. 여천NCC는 한화솔루션과 DL케미칼이 만든 합작사로 두 회사가 지분을 50%씩 보유하고 있다. 이 주주들을 상대로 2017년부터 5년간 총 2조700억원, 연평균 4140억원을 배당으로 밀어줬지만 지난해는 중단했다. 새어나가는 현금을 막기 위해서다.

업계 관계자는 "그동안 증설 부담 등으로 차입 규모가 계속 늘었지만 현재는 이렇다할 투자가 예정돼 있지 않아서 추후 자금 소요 규모는 크지 않을 것"이라며 "시장성 조달 창구가 다시 뚫릴 때까지 현금 유출을 최소화하는 게 관건"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >