새마을금고중앙회, 프로젝트펀드로 '앵커LP' 입지 굳혔다

①랜드마크 딜에 우군 참여, 성과 힘입어 블라인드 출자 재개

편집자주

자본시장의 분위기가 심상치 않다. 코로나19 팬데믹 시기 대규모 양적 완화와 저금리로 유동성 파티를 즐겼지만 연준의 기준금리 인상, 우크라이나 전쟁 등 복합 변수가 터졌다. 시장이 얼어붙으면서 운용사의 유동성 공급자(LP) 역할을 하는 기관투자가들의 고민도 커진 상황이다. 그럼에도 확고한 투자 원칙을 토대로 만전을 기하며 위기와 함께 다가올 기회를 대비하고 있다. 더벨은 국내 주요 LP들의 현황과 투자 전략 등을 내밀히 살펴본다.

위기는 기회였다. 새마을금고중앙회는 지난 10년간 블라인드 출자 공백기를 프로젝트 투자로 만회하면서 대체투자 시장에서 큰 손으로 거듭났다.

건별 심사가 요구되는 프로젝트 펀드는 정확한 판단과 실무적 이해가 필수적이다. 수년간 내공을 쌓아온 덕에 다수 국내 주요 프로젝트 투자건이 새마을금고중앙회의 손을 거쳤다. 성공적인 투자 전략은 블라인드 펀드를 재개하는 데 밑거름이 됐다.

새마을금고중앙회는 대체투자를 꾸준히 늘려가는 동시에 전통자산인 주식과 채권에서도 변화를 꾀하고 있다. 해외비중을 확대하는 과정에서 간접투자에서 직접투자로 운용 전략도 다변화해나갈 예정이다.

◇'프로젝트 전문성' 업계 톱 자부, 빠른 의사결정 효과

새마을금고중앙회 자금운용부문은 단기자금과 금고연계대출 등을 제외하고 70조원에 가까운 자금을 운용 중이다. 2020년 박천석 자금운용부문장(CIO)이 취임한 이후 3년째 투자를 총괄하고 있다.

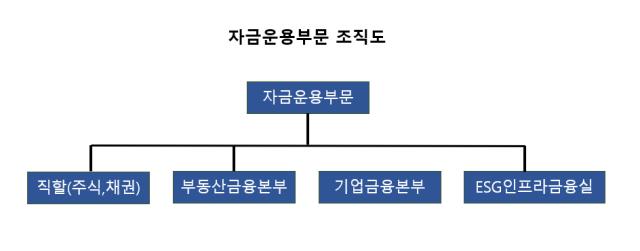

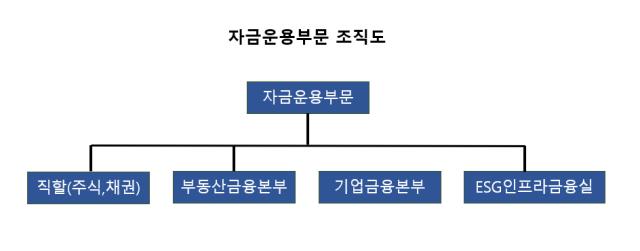

부문 내 조직은 1개 직할, 3개 본부로 구성됐다. 지난해 기업, 부동산, 인프라가 속해 있었던 대체투자본부가 세분화되면서 지금의 조직체계가 완성됐다. 지난해 대체투자본부 내 부동산을 분할해 프로젝트금융본부로 승격 시킨 데 이어 올해 인프라금융부서를 본부급에 해당하는 ESG인프라금융실로 승격해 신설했다. 체계적인 ESG 투자를 위한 조치였다.

조직이 확대 개편된 데는 대체투자 자산의 규모가 급속히 불어난 영향이 컸다. 2020년 블라인드펀드를 10년 만에 재개한 결과다. 숙원 과제였던 행안부의 ‘블라인드펀드 출자 제한 권고 해제'가 결정되면서다.

블라인드 출자 재개는 그간 프로젝트펀드로 성공적인 운용 성과를 보여줬기에 가능했다는 평가다. 개별 건으로 심사가 이뤄지는 프로젝트 투자는 운용인력들의 전문성이 한층 더 요구될 수밖에 없다. 그간 실무진의 노력은 헛되지 않았다. 수년간 트레이닝을 통해 내부 운용인력의 전문성이 높아지는 효과를 얻었다.

빠른 의사 결정도 뒤따랐다. 축적된 경험과 높은 이해도가 투자 여부를 빠르게 판단하는 배경이 됐다. 그러면서 대체투자 시장에서 새마을금고중앙회의 입지는 확고해졌다. 앵커LP로 자리 잡으며 시장에서 새마을금고중앙회의 판단을 신뢰하는 분위기가 자연스럽게 형성된 셈이다.

새마을금고중앙회를 거쳐 간 상징적인 딜은 다수다. 센트로이드인베스트먼트가 세계3대 골프용품업체 테일러메이드를 인수한 것이 대표적이다. 설립 7년차 사모펀드(PEF)운용사가 조 단위 크로스보더(국경간거래) 딜에 나섰다는 것 자체로 시장의 주목을 끌기에 충분했다. 단기간에 딜 클로징까지 마무리하면서 국내를 넘어 세계를 놀라게 했다. 그 과정에 앵커LP로 나선 새마을금고중앙회는 우군으로 든든한 버팀목이 됐다.

프리미어파트너스가 SK아이이테크놀로지(SKIET) 프리IPO에 3000억원을 투자하는 과정에서도 새마을금고중앙회가 앵커LP로 나섰다. SKIET는 이례적으로 프리 IPO 이후 7개월 만에 IPO를 성공적으로 마무리 지으며 앵커LP로서 선구안을 다시금 인정받았다. 이 밖에 키파운드리(매그나칩 파운드리 사업부) 인수와 여의도 파크원 투자 등도 앵커투자자로서 입지를 보여주는 딜로 꼽힌다.

◇대체투자·주식 비중 확대 기조, 해외투자 활발

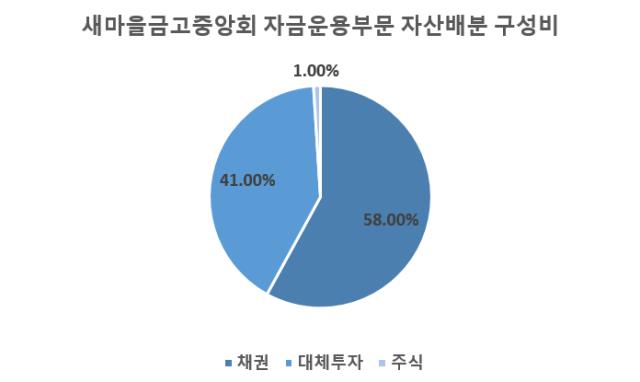

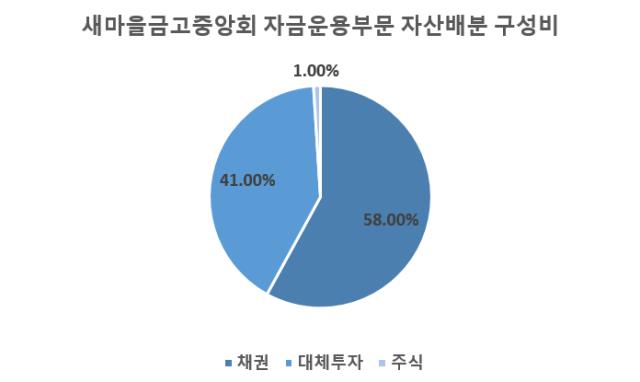

새마을금고중앙회 자금운용부문의 자산배분 비중을 살펴보면 안전자산으로 구분되는 채권 비중이 58%로 가장 높다. 대체투자는 41%이며, 주식은 1%를 차지한다.

새마을금고중앙회는 대체투자 비중을 꾸준히 늘려갈 계획이다. 글로벌 경기침체 상황이 이어지고 있지만 대체투자 측면에선 오히려 기회가 될 것으로 내다본다. 대체투자의 경우 전통적 자산과 달리 긴 호흡의 투자가 가능한 만큼 우량기업을 상대적으로 낮은 가격에 투자할 수 있는 시점이 될 수 있다는 판단에서다.

대체투자 전문인력을 보유한 점이 조직의 최대 무기다. 이를 기반으로 성장 잠재력과 현금창출력을 가진 기업을 발굴해 투자하는 혜안을 발휘하겠단 계획이다. 해외 프로젝트와 블라인드 투자도 확대할 예정이다. 그간 코로나19로 국내 투자에 집중했다면 해외 비중이 상대적으로 낮은 부동산을 중심으로 해외 투자 영역을 확대할 계획이다.

현재 투자자산 중 가장 높은 비중을 차지하는 채권은 소폭 줄여나갈 예정이다. 이와 함께 크레디트 바벨(Credit Barbell) 전략으로 글로벌 경제의 불확실성이 큰 상황에 대응하겠다는 계획을 세웠다. 주식의 경우 중장기적으로 비중을 확대하면서 해외 투자도 늘려갈 예정이다. 과거보다 주식의 반응 사이클이 짧아졌다는 점을 고려해 올 4분기나 내년 1분기가 저점이 될 것으로 내다봤다.

건별 심사가 요구되는 프로젝트 펀드는 정확한 판단과 실무적 이해가 필수적이다. 수년간 내공을 쌓아온 덕에 다수 국내 주요 프로젝트 투자건이 새마을금고중앙회의 손을 거쳤다. 성공적인 투자 전략은 블라인드 펀드를 재개하는 데 밑거름이 됐다.

새마을금고중앙회는 대체투자를 꾸준히 늘려가는 동시에 전통자산인 주식과 채권에서도 변화를 꾀하고 있다. 해외비중을 확대하는 과정에서 간접투자에서 직접투자로 운용 전략도 다변화해나갈 예정이다.

◇'프로젝트 전문성' 업계 톱 자부, 빠른 의사결정 효과

새마을금고중앙회 자금운용부문은 단기자금과 금고연계대출 등을 제외하고 70조원에 가까운 자금을 운용 중이다. 2020년 박천석 자금운용부문장(CIO)이 취임한 이후 3년째 투자를 총괄하고 있다.

조직이 확대 개편된 데는 대체투자 자산의 규모가 급속히 불어난 영향이 컸다. 2020년 블라인드펀드를 10년 만에 재개한 결과다. 숙원 과제였던 행안부의 ‘블라인드펀드 출자 제한 권고 해제'가 결정되면서다.

블라인드 출자 재개는 그간 프로젝트펀드로 성공적인 운용 성과를 보여줬기에 가능했다는 평가다. 개별 건으로 심사가 이뤄지는 프로젝트 투자는 운용인력들의 전문성이 한층 더 요구될 수밖에 없다. 그간 실무진의 노력은 헛되지 않았다. 수년간 트레이닝을 통해 내부 운용인력의 전문성이 높아지는 효과를 얻었다.

빠른 의사 결정도 뒤따랐다. 축적된 경험과 높은 이해도가 투자 여부를 빠르게 판단하는 배경이 됐다. 그러면서 대체투자 시장에서 새마을금고중앙회의 입지는 확고해졌다. 앵커LP로 자리 잡으며 시장에서 새마을금고중앙회의 판단을 신뢰하는 분위기가 자연스럽게 형성된 셈이다.

새마을금고중앙회를 거쳐 간 상징적인 딜은 다수다. 센트로이드인베스트먼트가 세계3대 골프용품업체 테일러메이드를 인수한 것이 대표적이다. 설립 7년차 사모펀드(PEF)운용사가 조 단위 크로스보더(국경간거래) 딜에 나섰다는 것 자체로 시장의 주목을 끌기에 충분했다. 단기간에 딜 클로징까지 마무리하면서 국내를 넘어 세계를 놀라게 했다. 그 과정에 앵커LP로 나선 새마을금고중앙회는 우군으로 든든한 버팀목이 됐다.

프리미어파트너스가 SK아이이테크놀로지(SKIET) 프리IPO에 3000억원을 투자하는 과정에서도 새마을금고중앙회가 앵커LP로 나섰다. SKIET는 이례적으로 프리 IPO 이후 7개월 만에 IPO를 성공적으로 마무리 지으며 앵커LP로서 선구안을 다시금 인정받았다. 이 밖에 키파운드리(매그나칩 파운드리 사업부) 인수와 여의도 파크원 투자 등도 앵커투자자로서 입지를 보여주는 딜로 꼽힌다.

◇대체투자·주식 비중 확대 기조, 해외투자 활발

새마을금고중앙회 자금운용부문의 자산배분 비중을 살펴보면 안전자산으로 구분되는 채권 비중이 58%로 가장 높다. 대체투자는 41%이며, 주식은 1%를 차지한다.

새마을금고중앙회는 대체투자 비중을 꾸준히 늘려갈 계획이다. 글로벌 경기침체 상황이 이어지고 있지만 대체투자 측면에선 오히려 기회가 될 것으로 내다본다. 대체투자의 경우 전통적 자산과 달리 긴 호흡의 투자가 가능한 만큼 우량기업을 상대적으로 낮은 가격에 투자할 수 있는 시점이 될 수 있다는 판단에서다.

대체투자 전문인력을 보유한 점이 조직의 최대 무기다. 이를 기반으로 성장 잠재력과 현금창출력을 가진 기업을 발굴해 투자하는 혜안을 발휘하겠단 계획이다. 해외 프로젝트와 블라인드 투자도 확대할 예정이다. 그간 코로나19로 국내 투자에 집중했다면 해외 비중이 상대적으로 낮은 부동산을 중심으로 해외 투자 영역을 확대할 계획이다.

현재 투자자산 중 가장 높은 비중을 차지하는 채권은 소폭 줄여나갈 예정이다. 이와 함께 크레디트 바벨(Credit Barbell) 전략으로 글로벌 경제의 불확실성이 큰 상황에 대응하겠다는 계획을 세웠다. 주식의 경우 중장기적으로 비중을 확대하면서 해외 투자도 늘려갈 예정이다. 과거보다 주식의 반응 사이클이 짧아졌다는 점을 고려해 올 4분기나 내년 1분기가 저점이 될 것으로 내다봤다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >