NCR 관리 총력 메리츠증권, 2900억 추가 자본확충력

3분기 NCR 1252%…이사회, 신종자본증권 발행한도 5000억 추가 설정

메리츠증권이 자본확충을 위해 2900억원 규모의 신종자본증권을 발행했다. 회사는 지난 9월 1400억원의 영구채를 찍은데 이어 3개월만에 추가 발행에 나섰다. 메리츠증권은 우발부채 비율 및 기업대출 등의 위험 익스포저가 늘어나면서 어느 때보다 자본확충이 필요해졌다.

회사는 이번 영구채 발행 배경을 '영업용순자본 차감액 보전을 위한 자본확충'이라고 명시하고 신종증권 발행 한도도 늘렸다. 향후 자기자본 부담을 줄이고 투자 여력을 확보하는 등 영업용순자본비율(NCR)을 제고해 나가겠다는 전략이다.

◇3개월 만에 신종자본증권 2900억 추가 발행…올해만 6200억 자본확충

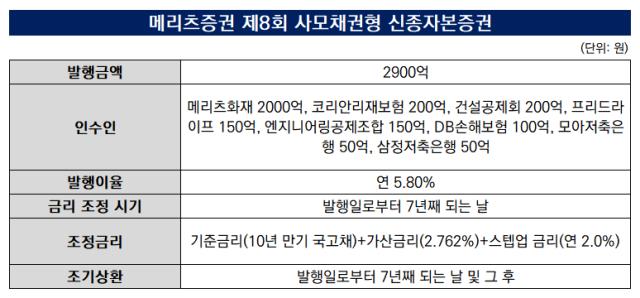

투자은행(IB) 업계에 따르면 메리츠증권은 지난 15일 2900억원 규모의 사모 신종자본증권을 발행했다. 만기는 30년으로 회계상 자본으로 분류되는 증권이다. 7년 뒤인 오는 2031년 콜옵션(조기상환권)행사가 예정돼 있다.

신종증권 신용등급은 A0, 이자율은 연 5.8%로 책정됐다. 발행 후 7년 경과 후에는 기준금리(10년 만기 국고채)에 가산금리(2.762%)와 스텝업 금리(연 2.0%)를 더해 이율 조정이 이뤄질 수 있다.

이번 신종자본증권은 수요예측을 거치지 않는 사모 방식으로 이뤄졌다. 인수단에는 총 8곳이 참여했다. 메리츠화재가 가장 많은 2000억원을 지원했으며 코리안리재보험(200억원), 건설공제회(200억원), 프리드라이프(150억원), 엔지니어링공제조합(150억원), DB손해보험(100억원), 모아저축은행(50억원), 삼정저축은행(50억원) 순으로 인수했다.

메리츠증권은 지난 3월(6회차)과 9월(7회차)에 이어 11월(8회차)까지 각각 1900억원, 1400억원, 2900억원의 영구채를 발행하면서 올해만 총 6200억원의 자본을 확충했다. 이밖에도 회사는 향후 영구채 추가 발행도 염두하는 것으로 보인다.

메리츠증권은 지난 8일 이사회를 통해 신종자본증권 발행한도를 기존 잔여한도인 1700억원에서 5000억원을 추가 설정하는 안을 통과시켰다. 이번 8회차(2900억원)를 발행한 이후 남은 영구채 한도는 약 3800억원이다.

메리츠증권 관계자는 "당장 구체적인 영구채 발행 계획은 없지만, 추가 발행 가능성에 따라 미리 한도를 열어놓은 것"이라고 설명했다.

◇NCR 1252%, 우발부채 96.7%…자본적정성 관리 필수

메리츠증권은 올해 메리츠캐피탈 출자, 부동산 PF 우발부채, 고려아연 사모채 인수 등 익스포저가 늘어나면서 자본적정성 관리가 시급해졌다. 이에 따라 신종자본증권 발행을 통해 NCR을 끌어올리기 위한 것으로 풀이된다.

메리츠증권의 NCR은 2년 연속 하락세를 보였다. NCR 수치는 지난 2022년 1684%를 기록한 이후 2023년 말 1589%, 올해 3분기 1252%까지 떨어졌다. 종투사 평균 NCR이 1500%대를 상회하는 것을 감안하면 회사는 종투사 평균 기준에도 한참 못 미치는 셈이다. 같은 기간 자본완충력을 나타내는 조정순자본비율도 2022년 195%에서 157%로 급감했다.

9월 말 기준 국내외 부동산을 중심으로 발생한 우발부채는 5조9000억원, 자기자본 대비 96.7%를 기록하고 있다. 같은기간 대출채권과 부동산펀드 등을 포함한 전체 부동산익스포저 규모도 여전히 자기자본 대비 120%를 상회하고 있다.

대출채권 및 사모사채 규모는 올해 3분기 3조5815억원으로, 이미 지난해 말(2조7032억원) 규모를 훌쩍 넘어섰다. 특히 고액 대출 등 여신성 위험 익스포저는 자기자본 대비 150%를 상회하고 있어 전반적인 위험 규모가 큰 수준이다.

아울러 메리츠증권은 지난 10월 인수한 고려아연의 사모사채도 콜옵션 시점인 내년 4월까지 보유할 것으로 전해지면서 선제적인 관리도 필요해졌다. 증권사 입장에서는 자기 북을 활용할 수 있는 한도가 제한적인 만큼 채권 인수·주관 시 쓰이는 자기자본에는 부담이 더 쌓일 수밖에 없기 때문이다.

업계 관계자는 "메리츠증권은 앞선 메리츠캐피탈에 대한 지원과 부동산 우발부채 축소, 대규모 사모채 인수 등 복합적인 이유로 적정성 관리에 들어간 것"이라며 "이번 신종자본증권 발행을 통해 추가적인 투자 여력을 확보하고 NCR을 제고하기 위한 것으로 보인다"고 말했다.

회사는 이번 영구채 발행 배경을 '영업용순자본 차감액 보전을 위한 자본확충'이라고 명시하고 신종증권 발행 한도도 늘렸다. 향후 자기자본 부담을 줄이고 투자 여력을 확보하는 등 영업용순자본비율(NCR)을 제고해 나가겠다는 전략이다.

◇3개월 만에 신종자본증권 2900억 추가 발행…올해만 6200억 자본확충

투자은행(IB) 업계에 따르면 메리츠증권은 지난 15일 2900억원 규모의 사모 신종자본증권을 발행했다. 만기는 30년으로 회계상 자본으로 분류되는 증권이다. 7년 뒤인 오는 2031년 콜옵션(조기상환권)행사가 예정돼 있다.

신종증권 신용등급은 A0, 이자율은 연 5.8%로 책정됐다. 발행 후 7년 경과 후에는 기준금리(10년 만기 국고채)에 가산금리(2.762%)와 스텝업 금리(연 2.0%)를 더해 이율 조정이 이뤄질 수 있다.

이번 신종자본증권은 수요예측을 거치지 않는 사모 방식으로 이뤄졌다. 인수단에는 총 8곳이 참여했다. 메리츠화재가 가장 많은 2000억원을 지원했으며 코리안리재보험(200억원), 건설공제회(200억원), 프리드라이프(150억원), 엔지니어링공제조합(150억원), DB손해보험(100억원), 모아저축은행(50억원), 삼정저축은행(50억원) 순으로 인수했다.

메리츠증권은 지난 3월(6회차)과 9월(7회차)에 이어 11월(8회차)까지 각각 1900억원, 1400억원, 2900억원의 영구채를 발행하면서 올해만 총 6200억원의 자본을 확충했다. 이밖에도 회사는 향후 영구채 추가 발행도 염두하는 것으로 보인다.

메리츠증권은 지난 8일 이사회를 통해 신종자본증권 발행한도를 기존 잔여한도인 1700억원에서 5000억원을 추가 설정하는 안을 통과시켰다. 이번 8회차(2900억원)를 발행한 이후 남은 영구채 한도는 약 3800억원이다.

메리츠증권 관계자는 "당장 구체적인 영구채 발행 계획은 없지만, 추가 발행 가능성에 따라 미리 한도를 열어놓은 것"이라고 설명했다.

◇NCR 1252%, 우발부채 96.7%…자본적정성 관리 필수

메리츠증권은 올해 메리츠캐피탈 출자, 부동산 PF 우발부채, 고려아연 사모채 인수 등 익스포저가 늘어나면서 자본적정성 관리가 시급해졌다. 이에 따라 신종자본증권 발행을 통해 NCR을 끌어올리기 위한 것으로 풀이된다.

메리츠증권의 NCR은 2년 연속 하락세를 보였다. NCR 수치는 지난 2022년 1684%를 기록한 이후 2023년 말 1589%, 올해 3분기 1252%까지 떨어졌다. 종투사 평균 NCR이 1500%대를 상회하는 것을 감안하면 회사는 종투사 평균 기준에도 한참 못 미치는 셈이다. 같은 기간 자본완충력을 나타내는 조정순자본비율도 2022년 195%에서 157%로 급감했다.

9월 말 기준 국내외 부동산을 중심으로 발생한 우발부채는 5조9000억원, 자기자본 대비 96.7%를 기록하고 있다. 같은기간 대출채권과 부동산펀드 등을 포함한 전체 부동산익스포저 규모도 여전히 자기자본 대비 120%를 상회하고 있다.

대출채권 및 사모사채 규모는 올해 3분기 3조5815억원으로, 이미 지난해 말(2조7032억원) 규모를 훌쩍 넘어섰다. 특히 고액 대출 등 여신성 위험 익스포저는 자기자본 대비 150%를 상회하고 있어 전반적인 위험 규모가 큰 수준이다.

아울러 메리츠증권은 지난 10월 인수한 고려아연의 사모사채도 콜옵션 시점인 내년 4월까지 보유할 것으로 전해지면서 선제적인 관리도 필요해졌다. 증권사 입장에서는 자기 북을 활용할 수 있는 한도가 제한적인 만큼 채권 인수·주관 시 쓰이는 자기자본에는 부담이 더 쌓일 수밖에 없기 때문이다.

업계 관계자는 "메리츠증권은 앞선 메리츠캐피탈에 대한 지원과 부동산 우발부채 축소, 대규모 사모채 인수 등 복합적인 이유로 적정성 관리에 들어간 것"이라며 "이번 신종자본증권 발행을 통해 추가적인 투자 여력을 확보하고 NCR을 제고하기 위한 것으로 보인다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >