CG인바이츠가 임상업무를 담당하는 일종의 임상시험수탁기관(CRO) 역할을 하는 조직을 매각하는 등 사업 재편에 나선다. 향후 CRO 사업은 작년 계열사로 합류한 인바이츠바이오코아가 전담한다.

◇넥시오랩 인수 13년만에 매각수순, CRO 주도권 인바이츠바이오코아

8일 업계에 따르면 CG인바이츠는 내부 부설연구소인 '넥시오랩(NexioLab)'을 매각하는 방안을 검토하고 있다. 매각 주관사 선정 등 구체적인 절차는 확인되지 않았지만 이사회 등 매각을 위한 내부 절차를 밟고 있다.

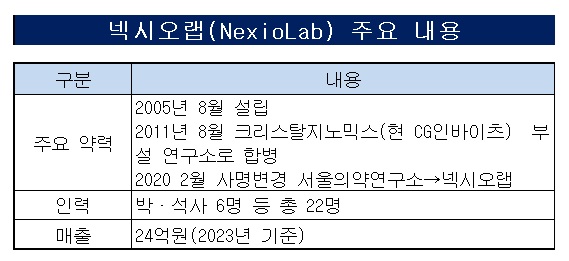

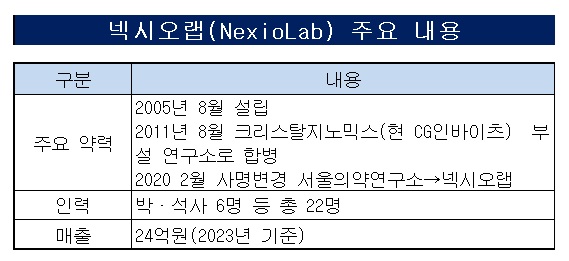

2005년 설립한 넥시오랩은 GLP와 GCLP, 의약품 등 식약처 인증 지정서를 보유한 CRO 기관이다. 별도의 법인이 아닌 내부 연구소격으로 조직을 구축하고 있다. 2011년 CG인바이츠의 전신인 크리스탈지노믹스에 편입된 이후 CRO 사업을 전담했다.

당시 조직명칭이던 서울의약연구소(SPL)를 2020년 현재의 넥시오랩으로 변경했다. 서울 금천구에 위치한 이 연구소는 6월 말 기준 박사급 1명과 석사급 5명 등 총 22명으로 구성돼 있다.

CG인바이츠가 넥시오랩을 매각하면 앞으로 CRO 사업은 계열사인 인바이츠바이오코아가 맡게된다. 인바이츠바이오코아는 2023년 11월 CG인바이츠와 인바이츠생태계의 합병에 따라 계열사로 편입된 기업이다.

2001년 5월 설립한 인바이츠바이오코아는 국내 최초 CRO 기업이다. 신약개발 전주기에 걸친 임상 및 분석 서비스를 포함해 생애주기별 유전체 검사, 체외진단제품 생산, 콜드체인 바이오 물류 사업을 영위하고 있다.

인바이츠바이오코아는 분석 CRO 업계에서 1위 입지를 유지하고 있다. 후기 임상을 모니터링하는 임상 CRO와 달리 분석 CRO는 임상 1상에서 시험에 수반되는 검체 분석 및 약동학 평가에 집중한다.

◇인바이츠바이오코아 경쟁력 확보 우선순위, 합병서 매각으로 선회

당초 CG인바이츠는 넥시오랩과 인바이츠바이오코아의 합병을 검토했다. 상대적으로 낮은 기술이 요구되는 사업은 넥시오랩이 담당하고 유전체진단과 분석 CRO 사업은 인바이츠바이오코아가 전담하는 형태로 업무분장을 할 계획이었다.

하지만 CRO 사업을 강화하고 규모가 큰 인바이츠바이오코아의 경쟁력을 높이는데 집중하기 위해 넥시오랩 매각을 추진하게 됐다. 사업영역이 일부 겹치는데다 두 조직의 규모가 격차가 커 합병 시너지를 내기 어렵다고 판단했다.

지난해 말 기준 CG인바이츠 내 CRO 매출은 24억원이다. 이 중 상당금액이 넥시오랩에서 창출된 것으로 보인다.

반면 같은기간 인바이츠바이오코아의 CRO 매출은 123억원이다. 유전체진단까지 포함하면 210억원에 달한다. 직원수 역시 인바이츠바이오코아가 171명으로 넥시오랩의 8배 수준이다.

◇현금 마련 급선무, 비주력 사업 정리 필요 판단

CG인바이츠의 재무적 리스크를 줄이는 데에도 넥시오랩 매각이 필요하다고 판단한 것으로 보인다. 6월 말 기준 CG인바이츠의 총차입금은 386억원이다. 1년 내 상환해야 하는 부채 규모는 40억원 수준이다.

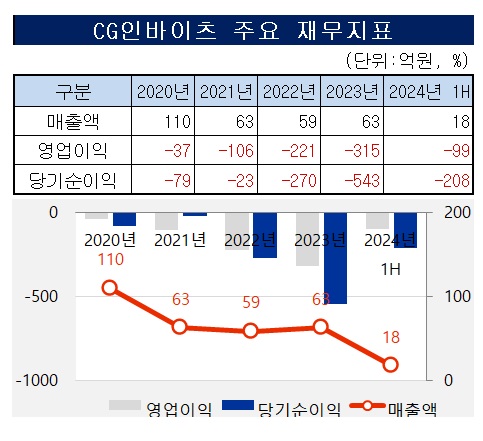

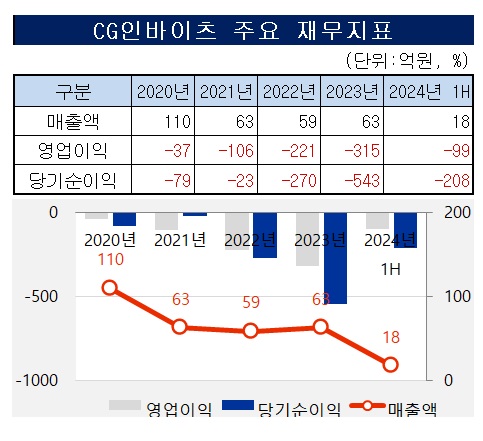

하지만 영업적자가 지속되고 있어 현금마련 창구가 필요했다. 2021년 50억원의 영업손실을 냈던 CG인바이츠는 2022년 240억원, 2023년 309억원으로 적자폭이 크게 늘었다. 2024년 상반기엔 136억원의 적자를 냈다.

지속된 영업적자로 보유현금은 빠르게 줄고 있다. 6월 말 기준 영업활동현금흐름은 125억원 순유출을 기록했다. 보유현금 역시 2021년 말 525억원에서 올해 6월 말 324억원으로 40%가량 축소했다. 매년 판관비로만 100억원 수준의 비용이 필요한 것을 감안하면 2년 내 현금 고갈이 불가피하다.

CG인바이츠 관계자는 "인바이츠바이오코아는 현재도 사업을 꾸준하게 수주하며 성장하고 있는 만큼 합병보다는 넥시오랩 매각이 효율적이라는 판단을 했다"고 말했다.

◇넥시오랩 인수 13년만에 매각수순, CRO 주도권 인바이츠바이오코아

8일 업계에 따르면 CG인바이츠는 내부 부설연구소인 '넥시오랩(NexioLab)'을 매각하는 방안을 검토하고 있다. 매각 주관사 선정 등 구체적인 절차는 확인되지 않았지만 이사회 등 매각을 위한 내부 절차를 밟고 있다.

2005년 설립한 넥시오랩은 GLP와 GCLP, 의약품 등 식약처 인증 지정서를 보유한 CRO 기관이다. 별도의 법인이 아닌 내부 연구소격으로 조직을 구축하고 있다. 2011년 CG인바이츠의 전신인 크리스탈지노믹스에 편입된 이후 CRO 사업을 전담했다.

당시 조직명칭이던 서울의약연구소(SPL)를 2020년 현재의 넥시오랩으로 변경했다. 서울 금천구에 위치한 이 연구소는 6월 말 기준 박사급 1명과 석사급 5명 등 총 22명으로 구성돼 있다.

CG인바이츠가 넥시오랩을 매각하면 앞으로 CRO 사업은 계열사인 인바이츠바이오코아가 맡게된다. 인바이츠바이오코아는 2023년 11월 CG인바이츠와 인바이츠생태계의 합병에 따라 계열사로 편입된 기업이다.

2001년 5월 설립한 인바이츠바이오코아는 국내 최초 CRO 기업이다. 신약개발 전주기에 걸친 임상 및 분석 서비스를 포함해 생애주기별 유전체 검사, 체외진단제품 생산, 콜드체인 바이오 물류 사업을 영위하고 있다.

인바이츠바이오코아는 분석 CRO 업계에서 1위 입지를 유지하고 있다. 후기 임상을 모니터링하는 임상 CRO와 달리 분석 CRO는 임상 1상에서 시험에 수반되는 검체 분석 및 약동학 평가에 집중한다.

◇인바이츠바이오코아 경쟁력 확보 우선순위, 합병서 매각으로 선회

당초 CG인바이츠는 넥시오랩과 인바이츠바이오코아의 합병을 검토했다. 상대적으로 낮은 기술이 요구되는 사업은 넥시오랩이 담당하고 유전체진단과 분석 CRO 사업은 인바이츠바이오코아가 전담하는 형태로 업무분장을 할 계획이었다.

하지만 CRO 사업을 강화하고 규모가 큰 인바이츠바이오코아의 경쟁력을 높이는데 집중하기 위해 넥시오랩 매각을 추진하게 됐다. 사업영역이 일부 겹치는데다 두 조직의 규모가 격차가 커 합병 시너지를 내기 어렵다고 판단했다.

지난해 말 기준 CG인바이츠 내 CRO 매출은 24억원이다. 이 중 상당금액이 넥시오랩에서 창출된 것으로 보인다.

반면 같은기간 인바이츠바이오코아의 CRO 매출은 123억원이다. 유전체진단까지 포함하면 210억원에 달한다. 직원수 역시 인바이츠바이오코아가 171명으로 넥시오랩의 8배 수준이다.

◇현금 마련 급선무, 비주력 사업 정리 필요 판단

CG인바이츠의 재무적 리스크를 줄이는 데에도 넥시오랩 매각이 필요하다고 판단한 것으로 보인다. 6월 말 기준 CG인바이츠의 총차입금은 386억원이다. 1년 내 상환해야 하는 부채 규모는 40억원 수준이다.

하지만 영업적자가 지속되고 있어 현금마련 창구가 필요했다. 2021년 50억원의 영업손실을 냈던 CG인바이츠는 2022년 240억원, 2023년 309억원으로 적자폭이 크게 늘었다. 2024년 상반기엔 136억원의 적자를 냈다.

지속된 영업적자로 보유현금은 빠르게 줄고 있다. 6월 말 기준 영업활동현금흐름은 125억원 순유출을 기록했다. 보유현금 역시 2021년 말 525억원에서 올해 6월 말 324억원으로 40%가량 축소했다. 매년 판관비로만 100억원 수준의 비용이 필요한 것을 감안하면 2년 내 현금 고갈이 불가피하다.

CG인바이츠 관계자는 "인바이츠바이오코아는 현재도 사업을 꾸준하게 수주하며 성장하고 있는 만큼 합병보다는 넥시오랩 매각이 효율적이라는 판단을 했다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >