한화솔루션, 美 솔라 허브의 그림자 '재무 성장통'

처음 겪는 화학·태양광 실적 동반 부진, 작년 이후 FCF '-3조'…차입 대폭 증가

편집자주

'대박'이 났다고 하다가도 어느 순간 보면 적자에 몸부림치는 널뛰기 산업, 태양광이다. 신재생에너지의 시대가 찾아오면서 관련 산업 역시 빠르게 성장했지만 밸류체인에 속한 기업의 흥함과는 무관한 일이었다. 시장을 점령한 중국의 개입과 중국을 제어하는 미국·유럽 등 메인 시장의 동향에 국내 태양광 기업들은 밀물과 썰물을 경험하고 있다. 폴리실리콘·잉곳·웨이퍼·셀·모듈 등 각 밸류체인에 속한 기업들의 사정도 모두 다르다. 2020년 전후로 '고사'를 경험한 국내 태양광 업계에 꿋꿋이 생존 중인 기업들의 재무 현주소를 THE CFO가 분석했다.

한화솔루션이 미국내 태양광 밸류체인의 정수인 '솔라 허브' 건설 과정에서 재무 부담이 심화하고 있다. 태양광 셀·모듈 시장의 공급 과잉 현상이 겹쳐 막대한 자금이 투입되는 도중에 영업활동 현금흐름 창출은 어려움을 겪고 있다. 안전판 역할을 해줬던 기초소재 사업 역시 부진하다.

17일 금융감독원 전자공시시스템에 따르면 한화솔루션의 올해 1분기 영업손실은 2166억원이다. 영업손실액은 미국 인플레이션 감축법(Inflation Reduction Act, IRA) 시행으로 받은 보조금 966억원이 포함된 값으로 이 효과를 지우면 영업손실은 3000억원 이상으로 늘어난다.

한화솔루션의 매출을 구성하는 사업 부문은 △기초소재와 △신재생에너지다. 자동차 부품과 태양광 소재 등을 생산하는 가공소재 부문도 있지만 매출 규모가 두 사업 부문에 비해서는 크지 않다.

기초소재 부문은 저밀도폴리에틸렌(LDPE), 가성소다, PVC 등 전통적인 케미컬 사업이다. 신재생에너지가 한화솔루션 큐셀 부문과 해외 태양광 제조사들의 지주사인 Hanwha Q CELLS 등이 영위하는 태양광 사업이다.

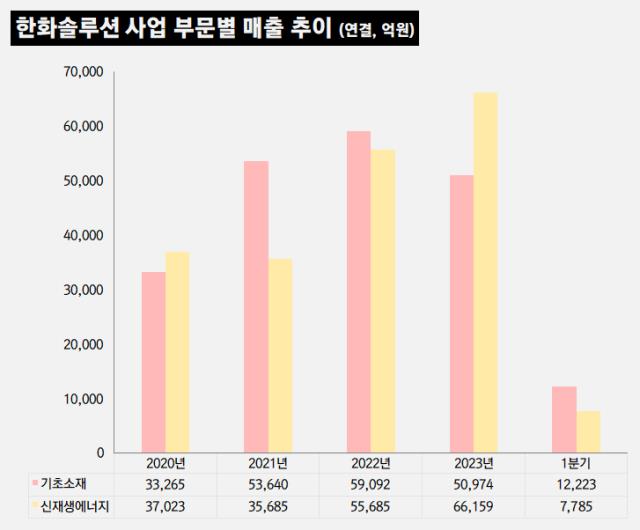

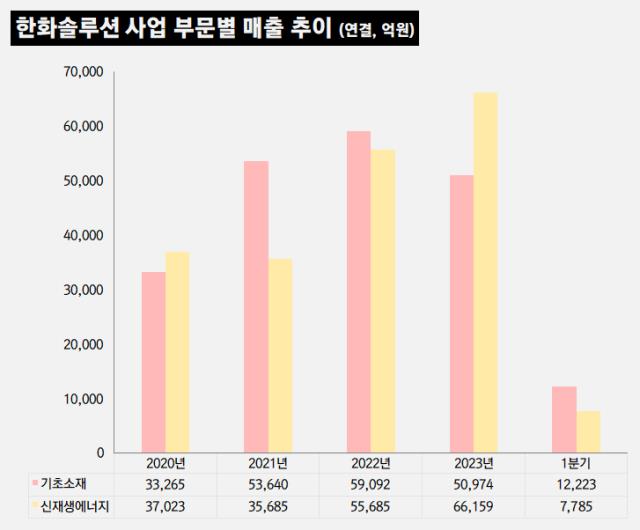

두 사업 부문은 매년 각 사업별 글로벌 시황에 따라 한화솔루션 내 매출 1·2위를 다투고 있다. 2022년에는 기초소재 사업 매출이 5조9092억원으로 신재생에너지 사업(5조5685억원)보다 많았다. 작년에는 신재생에너지 사업이 6조6159억원의 매출을 기록해 5조974억원의 매출을 기록한 기초소재 사업을 앞섰다. 올해 1분기에는 다시 상황이 재역전됐다. 기초소재 사업과 신재생에너지 사업의 올해 1분기 매출은 각각 1조2223억원, 7785억원이다.

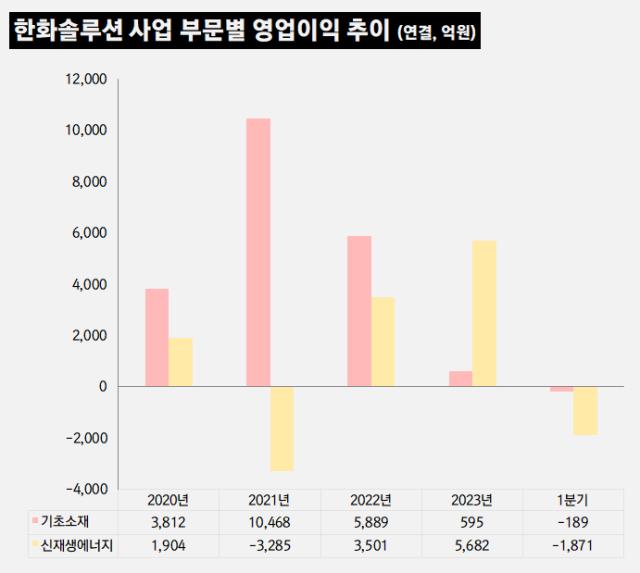

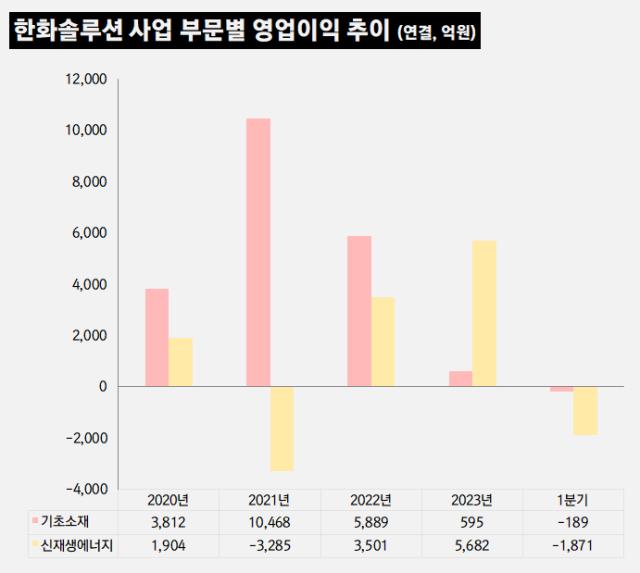

영업이익 역시 두 사업 부문이 한화솔루션 전사 영업이익을 좌우한다. 지금까지 두 사업 부문은 한 쪽이 부진하면 다른 한 쪽이 수익성 방어막 역할을 해줬다. 예를 들어 2021년 태양광 사업이 3285억원의 적자를 냈을 때 기초소재 사업이 1조468억원의 이익을 내며 전사 수익성을 방어했다. 반대로 작년의 경우 기초소재 사업이 부진했으나 태양광 사업이 5682억원의 영업이익을 내며 전사 수익성 하락을 막았다.

문제는 올해다. 두 사업 부문이 모두 내리막세다. 올해 1분기 기초소재와 신재생에너지 사업 부문의 영업손익은 각각 -189억원, -1871억원이다. 특히 1000억원에 가까운 보조금을 영업이익으로 인식하고도 대규모 손실을 낸 태양광 사업의 부진이 뼈아프다. 석유화학과 태양광 모두 초과 공급 상황이 겹치면서 제 힘을 못내고 있는 상황이다.

이 와중에 작년 한화솔루션은 북미 지역에 3조2000억원을 들여 태양광 통합 밸류체인을 완성하겠다는 포부를 밝히고 실제 투자에 들어갔다. 미국 조지아주에 원재료인 폴리실리콘을 제외한 '잉곳-웨이퍼-셀-모듈-발전' 사업을 종합적으로 영위하는 생산 라인을 구축하겠다는 것이었다.

구체적으로 각각 연 3.3기가와트시(GW) 규모의 잉곳·웨이퍼·셀·모듈을 생산하는 공장을 신설하고, 기존 1.7GW 생산 능력을 보유했던 모듈 공장은 증설을 통해 총 연 생산 능력을 8.4GW로 늘린다는 내용이다.

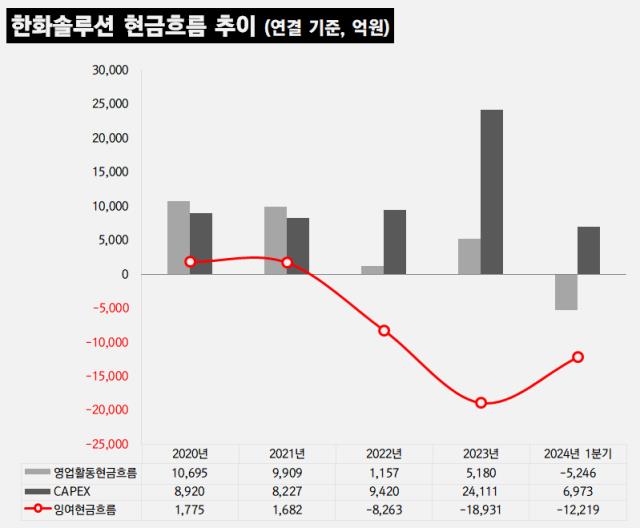

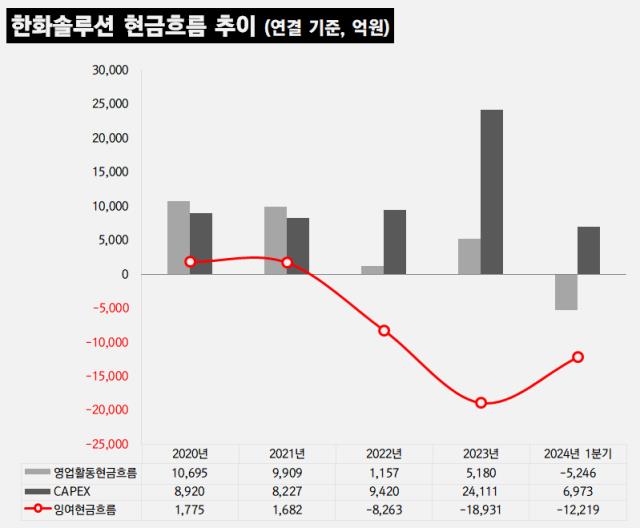

실적 부진 중에 시행되는 대규모 투자라 재무적 부담이 상당하다. 작년 한화솔루션의 잉여현금흐름(FCF)은 연결 기준 -1조8931억원이었다. 올해는 1분기에만 FCF로 -1조2219억원을 기록 중이다. 자본적지출이 작년 2조4111억원에 이어 올해 1분기 6973억원을 기록하는 등 솔라 허브 건설에 대대적인 자금이 투입되고 있다.

특히 올해 1분기는 영업활동현금흐름마저 -5246억원을 기록하며 재무적 부담이 커지고 있다. 실적 부진과 투자 확대 탓에 한화솔루션은 2020년 사업연도를 제외하면 배당도 집행하지 못하다가 올해 517억원의 배당금을 풀었다.

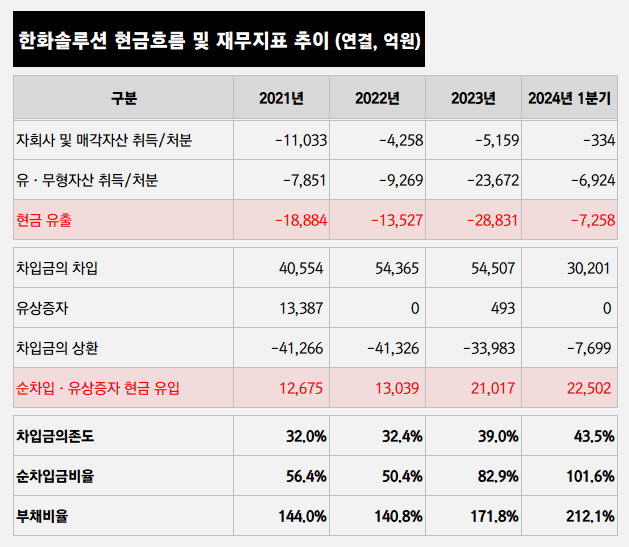

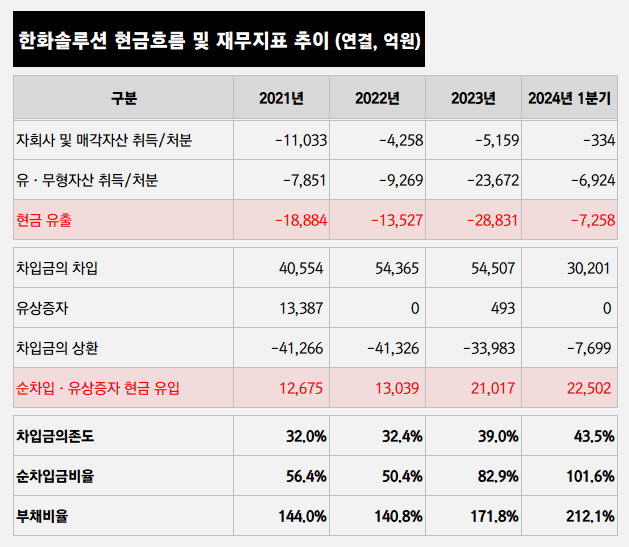

구멍난 현금은 차입을 통해 메꾸고 있다. 한화솔루션은 2022년부터 매년 순차입금이 1조원 이상 늘어나고 있다. 증가세는 최근 들어 더욱 가파르다. 순차입 증가분은 2022년 1조3039억원에 이어 작년 2조524억원, 올해 1분기에는 2조2502억원이다.

부채비율 등 차입금 관련 지표도 빠르게 상승 중이다. 올해 1분기 말 기준 한화솔루션의 차입금의존도는 43.5%로 2022년 말 32.4%대비 11.1%포인트, 작년 말 39% 대비 4.5%포인트 상승했다. 순차입금비율은 1분기 말 101.6%로 2022년 50.4% 대비 51.2%포인트, 작년 말 대비 18.7%포인트 높아졌다.

업계는 미국내 태양광 사업의 수익성 회복에는 시간이 걸릴 것으로 내다보고 있다. 하이투자증권은 최근 보고서를 통해 "2024년 6월 말 기준 미국내 모듈 재고는 약 41GW에 달할 것으로 추정된다"라면서 "이는 2024년 연간 수요에 달하는 규모인 만큼 재고 소진 및 가격 반등까지는 시간 소요가 불가피하겠고 그 시기는 대략 3분기 말에서 4분기 초 정도로 예상된다"고 밝혔다.

17일 금융감독원 전자공시시스템에 따르면 한화솔루션의 올해 1분기 영업손실은 2166억원이다. 영업손실액은 미국 인플레이션 감축법(Inflation Reduction Act, IRA) 시행으로 받은 보조금 966억원이 포함된 값으로 이 효과를 지우면 영업손실은 3000억원 이상으로 늘어난다.

한화솔루션의 매출을 구성하는 사업 부문은 △기초소재와 △신재생에너지다. 자동차 부품과 태양광 소재 등을 생산하는 가공소재 부문도 있지만 매출 규모가 두 사업 부문에 비해서는 크지 않다.

기초소재 부문은 저밀도폴리에틸렌(LDPE), 가성소다, PVC 등 전통적인 케미컬 사업이다. 신재생에너지가 한화솔루션 큐셀 부문과 해외 태양광 제조사들의 지주사인 Hanwha Q CELLS 등이 영위하는 태양광 사업이다.

두 사업 부문은 매년 각 사업별 글로벌 시황에 따라 한화솔루션 내 매출 1·2위를 다투고 있다. 2022년에는 기초소재 사업 매출이 5조9092억원으로 신재생에너지 사업(5조5685억원)보다 많았다. 작년에는 신재생에너지 사업이 6조6159억원의 매출을 기록해 5조974억원의 매출을 기록한 기초소재 사업을 앞섰다. 올해 1분기에는 다시 상황이 재역전됐다. 기초소재 사업과 신재생에너지 사업의 올해 1분기 매출은 각각 1조2223억원, 7785억원이다.

영업이익 역시 두 사업 부문이 한화솔루션 전사 영업이익을 좌우한다. 지금까지 두 사업 부문은 한 쪽이 부진하면 다른 한 쪽이 수익성 방어막 역할을 해줬다. 예를 들어 2021년 태양광 사업이 3285억원의 적자를 냈을 때 기초소재 사업이 1조468억원의 이익을 내며 전사 수익성을 방어했다. 반대로 작년의 경우 기초소재 사업이 부진했으나 태양광 사업이 5682억원의 영업이익을 내며 전사 수익성 하락을 막았다.

문제는 올해다. 두 사업 부문이 모두 내리막세다. 올해 1분기 기초소재와 신재생에너지 사업 부문의 영업손익은 각각 -189억원, -1871억원이다. 특히 1000억원에 가까운 보조금을 영업이익으로 인식하고도 대규모 손실을 낸 태양광 사업의 부진이 뼈아프다. 석유화학과 태양광 모두 초과 공급 상황이 겹치면서 제 힘을 못내고 있는 상황이다.

이 와중에 작년 한화솔루션은 북미 지역에 3조2000억원을 들여 태양광 통합 밸류체인을 완성하겠다는 포부를 밝히고 실제 투자에 들어갔다. 미국 조지아주에 원재료인 폴리실리콘을 제외한 '잉곳-웨이퍼-셀-모듈-발전' 사업을 종합적으로 영위하는 생산 라인을 구축하겠다는 것이었다.

구체적으로 각각 연 3.3기가와트시(GW) 규모의 잉곳·웨이퍼·셀·모듈을 생산하는 공장을 신설하고, 기존 1.7GW 생산 능력을 보유했던 모듈 공장은 증설을 통해 총 연 생산 능력을 8.4GW로 늘린다는 내용이다.

실적 부진 중에 시행되는 대규모 투자라 재무적 부담이 상당하다. 작년 한화솔루션의 잉여현금흐름(FCF)은 연결 기준 -1조8931억원이었다. 올해는 1분기에만 FCF로 -1조2219억원을 기록 중이다. 자본적지출이 작년 2조4111억원에 이어 올해 1분기 6973억원을 기록하는 등 솔라 허브 건설에 대대적인 자금이 투입되고 있다.

특히 올해 1분기는 영업활동현금흐름마저 -5246억원을 기록하며 재무적 부담이 커지고 있다. 실적 부진과 투자 확대 탓에 한화솔루션은 2020년 사업연도를 제외하면 배당도 집행하지 못하다가 올해 517억원의 배당금을 풀었다.

구멍난 현금은 차입을 통해 메꾸고 있다. 한화솔루션은 2022년부터 매년 순차입금이 1조원 이상 늘어나고 있다. 증가세는 최근 들어 더욱 가파르다. 순차입 증가분은 2022년 1조3039억원에 이어 작년 2조524억원, 올해 1분기에는 2조2502억원이다.

부채비율 등 차입금 관련 지표도 빠르게 상승 중이다. 올해 1분기 말 기준 한화솔루션의 차입금의존도는 43.5%로 2022년 말 32.4%대비 11.1%포인트, 작년 말 39% 대비 4.5%포인트 상승했다. 순차입금비율은 1분기 말 101.6%로 2022년 50.4% 대비 51.2%포인트, 작년 말 대비 18.7%포인트 높아졌다.

업계는 미국내 태양광 사업의 수익성 회복에는 시간이 걸릴 것으로 내다보고 있다. 하이투자증권은 최근 보고서를 통해 "2024년 6월 말 기준 미국내 모듈 재고는 약 41GW에 달할 것으로 추정된다"라면서 "이는 2024년 연간 수요에 달하는 규모인 만큼 재고 소진 및 가격 반등까지는 시간 소요가 불가피하겠고 그 시기는 대략 3분기 말에서 4분기 초 정도로 예상된다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >