지출 많은 롯데알미늄, 적자에 운전자본 관리 '총력'

양극박 사업 본격화로 CAPEX 규모 급증, 지난해 영업손실 426억

편집자주

비상장사는 공개하는 재무정보가 제한적임에도 필요로 하는 곳은 있다. 고객사나 협력사, 금융기관 등 이해관계자들이 거래를 위한 참고지표로 삼는다. 숨은 원석을 찾아 투자하려는 기관투자가에겐 필수적이다. THE CFO가 주요 비상장사의 재무현황을 조명한다.

롯데알미늄은 이차전지 사업에 야심 차게 뛰어든 롯데그룹의 기대주 중 하나다. 알루미늄을 얇게 가공해 만드는 양극박은 이차전지 양극재의 집전체 역할을 한다. 알미늄 사업을 맡아온 계열사 롯데알미늄은 2019년 양극박 사업에 진출한 뒤 사업 확장을 위한 투자에 매진하고 있다. 이를 위해 양극박 등 사업을 지난달부로 별도법인 '롯데인프라셀'로 물적분할시키기도 했다.

양극박 사업에 대한 투자를 시작하며 롯데알미늄의 자본적지출(CAPEX) 규모가 크게 확대됐다. 롯데알미늄에서 발생하는 수익으로 이를 모두 충당하기는 어려운 수준이다. 그간 사업활동을 통해 재무체력을 쌓아둔 덕분에 투자활동이 가능했다. 지난해 발생한 적자가 재무적인 부담으로 이어질 수 있었지만 운전자본투자를 적극적으로 조정해 현금흐름을 만들어냈다.

◇양극박 사업 확장, OCF 역전한 CAPEX

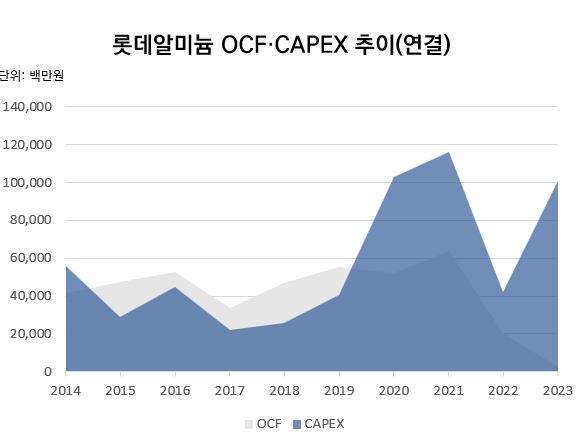

롯데알미늄의 총영업활동현금흐름(OCF)은 일정한 규모를 유지해 왔다. 지난 10년간의 평균 OCF는 417억원이다. 매년 OCF 규모에 변동이 없었던 것은 아니지만 400억원대, 500억원대의 OCF를 꾸준히 창출했다.

이차전지 사업에 대한 투자가 본격화되기 전까지는 대체로 OCF보다 낮은 규모의 CAPEX가 집행됐다. 지난 10년간의 흐름을 살펴보면 2014년을 제외, 2015~2019년 OCF보다 CAPEX가 적었다. 두 항목간의 차이는 최대 200억원까지 발생했다. 여기에 롯데알미늄은 배당을 일절 실시하지 않는 기업이다.

굵직한 지출에 대한 부담이 크지 않다 보니 자본이 크게 쌓이지는 않았지만 견조한 재무구조를 유지할 수 있었다. 총차입금 규모도 3500억~4000억원 사이로 움직였고 부채비율도 80%대에서 움직였다. 이같은 구조에 변화가 생긴 것은 헝가리 거점 설립이 시작된 이듬해인 2020년이다.

롯데알미늄은 2019년부터 헝가리 양극박 공장 설립을 본격화했다. 이에 따라 2018년 259억원이었던 CAPEX는 2019년 404억원, 2020년 1030억원으로 늘었다. 이후 미국 양극재 공장 설립 등의 투자결정이 내려지며 CAPEX 규모가 커졌다. 양극박 사업 투자가 본격화된 2019년부터 지난해까지의 평균 CAPEX는 805억원으로 나타났다. 이전 5개년(2014~2018년) 평균 CAPEX인 355억원보다 규모가 127% 확대됐다.

늘어난 자금소요는 재무지표에도 영향을 끼쳤다. 자산을 처분하고, 계열사인 롯데케미칼과 투자 부담을 나누는 등 투자재원 마련을 위한 노력이 있기는 했다. 그럼에도 투자비의 상당한 부분은 차입에 의존할 수밖에 없었다. 4000억원 아래로 관리돼온 총차입금은 2020년부터 그 이상이 됐다. △2020년 4080억원 △2021년 4177억원 △2022년 5548억원 △2023년 7161억원으로 확대됐다.

2018년까지 80%대를 유지해 온 롯데알미늄의 부채비율은 지난해 122.1%까지 오른 것으로 나타났다. 같은 시점 차입금의존도는 38.8%로 양극박 사업 투자를 시작하기 전인 2018년보다 16.9%포인트(p) 높아졌다.

◇적자에 운전자본투자 관리, 수익성 제고 '난항' 예상

그간 꾸준한 이익을 내온 롯데알미늄은 지난해 적자를 기록했다. 알루미늄 가격이 하락한 데다가 중국산 원재료 사용제품에 대한 미국의 관세 이슈가 부각되기 시작하며 수출이 부진해졌다. 여기에 더해 헝가리 공장 가동에 따른 수율 문제 역시 수익성에 악영향을 미친 것으로 나타났다.

지난해 롯데알미늄은 426억원의 영업손실을 냈다. OCF 역시 24억원으로 규모가 크게 줄었다. 롯데알미늄은 운전자본투자를 조정해 현금흐름을 만들어냈다. 매출채권을 회수하고 매입채무를 늘렸다. 이같은 과정을 통해 운전자본투자 부담을 줄일 수 있었다. 운전자본투자금이 마이너스(-) 72억원으로 관리된 덕분에 순영업활동현금흐름(NCF)으로 96억원의 유입이 일어났다. 이같은 노력은 재무부담을 최대한 덜어내기 위한 조치로 보인다.

앞으로도 롯데알미늄의 CAPEX는 OCF를 상회하는 수준일 가능성이 크다. 헝가리 공장에 대한 추가 투자가 2026년까지 진행된다. 미국 양극박 설립도 올해까지 이어진다. 미국과 헝가리에 신증설 중인 공장이 정상적으로 가동되기 전까지는 지출이 더 많은 구조가 유지될 전망이다.

물론 사업이 본격적으로 시작된다고 해도 수익성 제고가 빠르게 일어난다는 보장은 없다. 거점 지역 중 하나인 미국 사업을 위해서는 가격이 저렴한 중국산 알루미늄을 활용하지 못할 것으로 예상된다. 원재료 비용 확대로 이어질 가능성이 크다. 현재 일시적으로 위축된 전기차 시장의 수요가 언제 살아날지도 미지수다.

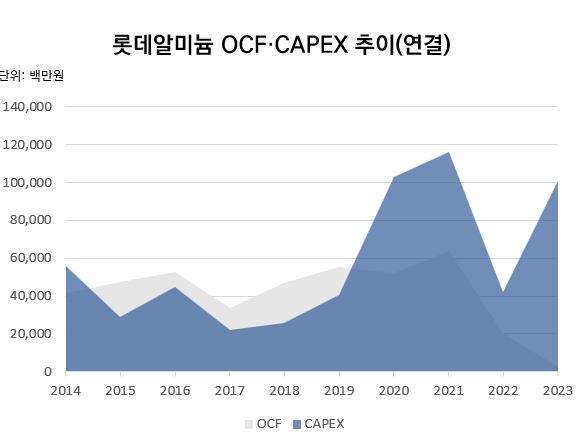

양극박 사업에 대한 투자를 시작하며 롯데알미늄의 자본적지출(CAPEX) 규모가 크게 확대됐다. 롯데알미늄에서 발생하는 수익으로 이를 모두 충당하기는 어려운 수준이다. 그간 사업활동을 통해 재무체력을 쌓아둔 덕분에 투자활동이 가능했다. 지난해 발생한 적자가 재무적인 부담으로 이어질 수 있었지만 운전자본투자를 적극적으로 조정해 현금흐름을 만들어냈다.

◇양극박 사업 확장, OCF 역전한 CAPEX

롯데알미늄의 총영업활동현금흐름(OCF)은 일정한 규모를 유지해 왔다. 지난 10년간의 평균 OCF는 417억원이다. 매년 OCF 규모에 변동이 없었던 것은 아니지만 400억원대, 500억원대의 OCF를 꾸준히 창출했다.

이차전지 사업에 대한 투자가 본격화되기 전까지는 대체로 OCF보다 낮은 규모의 CAPEX가 집행됐다. 지난 10년간의 흐름을 살펴보면 2014년을 제외, 2015~2019년 OCF보다 CAPEX가 적었다. 두 항목간의 차이는 최대 200억원까지 발생했다. 여기에 롯데알미늄은 배당을 일절 실시하지 않는 기업이다.

굵직한 지출에 대한 부담이 크지 않다 보니 자본이 크게 쌓이지는 않았지만 견조한 재무구조를 유지할 수 있었다. 총차입금 규모도 3500억~4000억원 사이로 움직였고 부채비율도 80%대에서 움직였다. 이같은 구조에 변화가 생긴 것은 헝가리 거점 설립이 시작된 이듬해인 2020년이다.

롯데알미늄은 2019년부터 헝가리 양극박 공장 설립을 본격화했다. 이에 따라 2018년 259억원이었던 CAPEX는 2019년 404억원, 2020년 1030억원으로 늘었다. 이후 미국 양극재 공장 설립 등의 투자결정이 내려지며 CAPEX 규모가 커졌다. 양극박 사업 투자가 본격화된 2019년부터 지난해까지의 평균 CAPEX는 805억원으로 나타났다. 이전 5개년(2014~2018년) 평균 CAPEX인 355억원보다 규모가 127% 확대됐다.

늘어난 자금소요는 재무지표에도 영향을 끼쳤다. 자산을 처분하고, 계열사인 롯데케미칼과 투자 부담을 나누는 등 투자재원 마련을 위한 노력이 있기는 했다. 그럼에도 투자비의 상당한 부분은 차입에 의존할 수밖에 없었다. 4000억원 아래로 관리돼온 총차입금은 2020년부터 그 이상이 됐다. △2020년 4080억원 △2021년 4177억원 △2022년 5548억원 △2023년 7161억원으로 확대됐다.

2018년까지 80%대를 유지해 온 롯데알미늄의 부채비율은 지난해 122.1%까지 오른 것으로 나타났다. 같은 시점 차입금의존도는 38.8%로 양극박 사업 투자를 시작하기 전인 2018년보다 16.9%포인트(p) 높아졌다.

◇적자에 운전자본투자 관리, 수익성 제고 '난항' 예상

그간 꾸준한 이익을 내온 롯데알미늄은 지난해 적자를 기록했다. 알루미늄 가격이 하락한 데다가 중국산 원재료 사용제품에 대한 미국의 관세 이슈가 부각되기 시작하며 수출이 부진해졌다. 여기에 더해 헝가리 공장 가동에 따른 수율 문제 역시 수익성에 악영향을 미친 것으로 나타났다.

지난해 롯데알미늄은 426억원의 영업손실을 냈다. OCF 역시 24억원으로 규모가 크게 줄었다. 롯데알미늄은 운전자본투자를 조정해 현금흐름을 만들어냈다. 매출채권을 회수하고 매입채무를 늘렸다. 이같은 과정을 통해 운전자본투자 부담을 줄일 수 있었다. 운전자본투자금이 마이너스(-) 72억원으로 관리된 덕분에 순영업활동현금흐름(NCF)으로 96억원의 유입이 일어났다. 이같은 노력은 재무부담을 최대한 덜어내기 위한 조치로 보인다.

앞으로도 롯데알미늄의 CAPEX는 OCF를 상회하는 수준일 가능성이 크다. 헝가리 공장에 대한 추가 투자가 2026년까지 진행된다. 미국 양극박 설립도 올해까지 이어진다. 미국과 헝가리에 신증설 중인 공장이 정상적으로 가동되기 전까지는 지출이 더 많은 구조가 유지될 전망이다.

물론 사업이 본격적으로 시작된다고 해도 수익성 제고가 빠르게 일어난다는 보장은 없다. 거점 지역 중 하나인 미국 사업을 위해서는 가격이 저렴한 중국산 알루미늄을 활용하지 못할 것으로 예상된다. 원재료 비용 확대로 이어질 가능성이 크다. 현재 일시적으로 위축된 전기차 시장의 수요가 언제 살아날지도 미지수다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >