SGI서울보증, 상품 특수성에 회계 변경 타격 '최소화'

장기보험 없는 종합보증 전문사…킥스비율 400% 유지

편집자주

보험업은 호황기를 맞은 것일까. 최근 저PBR주에 대한 재평가 논의가 활발해지면서 보험사 주가가 신고가를 갈아치우고 있다. 보험사 자본과 순이익 극대화로 주가도 힘을 받고 있다. 그러나 실질 자본이 늘고 수익이 불어난 것은 아니라는 지적이 나온다. IFRS17 도입에 따른 K-ICS 비율 개선 결과라는 평가다. 오히려 미래 이익은 당겨 쓰고 리스크는 이연하는 것이란 해석도 나온다. 킥스비율 개선과 맞물린 각 보험사별 자본 이슈를 점검해 본다.

SGI서울보증보험은 보증보험사라는 특수성 덕분에 IFRS17 및 K-ICS 도입으로 인한 타격에서 비켜갔다. 지급여력비율은 400%대를 웃돌며 RBC제도 하에서의 높은 수준을 유지하고 있다. 일반 손보사와 달리 장기보험이 없어 가용자본 및 요구자본이 변동폭이 적었다.

자본 규모도 소폭 감소에 그쳤다. 금융자산 대부분을 시가평가해온 덕에 관련 타격이 덜었다. 비중을 늘려온 만기보유금융자산도 공정가치 측정 대상이 아닌 원가 측정 대상으로 분류해 평가손실 인식 부담을 덜었다.

◇킥스 비율 400%…장기보험·금리 위험액 인식 無

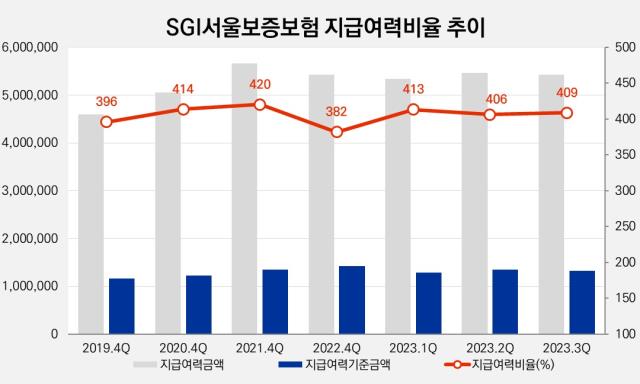

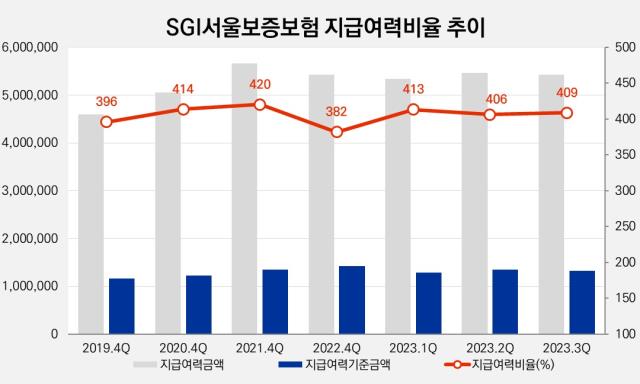

서울보증보험은 IFRS17 도입으로 인한 변동이 일반 손보사에 비해 적었다. 서울보증보험의 킥스 비율은 지난해 3분기 기준 409%로 선택적 경과조치를 적용하지 않았음에도 보험사 최상위 수준이다. RBC제도 하에서 400% 내외를 맴돌던 지급여력비율과도 차이가 크지 않다.

보증보험사라는 특수성 때문에 회계정책의 영향을 덜 받는 모습이다. 일반 손보사들은 보유한 장기보험 비중에 따라 회계정책 변경에 따른 자본과 부채의 변동폭이 커졌다. 그러나 서울보증보험은 종합보증 전문 회사로 일반 손보사와 상품군이 다르다. 서울보증보험이 보유한 보증보험 상품은 1~2년 만기의 단기 상품으로 장기보험을 취급하지 않고 있지 않다.

장기보험을 취급하지 않아 가용자본에도 변화가 없었다. 2023년 3분기 기준 가용자본은 5조4317억원으로 2022년말 5조4286억원과 거의 동일한 규모다. 일반 손보사들이 장기보험계약에 따른 CSM을 인식하며 가용자본이 크게 부풀어오르는 것과는 다른 모습이다.

요구자본 또한 1조4215억원에서 1조3288억원으로 소폭 감소에 그쳤다. 세부적인 구성을 보면 일반손해보험위험액(1조1639억원), 시장위험액(8789억원), 신용위험액(1616억원), 운영위험액(593억원)으로 구성되어 있다. 손보사의 요구자본 비중을 가장 많이 차지하는 생명장기손해보험위험액은 0원이다. 또한 보증보험사의 경우 부리개념이 없어 금리 위험액도 인식하지 않았다.

◇4% 그친 자본 감소

세부적으로 살펴보면 IFRS17 도입으로 자본이 일부 감소했다. 2022년 기초 자본총계는 5조4858억원이었지만 회계정책 변경으로 2194억원 만큼의 자본이 줄었다. 기타포괄손익누계액이 386억원, 이익잉여금에서 1808억원의 손실을 인식했다. 자본총계의 4% 수준으로 감소폭이 미미한 수준이다.

서울보증보험은 보유한 대부분의 금융자산을 매도가능금융자산 분류해 온 탓에 시가평가 전환으로 인한 타격이 적었다. 2022년말 기준 해당 자산 규모는 6조9213억원으로 전체 자산의 74% 비중을 차지한다.

한편 만기보유금융자산은 5.23%로 4883억원 규모다. 2020년까지 만기보유금융자산은 전체 자산의 0.77%에 불과했지만 2021년 3.37%, 2022년 5.23%로 점차 비중이 늘었다. 금액은 696억원에서 4883억원으로 7배 가량 늘어났다.

그러나 만기보유금융자산을 상각후원가측정금융자산(AC)으로 분류하며 시가평가로 인한 손실 부담을 피했다. AC는 기타포괄손익-공정가치 측정 금융자산(FVOCI), 당기손익-공정가치 측정 금융자산(FVPL)과 달리 공정가치로 평가되지 않아 금리 등에 따른 평가손익이 발생하지 않는다. 대신 이자손익만 인식한다.

자본 규모도 소폭 감소에 그쳤다. 금융자산 대부분을 시가평가해온 덕에 관련 타격이 덜었다. 비중을 늘려온 만기보유금융자산도 공정가치 측정 대상이 아닌 원가 측정 대상으로 분류해 평가손실 인식 부담을 덜었다.

◇킥스 비율 400%…장기보험·금리 위험액 인식 無

서울보증보험은 IFRS17 도입으로 인한 변동이 일반 손보사에 비해 적었다. 서울보증보험의 킥스 비율은 지난해 3분기 기준 409%로 선택적 경과조치를 적용하지 않았음에도 보험사 최상위 수준이다. RBC제도 하에서 400% 내외를 맴돌던 지급여력비율과도 차이가 크지 않다.

보증보험사라는 특수성 때문에 회계정책의 영향을 덜 받는 모습이다. 일반 손보사들은 보유한 장기보험 비중에 따라 회계정책 변경에 따른 자본과 부채의 변동폭이 커졌다. 그러나 서울보증보험은 종합보증 전문 회사로 일반 손보사와 상품군이 다르다. 서울보증보험이 보유한 보증보험 상품은 1~2년 만기의 단기 상품으로 장기보험을 취급하지 않고 있지 않다.

장기보험을 취급하지 않아 가용자본에도 변화가 없었다. 2023년 3분기 기준 가용자본은 5조4317억원으로 2022년말 5조4286억원과 거의 동일한 규모다. 일반 손보사들이 장기보험계약에 따른 CSM을 인식하며 가용자본이 크게 부풀어오르는 것과는 다른 모습이다.

요구자본 또한 1조4215억원에서 1조3288억원으로 소폭 감소에 그쳤다. 세부적인 구성을 보면 일반손해보험위험액(1조1639억원), 시장위험액(8789억원), 신용위험액(1616억원), 운영위험액(593억원)으로 구성되어 있다. 손보사의 요구자본 비중을 가장 많이 차지하는 생명장기손해보험위험액은 0원이다. 또한 보증보험사의 경우 부리개념이 없어 금리 위험액도 인식하지 않았다.

◇4% 그친 자본 감소

세부적으로 살펴보면 IFRS17 도입으로 자본이 일부 감소했다. 2022년 기초 자본총계는 5조4858억원이었지만 회계정책 변경으로 2194억원 만큼의 자본이 줄었다. 기타포괄손익누계액이 386억원, 이익잉여금에서 1808억원의 손실을 인식했다. 자본총계의 4% 수준으로 감소폭이 미미한 수준이다.

서울보증보험은 보유한 대부분의 금융자산을 매도가능금융자산 분류해 온 탓에 시가평가 전환으로 인한 타격이 적었다. 2022년말 기준 해당 자산 규모는 6조9213억원으로 전체 자산의 74% 비중을 차지한다.

한편 만기보유금융자산은 5.23%로 4883억원 규모다. 2020년까지 만기보유금융자산은 전체 자산의 0.77%에 불과했지만 2021년 3.37%, 2022년 5.23%로 점차 비중이 늘었다. 금액은 696억원에서 4883억원으로 7배 가량 늘어났다.

그러나 만기보유금융자산을 상각후원가측정금융자산(AC)으로 분류하며 시가평가로 인한 손실 부담을 피했다. AC는 기타포괄손익-공정가치 측정 금융자산(FVOCI), 당기손익-공정가치 측정 금융자산(FVPL)과 달리 공정가치로 평가되지 않아 금리 등에 따른 평가손익이 발생하지 않는다. 대신 이자손익만 인식한다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >