롯데하이마트, 뒤바뀐 위상...'개척자→ 아픈 손가락'

①매출 규모 3조...10년 전 회귀, 대주주 롯데쇼핑 '영업권 64%' 증발

편집자주

인수합병(M&A), 기업공개(IPO) 등 '빅딜(Big Deal)'은 기업의 운명을 가른다. 단 한 건의 재무적 이벤트라도 규모가 크다면 그 영향은 기업을 넘어 그룹 전체로 영향을 미친다. 그 영향은 긍정적일수도, 부정적일수도 있다. THE CFO는 기업과 그룹의 방향성을 바꾼 빅딜을 분석한다. 빅딜 이후 기업은 재무적으로 어떻게 변모했으며, 나아가 딜을 이끈 최고재무책임자(CFO) 및 재무 인력들의 행보를 살펴본다.

롯데하이마트의 그룹 내 위상이 위축되고 있다. 롯데쇼핑에 합병된 이후 그룹의 전자제품 유통시장 개척을 주도해 왔지만 수년 전부터는 동력이 약해지고 있다. 매출 규모가 그룹 편입 이전 수준으로 축소된 가운데 영업손실 등도 점차 커지고 있어 대주주인 롯데쇼핑에도 영향을 미치고 있다.

◇1조 빅딜...'가전양판' 확장 주역

롯데그룹은 지난 2012년 10월 가전양판업 선두였던 옛 하이마트를 품으며 1조원 규모의 빅딜을 성사시켰다. 인수 주체였던 롯데쇼핑은 유진기업 등으로부터 옛 하이마트의 주식 65.25%를 취득했고 이 과정에서 1조2480억원의 자금이 투입됐다.

롯데쇼핑의 롯데하이마트 인수는 2000년대 초반부터 이어진 기업 인수·합병(M&A)을 통한 사업 다각화의 일환이었다. 당시 롯데쇼핑은 2004년 한화유통의 슈퍼마켓 부문인수를 시작으로 슈퍼와 대형마트, 홈쇼핑 등으로 사업 영역을 지속 확장하고 있었다.

롯데하이마트 인수로 롯데쇼핑의 가전양판업 시장 지배력은 대폭 확대됐다. 디지털파크와 롯데마트 가전판매부문 등으로 관련 시장에 진출한 상태였지만 점유율 측면에서는 삼성의 디지털프라자(현 삼성스토어)와 LG의 하이프라자, 전자랜드 등과 비교해 경쟁력이 강하지 않았기 때문이다. 당시 롯데의 시장 점유율은 5% 안팎인 것으로 알려졌다.

하지만 롯데하이마트를 품으면서 시장 점유율은 단숨에 40% 후반까지 상승했다. 2012년 말 기준으로 롯데하이마트의 시장 점유율(전자랜드 등 4개사 기준)은 47%를 기록했다. 인수 시점에 옛 하이마트가 보유했던 약 305개 지점의 효과가 주효했다는 평가다. 2015년 한 때는 48.7%의 시장 점유율을 찍기도 했다. 2022년 말 기준으로는 391개의 오프라인 직영 점포와 14개의 물류센터를 운영 중하고 있다.

오프라인 점포의 증가는 수익성으로 연결됐다. 가전양판업의 경우 일반적인 소매 유통보다 점포 수와 상권 등에 더 큰 영향을 받는 특성의 영향이 컸다. 주요 수익원인 에어컨과 TV, 냉장고 등 대형가전제품의 판매는 온라인보다는 오프라인에서의 판매 비중이 더 크기 때문이다.

실제 롯데하이마트의 매출은 2012년 말에 3조2000억원 규모였지만 이후 지속적으로 증가했고 2017년 말에는 창립 후 처음으로 4조원 규모의 매출을 거둬들였다. 영업이익과 순이익은 2014년 말부터 꾸준히 늘어나는 모습을 보였다.

영업이익의 경우 2014년 말 1444억원에서 2017년 말에 2075억원까지 증가했다. 같은 기간 순이익은 964억원에서 1484억원까지 늘었다. 2017년 영업이익과 순이익은 롯데하이마트가 그룹 편입 이후 기록한 최대 실적이기도 했다.

◇단일 사업의 한계...'오프라인 영업' 직격타

오프라인 점포를 중심으로 안정적인 성장을 기록하던 롯데하이마트는 2019년을 기점으로 변화를 맞게 된다. 전반적인 시장 침체와 더불어 2020년 발병한 코로나19에 따른 온라인 소비 증가, 부동산 경기침체 등의 여파로 수익성 제고에 어려움을 겪기 시작했다. 가전양판업 단일 사업만을 가지고 있었던 만큼 업황 부진 등과 같은 외부 리스크가 크게 작용했다는 게 업계 평가다.

실제 롯데하이마트는 2019년 말에 롯데그룹 편입 이후 처음으로 999억원 규모의 순손실을 내기도 했다. 코로나19 기간 중에는 해외여행 감소와 사회적 거리두기에 따른 재택근무 증가 등에 힘입어 반사이익을 누리기도 했지만 오래 가지는 못했다.

2020년 한 때 홈인테리어 수요 증가 등으로 대형 가전제품에 대한 소비가 늘면서 흑자(순이익 287억원) 전환했지만 이듬해 다시 적자로 돌아섰다. 비대면 소비문화의 확산으로 이커머스 등과 같은 온라인 쇼핑의 수요의 증가와 건설경기 침체에 따른 이사 수요의 감소도 수익성 악화의 주요 원인으로 꼽힌다.

매출 또한 2021년 말에 3조8000억원을 기록하며 4조원 아래로 떨어졌다. 관련 기조는 지난해까지 이어져 3조3000억원까지 줄었다. 롯데쇼핑에 인수된 직후인 2012년 말 기준 매출이 3조2000억원 규모라는 점을 고려하면 10년 전 수준으로 회귀한 것이나 마찬가지다. 작년 말에 롯데하이마트는 영업손실과 순손실을 기록하기도 했다. 영업손실과 순손실 규모는 각각 520억원과 5279억원 수준이었다.

지난해 대규모 손실이 발생한 이유는 롯데하이마트 내외부의 영향이 모두 작용했다. 외부적으로는 글로벌 인플레이션과 고금리로 인한 소비 감소, 부동산 거래 침체에 따른 이사·혼수 감소 등으로 가전 수요가 줄어든 여파다. 내부적으로는 희망퇴직 위로금 등 일회성 비용이 작용한 결과였다.

◇롯데쇼핑, 하이마트 영업권 '1조2000억→4600억' 축소

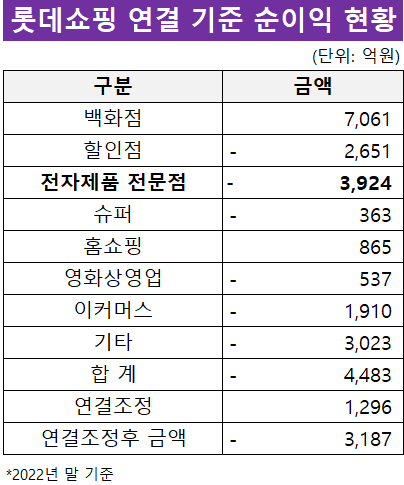

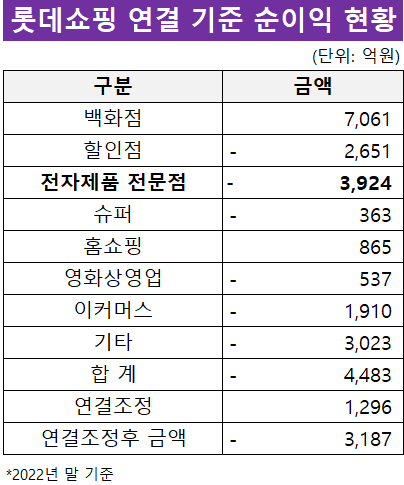

롯데하이마트의 적자는 대주주로 있는 롯데쇼핑에까지 영향을 미치고 있다. 연결로 잡히는 수익성이 줄어드는 것과 더불어 영업권에서 발생한 손상차손에 따른 자산총계의 감소도 발생하고 있기 때문이다. 롯데하이마트의 작년 말 순손실은 롯데쇼핑에 3924억원으로 반영되기도 했다.

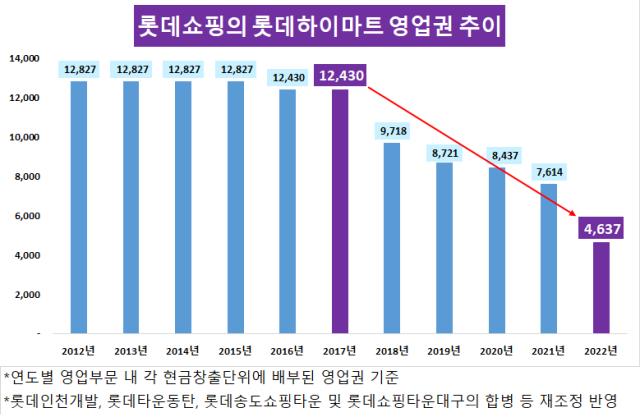

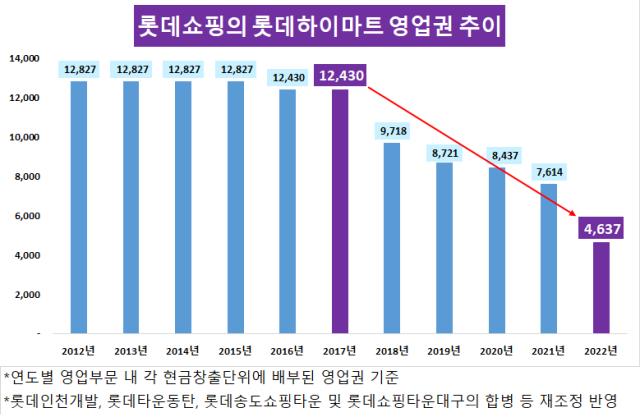

롯데하이마트의 영업권은 2016년 말 이후 손상이 발생하고 있다. 롯데쇼핑은 손상 금액만큼을 비용으로 처리해 장부가를 줄이고 있다. 2012년 말 기준으로 롯데쇼핑이 설정한 롯데하이마트의 영업권은 1조2827억원 규모였지만 작년 말에는 4637억원까지 감소했다. 이는 10년 새 약 64%가 줄어든 수치다. 롯데하이마트의 영업권이 롯데쇼핑의 전체 영업권 8868억원에서 차지하는 비중은 52%다.

롯데하이마트의 영업권이 본격적으로 축소되기 시작한 시기는 2018년 말부터다. 당시 롯데하이마트의 영업권은 9718억원을 시작으로 매년 하락했다. 이는 롯데하이마트가 수익성 제고에 어려움을 겪기 시작한 시기와도 맞물린다.

통상 사업결합으로 취득한 영업권은 합병 시너지 효과 등으로 혜택을 받게 될 것으로 기대되는 각 현금창출단위(사업부문 등)에 배분한다. 만약 현금창출단위에 대한 손상차손이 발생할 경우 우선적으로 앞서 배분된 영업권의 장부금액에서 이를 제외한다.

이후 현금창출단위에 속하는 다른 자산 각각의 장부금액에 비례해 자산의 장부금액을 줄인다. 롯데쇼핑 입장에서는 롯데하이마트의 줄어든 영업권만큼 자산총계가 감소한다는 얘기다. 다만 2022년 말 연결 기준 롯데쇼핑의 자산총계가 31조7035억원 규모라는 점을 고려하면 실질적인 자산 감소 등의 영향은 크지 않을 것으로 풀이된다.

◇1조 빅딜...'가전양판' 확장 주역

롯데그룹은 지난 2012년 10월 가전양판업 선두였던 옛 하이마트를 품으며 1조원 규모의 빅딜을 성사시켰다. 인수 주체였던 롯데쇼핑은 유진기업 등으로부터 옛 하이마트의 주식 65.25%를 취득했고 이 과정에서 1조2480억원의 자금이 투입됐다.

롯데쇼핑의 롯데하이마트 인수는 2000년대 초반부터 이어진 기업 인수·합병(M&A)을 통한 사업 다각화의 일환이었다. 당시 롯데쇼핑은 2004년 한화유통의 슈퍼마켓 부문인수를 시작으로 슈퍼와 대형마트, 홈쇼핑 등으로 사업 영역을 지속 확장하고 있었다.

롯데하이마트 인수로 롯데쇼핑의 가전양판업 시장 지배력은 대폭 확대됐다. 디지털파크와 롯데마트 가전판매부문 등으로 관련 시장에 진출한 상태였지만 점유율 측면에서는 삼성의 디지털프라자(현 삼성스토어)와 LG의 하이프라자, 전자랜드 등과 비교해 경쟁력이 강하지 않았기 때문이다. 당시 롯데의 시장 점유율은 5% 안팎인 것으로 알려졌다.

하지만 롯데하이마트를 품으면서 시장 점유율은 단숨에 40% 후반까지 상승했다. 2012년 말 기준으로 롯데하이마트의 시장 점유율(전자랜드 등 4개사 기준)은 47%를 기록했다. 인수 시점에 옛 하이마트가 보유했던 약 305개 지점의 효과가 주효했다는 평가다. 2015년 한 때는 48.7%의 시장 점유율을 찍기도 했다. 2022년 말 기준으로는 391개의 오프라인 직영 점포와 14개의 물류센터를 운영 중하고 있다.

오프라인 점포의 증가는 수익성으로 연결됐다. 가전양판업의 경우 일반적인 소매 유통보다 점포 수와 상권 등에 더 큰 영향을 받는 특성의 영향이 컸다. 주요 수익원인 에어컨과 TV, 냉장고 등 대형가전제품의 판매는 온라인보다는 오프라인에서의 판매 비중이 더 크기 때문이다.

실제 롯데하이마트의 매출은 2012년 말에 3조2000억원 규모였지만 이후 지속적으로 증가했고 2017년 말에는 창립 후 처음으로 4조원 규모의 매출을 거둬들였다. 영업이익과 순이익은 2014년 말부터 꾸준히 늘어나는 모습을 보였다.

영업이익의 경우 2014년 말 1444억원에서 2017년 말에 2075억원까지 증가했다. 같은 기간 순이익은 964억원에서 1484억원까지 늘었다. 2017년 영업이익과 순이익은 롯데하이마트가 그룹 편입 이후 기록한 최대 실적이기도 했다.

◇단일 사업의 한계...'오프라인 영업' 직격타

오프라인 점포를 중심으로 안정적인 성장을 기록하던 롯데하이마트는 2019년을 기점으로 변화를 맞게 된다. 전반적인 시장 침체와 더불어 2020년 발병한 코로나19에 따른 온라인 소비 증가, 부동산 경기침체 등의 여파로 수익성 제고에 어려움을 겪기 시작했다. 가전양판업 단일 사업만을 가지고 있었던 만큼 업황 부진 등과 같은 외부 리스크가 크게 작용했다는 게 업계 평가다.

실제 롯데하이마트는 2019년 말에 롯데그룹 편입 이후 처음으로 999억원 규모의 순손실을 내기도 했다. 코로나19 기간 중에는 해외여행 감소와 사회적 거리두기에 따른 재택근무 증가 등에 힘입어 반사이익을 누리기도 했지만 오래 가지는 못했다.

2020년 한 때 홈인테리어 수요 증가 등으로 대형 가전제품에 대한 소비가 늘면서 흑자(순이익 287억원) 전환했지만 이듬해 다시 적자로 돌아섰다. 비대면 소비문화의 확산으로 이커머스 등과 같은 온라인 쇼핑의 수요의 증가와 건설경기 침체에 따른 이사 수요의 감소도 수익성 악화의 주요 원인으로 꼽힌다.

매출 또한 2021년 말에 3조8000억원을 기록하며 4조원 아래로 떨어졌다. 관련 기조는 지난해까지 이어져 3조3000억원까지 줄었다. 롯데쇼핑에 인수된 직후인 2012년 말 기준 매출이 3조2000억원 규모라는 점을 고려하면 10년 전 수준으로 회귀한 것이나 마찬가지다. 작년 말에 롯데하이마트는 영업손실과 순손실을 기록하기도 했다. 영업손실과 순손실 규모는 각각 520억원과 5279억원 수준이었다.

지난해 대규모 손실이 발생한 이유는 롯데하이마트 내외부의 영향이 모두 작용했다. 외부적으로는 글로벌 인플레이션과 고금리로 인한 소비 감소, 부동산 거래 침체에 따른 이사·혼수 감소 등으로 가전 수요가 줄어든 여파다. 내부적으로는 희망퇴직 위로금 등 일회성 비용이 작용한 결과였다.

◇롯데쇼핑, 하이마트 영업권 '1조2000억→4600억' 축소

롯데하이마트의 적자는 대주주로 있는 롯데쇼핑에까지 영향을 미치고 있다. 연결로 잡히는 수익성이 줄어드는 것과 더불어 영업권에서 발생한 손상차손에 따른 자산총계의 감소도 발생하고 있기 때문이다. 롯데하이마트의 작년 말 순손실은 롯데쇼핑에 3924억원으로 반영되기도 했다.

롯데하이마트의 영업권은 2016년 말 이후 손상이 발생하고 있다. 롯데쇼핑은 손상 금액만큼을 비용으로 처리해 장부가를 줄이고 있다. 2012년 말 기준으로 롯데쇼핑이 설정한 롯데하이마트의 영업권은 1조2827억원 규모였지만 작년 말에는 4637억원까지 감소했다. 이는 10년 새 약 64%가 줄어든 수치다. 롯데하이마트의 영업권이 롯데쇼핑의 전체 영업권 8868억원에서 차지하는 비중은 52%다.

롯데하이마트의 영업권이 본격적으로 축소되기 시작한 시기는 2018년 말부터다. 당시 롯데하이마트의 영업권은 9718억원을 시작으로 매년 하락했다. 이는 롯데하이마트가 수익성 제고에 어려움을 겪기 시작한 시기와도 맞물린다.

통상 사업결합으로 취득한 영업권은 합병 시너지 효과 등으로 혜택을 받게 될 것으로 기대되는 각 현금창출단위(사업부문 등)에 배분한다. 만약 현금창출단위에 대한 손상차손이 발생할 경우 우선적으로 앞서 배분된 영업권의 장부금액에서 이를 제외한다.

이후 현금창출단위에 속하는 다른 자산 각각의 장부금액에 비례해 자산의 장부금액을 줄인다. 롯데쇼핑 입장에서는 롯데하이마트의 줄어든 영업권만큼 자산총계가 감소한다는 얘기다. 다만 2022년 말 연결 기준 롯데쇼핑의 자산총계가 31조7035억원 규모라는 점을 고려하면 실질적인 자산 감소 등의 영향은 크지 않을 것으로 풀이된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >