편집자주

증권사 IB(investment banker)는 기업의 자금조달 파트너로 부채자본시장(DCM)과 주식자본시장(ECM)을 이끌어가고 있다. 더불어 인수합병(M&A)에 이르기까지 기업에서 일어나는 모든 일의 해결사 역할을 자처하고 있다. 워낙 비밀리에 딜들이 진행되기에 그들만의 리그로 치부되기도 한다. 더벨은 전문가 집단인 IB들의 주 관심사와 현안, 그리고 고민 등 그들의 생생한 이야기를 전달해 보고자 한다.

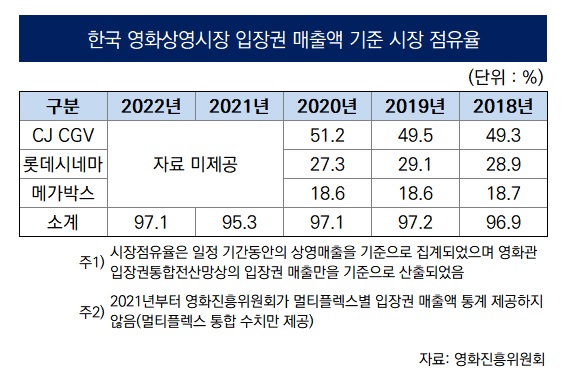

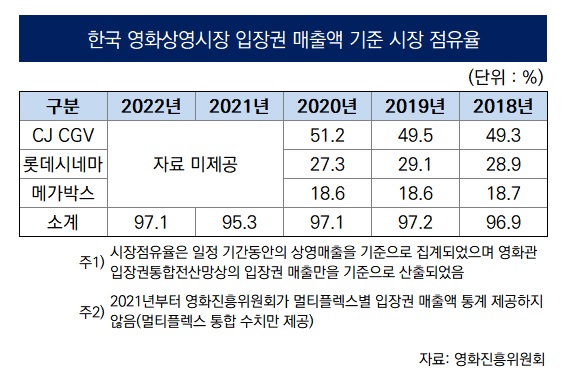

CJ CGV가 대규모 유상증자를 진행하면서 향후 국내 극장사업에 미칠 영향에도 관심이 주목된다. 현재 국내 시장은 CJ CGV, 롯데컬처웍스, 메가박스중앙 등 3개 업체의 과점 체제로 이뤄져있다. 이 중 CJ CGV는 1위 사업자로 국내 시장점유율이 가장 높다.

CJ CGV의 유상증자 결과는 향후 극장업에 대한 시선을 반영하기 때문에 중요하다. 그간 롯데컬처웍스나 메가박스중앙의 경우 비상장사이기에 사모사채나 모기업인 롯데쇼핑·콘텐트리중앙으로부터 자금조달을 받아왔다. CJ CGV 유증이 성공할 경우 이들의 모기업의 주가에도 긍정적일 수 있다.

◇ 1차 발행가액 5890원으로 확정, 신주인수권 거래가 '관건'

금융투자업계에 따르면 최근 CJ CGV는 주주배정후 실권주 일반공모 방식의 유상증자 1차 발행가액을 1주당 5890원으로 결정했다. 유상증자를 통한 모집총액은 4399억원 가량으로 당초 예상 모집총액인 5700억원보다 23% 가량 줄어들었다. 구주주 청약시 1주당 신주 1.4085578215주를 받게 된다.

지난달 말일이 주주확정을 하는 신주배정기준일이었고 이달 10일 신주 배정 통지가 간다. 18일에 신주인수권증서 상장이 이뤄지며 5거래일 이상 동안 거래된다. 25일 신주인수권증서 상장폐지 이후 9월 1일 확정 발행가액이 산정된다. 9월 6~7일 양일간에 구주주 청약을 거쳐 11~12일 일반공모청약이 이뤄진다.

CJ CGV는 1999년 만들어진 CJ빌리지를 모태로 한다. CGV강변11을 개관하면서 국내 멀티플렉스 상영관이 처음으로 만들어졌고 2000년 메가박스, 2003년 롯데컬처웍스(옛 롯데쇼핑 시네마사업본부)의 롯데시네마가 론칭됐다. 이후 3사의 경쟁구도로 굳어졌고 2020년 CJ CGV 시장점유율이 51%를 넘어섰다.

증권사 IB나 관련업계에서는 이번 CJ CGV의 유상증자의 성공가능성이 높다고 점치고 있다. IB업계 관계자는 "현 주가가 권리락이 반영된 상태인데 일단 정해진 1차 확정가액과 차이가 나기 때문에 구주주들이 수익실현할 수 있어 청약률이 올라갈 여지가 있다"고 설명했다.

권리락은 유상증자 시 기존 주주가 신주를 받는 권리가 소멸되는 상태를 의미하며 이 때의 가격을 권리락 주가라고 말한다. CJ CGV의 권리락일은 지난 7월 28일로 8940원이었다. 오는 18일 신주인수권 거래가 시작되는만큼 이해득실을 따져 거래가 이뤄질 것으로 보인다.

◇ 극장업에 대한 투자심리에도 '영향'

현재 극장사업자 중 상장사는 CJ CGV가 유일하다. 경쟁사의 경우 비상장사이기 때문에 유상증자라는 선택지를 택하기 힘들지만 향후 모기업 주가나 재무 부담을 줄여줄 수 있다. 롯데컬처웍스의 최대주주는 롯데쇼핑(86.37%)이며 메가박스중앙의 최대주주는 콘텐트리중앙(94.27%)이다.

극장업계 관계자는 "아무래도 동종업계이기 때문에 CJ CGV의 유상증자 결과에 관심을 가질 수 밖에 없다"며 "서서히 극장업이 회복은 되고 있으나 투자자들이 생각하는 시선은 다를 수 있다"고 밝혔다. 그는 "CJ CGV의 유증이 성공할 경우 극장에 대한 센티멘트(sentiment·투자심리)가 좋다는 것이어서 모회사 주가에도 긍정적인 영향을 미칠 수 있다"고 덧붙였다.

IB업계 관계자는 "현재 극장사업을 하고 있는 3사의 경우 규모의 차이는 있지만 차별점을 가져가기 쉽지 않다"며 "결국 콘텐츠에 따라 극장흥행이 따라가게 되어 있는데 완전히 다른 영화를 배급을 하는 게 아니기 때문에 극장업 자체의 흐름이 비슷하게 흘러갈 수 밖에 없다"고 설명했다.

한편 다른 경쟁사 대비 자금 여유가 생겨서 경쟁우위가 생길 수 있다는 의견도 있다. 또 다른 IB업계 관계자는 "경쟁사인 메가박스중앙이나 롯데컬처웍스 역시 모회사의 상당한 재무 부담을 주고 있기 때문에 이번 CJ CGV가 자금 조달을 확실하게 할 경우 압도적인 경쟁우위를 가져갈 여지가 생긴다"고 밝히기도 했다.

CJ CGV의 유상증자 결과는 향후 극장업에 대한 시선을 반영하기 때문에 중요하다. 그간 롯데컬처웍스나 메가박스중앙의 경우 비상장사이기에 사모사채나 모기업인 롯데쇼핑·콘텐트리중앙으로부터 자금조달을 받아왔다. CJ CGV 유증이 성공할 경우 이들의 모기업의 주가에도 긍정적일 수 있다.

◇ 1차 발행가액 5890원으로 확정, 신주인수권 거래가 '관건'

금융투자업계에 따르면 최근 CJ CGV는 주주배정후 실권주 일반공모 방식의 유상증자 1차 발행가액을 1주당 5890원으로 결정했다. 유상증자를 통한 모집총액은 4399억원 가량으로 당초 예상 모집총액인 5700억원보다 23% 가량 줄어들었다. 구주주 청약시 1주당 신주 1.4085578215주를 받게 된다.

지난달 말일이 주주확정을 하는 신주배정기준일이었고 이달 10일 신주 배정 통지가 간다. 18일에 신주인수권증서 상장이 이뤄지며 5거래일 이상 동안 거래된다. 25일 신주인수권증서 상장폐지 이후 9월 1일 확정 발행가액이 산정된다. 9월 6~7일 양일간에 구주주 청약을 거쳐 11~12일 일반공모청약이 이뤄진다.

CJ CGV는 1999년 만들어진 CJ빌리지를 모태로 한다. CGV강변11을 개관하면서 국내 멀티플렉스 상영관이 처음으로 만들어졌고 2000년 메가박스, 2003년 롯데컬처웍스(옛 롯데쇼핑 시네마사업본부)의 롯데시네마가 론칭됐다. 이후 3사의 경쟁구도로 굳어졌고 2020년 CJ CGV 시장점유율이 51%를 넘어섰다.

증권사 IB나 관련업계에서는 이번 CJ CGV의 유상증자의 성공가능성이 높다고 점치고 있다. IB업계 관계자는 "현 주가가 권리락이 반영된 상태인데 일단 정해진 1차 확정가액과 차이가 나기 때문에 구주주들이 수익실현할 수 있어 청약률이 올라갈 여지가 있다"고 설명했다.

권리락은 유상증자 시 기존 주주가 신주를 받는 권리가 소멸되는 상태를 의미하며 이 때의 가격을 권리락 주가라고 말한다. CJ CGV의 권리락일은 지난 7월 28일로 8940원이었다. 오는 18일 신주인수권 거래가 시작되는만큼 이해득실을 따져 거래가 이뤄질 것으로 보인다.

◇ 극장업에 대한 투자심리에도 '영향'

현재 극장사업자 중 상장사는 CJ CGV가 유일하다. 경쟁사의 경우 비상장사이기 때문에 유상증자라는 선택지를 택하기 힘들지만 향후 모기업 주가나 재무 부담을 줄여줄 수 있다. 롯데컬처웍스의 최대주주는 롯데쇼핑(86.37%)이며 메가박스중앙의 최대주주는 콘텐트리중앙(94.27%)이다.

극장업계 관계자는 "아무래도 동종업계이기 때문에 CJ CGV의 유상증자 결과에 관심을 가질 수 밖에 없다"며 "서서히 극장업이 회복은 되고 있으나 투자자들이 생각하는 시선은 다를 수 있다"고 밝혔다. 그는 "CJ CGV의 유증이 성공할 경우 극장에 대한 센티멘트(sentiment·투자심리)가 좋다는 것이어서 모회사 주가에도 긍정적인 영향을 미칠 수 있다"고 덧붙였다.

IB업계 관계자는 "현재 극장사업을 하고 있는 3사의 경우 규모의 차이는 있지만 차별점을 가져가기 쉽지 않다"며 "결국 콘텐츠에 따라 극장흥행이 따라가게 되어 있는데 완전히 다른 영화를 배급을 하는 게 아니기 때문에 극장업 자체의 흐름이 비슷하게 흘러갈 수 밖에 없다"고 설명했다.

한편 다른 경쟁사 대비 자금 여유가 생겨서 경쟁우위가 생길 수 있다는 의견도 있다. 또 다른 IB업계 관계자는 "경쟁사인 메가박스중앙이나 롯데컬처웍스 역시 모회사의 상당한 재무 부담을 주고 있기 때문에 이번 CJ CGV가 자금 조달을 확실하게 할 경우 압도적인 경쟁우위를 가져갈 여지가 생긴다"고 밝히기도 했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >