오재경 상무의 '364일물 CP' 활용법

올해 들어 단기물 위주 조달, 하반기 회사채 상환 방법은 '미정'

오재경 교보증권 재무관리본부장(CFO·상무)가 올 들어서는 기업어음(CP)를 통한 자금 조달에 집중했다. 주로 만기가 1년에 가까운 CP를 통해 유동성을 확보했다. 이는 증권신고서를 별도로 발행하지 않고 만기를 길게 가져갈 수 있도록 하면서 절차상 편의를 더욱 중요시한 것으로 보인다.

지난해 하반기 교보증권이 레고랜드 사태로 채권시장이 급격히 얼어붙었을 때 공모 회사채를 통해 자금을 확보했던 것과는 대조적이다. 당시 1년물과 1.5년물 등 단기물을 통해 자금을 확보했다. 다만 6%대의 고금리로 조달했던만큼 올해 하반기 만기가 돌아오면 오히려 이자비용을 줄일 수 있을 것으로 관측된다.

◇ 6월에만 1800억 규모 CP 찍었다…A1 등급 4%대까지 하락

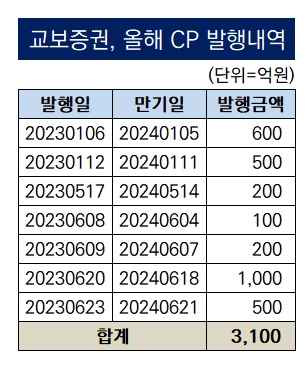

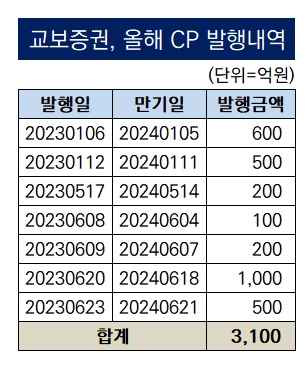

금융투자업계에 따르면 교보증권은 올 들어 3100억원의 자금을 CP를 통해 조달했다. 1월에 1100억원, 5월 200억원, 6월 1800억원 등이었다. 이달에는 8일, 9일, 20일, 23일 네 차례에 걸쳐 각각 100억원, 200억원, 1000억원, 500억원 등을 CP로 조달했다. 해당 CP는 362일~364일물이었다.

1월과 5월에 발행한 CP 역시 만기가 1년에 가까웠지만 1년을 넘기진 않았다. CP 만기가 1년을 넘지 않을 경우 별도로 증권신고서를 제출하지 않아도 된다는 점을 활용한 것이다. 금융당국은 2013년부터 만기 1년 이상 장기 CP를 발행할 때 증권신고서 공시 의무를 강화한 바 있다.

현재 교보증권의 신용등급 및 전망은 'AA-, 안정적'으로 평가받는다. CP와 전자단기사채 등급은 A1이다. 나이스F&I에 따르면 연초 교보증권 3년물 금리는 5.54%에서 최근 4.697%까지 낮아졌다. 금융투자협회에 따르면 연초 A1 등급 180~366일물 CP 가중평균금리는 6%대였지만 최근 4.29%까지 떨어졌다.

현재 교보증권의 재무 전반을 담당하고 있는 이는 오재경 상무로 2021년 1월 CFO가 됐다. 그가 CFO를 맡은 뒤 매년 공모 회사채를 통해 조달을 해왔으나 올해에는 아직 시장 복귀를 하지 않았다. 대신 시장금리가 안정화되면서 발행이 손쉬운 1년 이하의 CP를 통해 적극적으로 유동성을 확보하는 쪽으로 선회한 것이다.

◇ 2019년부터 공모 회사채 조달…지난해엔 6%대에 유동성 확보

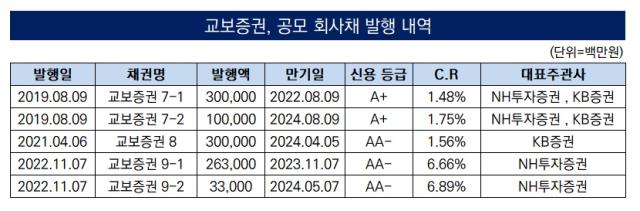

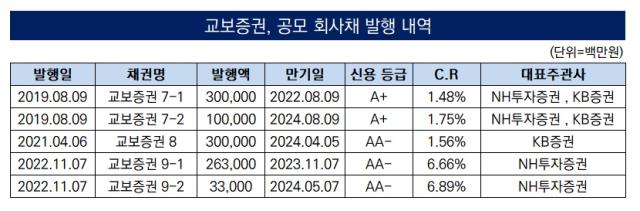

교보증권이 올해에는 CP만으로 자금조달을 했지만 최근 4년여간 공모 회사채를 통해 차입구조에 변화를 줬다. 2019년 공모채 수요예측 시장에 데뷔했고 3·5년물 총 2500억원을 모집했다. 당시 1조4300억원의 자금이 몰리면서 최종적으로 4000억원을 발행하기도 했다. 당시 3년물과 5년물의 발행금리는 1.478%, 1.750%였다.

신용등급이 상향 조정된 후인 2021년에도 공모 회사채 발행에 나섰다. 3년물 단일물로 2000억원을 모집했고 총 8800억원이 모이면서 증액발행에 성공했다. 총 3000억원을 발행했고 발행금리는 1.564%였다. 2019년과 2021년에는 국내 기준금리가 0~1%대였던 만큼 조달금리 역시 낮았다.

지난해에는 상황이 완전 달라졌다. 교보증권은 지난해 10월 레고랜드 사태로 채권시장이 경색된 가운데 1년물(1200억원) 1.5년물(300억원) 등 총 1500억원을 모집했고 총 3660억원의 수요를 모았다. 금리밴드를 각각 개별 민평의 '0~+110bp', '0~130bp'로 제시하면서 시장친화적인 금리구조를 짰던 게 흥행에 도움이 됐다.

당시 증액발행에도 성공하면서 총 2960억원을 조달할 수 있었으나 조달금리는 이전 대비 급격히 높아졌다. 1년물과 1.5년물 금리는 각각 6.660%, 6.893%였다. 당시 교보증권은 조달자금 전액을 운영자금으로 썼다. 고금리에도 자금을 확보했던만큼 이자부담이 커졌다.

다만 지난해 발행했던 1년물은 오는 11월에 만기가 돌아온다. 총 2630억원 규모다. 교보증권 관계자는 "올해 11월에 만기가 도래하는 회사채의 경우 어떤 식으로 상환을 할지 정하지 않았다"고 밝혔다. 향후 시장상황을 보고 대응할 것으로 보이지만 지난해만큼 고금리를 부담하진 않을 것으로 예상된다.

지난해 하반기 교보증권이 레고랜드 사태로 채권시장이 급격히 얼어붙었을 때 공모 회사채를 통해 자금을 확보했던 것과는 대조적이다. 당시 1년물과 1.5년물 등 단기물을 통해 자금을 확보했다. 다만 6%대의 고금리로 조달했던만큼 올해 하반기 만기가 돌아오면 오히려 이자비용을 줄일 수 있을 것으로 관측된다.

◇ 6월에만 1800억 규모 CP 찍었다…A1 등급 4%대까지 하락

금융투자업계에 따르면 교보증권은 올 들어 3100억원의 자금을 CP를 통해 조달했다. 1월에 1100억원, 5월 200억원, 6월 1800억원 등이었다. 이달에는 8일, 9일, 20일, 23일 네 차례에 걸쳐 각각 100억원, 200억원, 1000억원, 500억원 등을 CP로 조달했다. 해당 CP는 362일~364일물이었다.

1월과 5월에 발행한 CP 역시 만기가 1년에 가까웠지만 1년을 넘기진 않았다. CP 만기가 1년을 넘지 않을 경우 별도로 증권신고서를 제출하지 않아도 된다는 점을 활용한 것이다. 금융당국은 2013년부터 만기 1년 이상 장기 CP를 발행할 때 증권신고서 공시 의무를 강화한 바 있다.

현재 교보증권의 신용등급 및 전망은 'AA-, 안정적'으로 평가받는다. CP와 전자단기사채 등급은 A1이다. 나이스F&I에 따르면 연초 교보증권 3년물 금리는 5.54%에서 최근 4.697%까지 낮아졌다. 금융투자협회에 따르면 연초 A1 등급 180~366일물 CP 가중평균금리는 6%대였지만 최근 4.29%까지 떨어졌다.

현재 교보증권의 재무 전반을 담당하고 있는 이는 오재경 상무로 2021년 1월 CFO가 됐다. 그가 CFO를 맡은 뒤 매년 공모 회사채를 통해 조달을 해왔으나 올해에는 아직 시장 복귀를 하지 않았다. 대신 시장금리가 안정화되면서 발행이 손쉬운 1년 이하의 CP를 통해 적극적으로 유동성을 확보하는 쪽으로 선회한 것이다.

◇ 2019년부터 공모 회사채 조달…지난해엔 6%대에 유동성 확보

교보증권이 올해에는 CP만으로 자금조달을 했지만 최근 4년여간 공모 회사채를 통해 차입구조에 변화를 줬다. 2019년 공모채 수요예측 시장에 데뷔했고 3·5년물 총 2500억원을 모집했다. 당시 1조4300억원의 자금이 몰리면서 최종적으로 4000억원을 발행하기도 했다. 당시 3년물과 5년물의 발행금리는 1.478%, 1.750%였다.

신용등급이 상향 조정된 후인 2021년에도 공모 회사채 발행에 나섰다. 3년물 단일물로 2000억원을 모집했고 총 8800억원이 모이면서 증액발행에 성공했다. 총 3000억원을 발행했고 발행금리는 1.564%였다. 2019년과 2021년에는 국내 기준금리가 0~1%대였던 만큼 조달금리 역시 낮았다.

지난해에는 상황이 완전 달라졌다. 교보증권은 지난해 10월 레고랜드 사태로 채권시장이 경색된 가운데 1년물(1200억원) 1.5년물(300억원) 등 총 1500억원을 모집했고 총 3660억원의 수요를 모았다. 금리밴드를 각각 개별 민평의 '0~+110bp', '0~130bp'로 제시하면서 시장친화적인 금리구조를 짰던 게 흥행에 도움이 됐다.

당시 증액발행에도 성공하면서 총 2960억원을 조달할 수 있었으나 조달금리는 이전 대비 급격히 높아졌다. 1년물과 1.5년물 금리는 각각 6.660%, 6.893%였다. 당시 교보증권은 조달자금 전액을 운영자금으로 썼다. 고금리에도 자금을 확보했던만큼 이자부담이 커졌다.

다만 지난해 발행했던 1년물은 오는 11월에 만기가 돌아온다. 총 2630억원 규모다. 교보증권 관계자는 "올해 11월에 만기가 도래하는 회사채의 경우 어떤 식으로 상환을 할지 정하지 않았다"고 밝혔다. 향후 시장상황을 보고 대응할 것으로 보이지만 지난해만큼 고금리를 부담하진 않을 것으로 예상된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >