크리스탈, 화일약품 지분 매각… 임상 비용 부담 컸나

작년 RPCS 조달 후 추가 유동성 마련…바이오텍의 첫 제약사 인수, 시너지 없이 일단락

크리스탈지노믹스가 화일약품 보유 지분을 매각해 약 50억원을 확보했다. 크리스탈지노믹스는 동시에 3건의 국내외 임상을 진행하고 있다. 현재 현금 여력으로 R&D를 마무리짓기엔 녹록하지 않은 점을 고려한 행보다. 상황에 따라 보유중인 화일약품 지분을 추가로 매각할 가능성도 제기된다.

◇2년 만의 추가 매각…췌장암·간암·비소세포폐암 임상으로 유동성 부담 영향

크리스탈지노믹스는 11일 화일약품 지분 일부를 장내매도했다. 크리스탈지노믹스를 주요주주로 둔 화일약품이 공시 의무를 지고 13일 오후 늦게 세부 내역을 알렸다. 총 매각 주식 규모는 167만5593주로 처분 단가(2789원)를 고려했을 때 크리스탈지노믹스가 해당 지분 매각으로 확보한 현금은 약 48억원 가량이다.

2020년 화일약품 300만주를 매각해 약 320억원을 확보한 이래 약 3년 만의 추가 매각이다. 당시 크리스탈지노믹스는 화일약품 지분 매각 사유를 서울 마곡에 400억원을 들여 글로벌 연구개발(R&D) 센터를 준공하기 위해서라고 밝혔다.

크리스탈지노믹스R&D 센터 완공 이후 진행중인 임상을 수행하려는 목적으로 화일약품 추가 지분 매각에 나섰다. 회사는 작년 6월 220억원 규모의 상환전환우선주(RCPS)를 발행해 총 3건의 국내외 임상을 동시에 진행 자금을 조달했다. 다만 해당 3자 유증 자금에 회사 현금 여력을 합쳐도 임상을 모두 수행하긴 어렵다는 전망이 나왔었다.

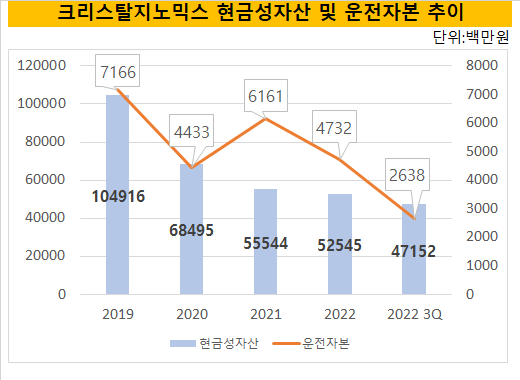

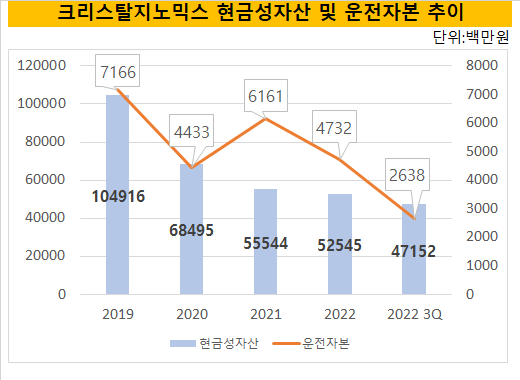

크리스탈지노믹스의 작년 9월 말 별도 기준 현금성 자산은 472억원이었다. 앞서 작년 상반기 RCPS로 220억원을 조달하긴 했지만 기존 현금 소진액을 고려하면 임상 여력이 충분치 않았던 것으로 보인다. 진행하는 본임상(희귀의약품 확보 목적은 제외)이 총 3건이고 글로벌(미국) 임상도 섞여 있었던 영향이다.

회사 내부적으로 집계한 해당 파이프라인 임상 투입 비용은 최소 5700만 달러(한화 약 710억원)이다. 각각 췌장암(아이발티노스타트+카페시타빈, 2100만 달러), 간암(캄렐리주맙 임상 확장, 2100만 달러 상회) 비소세포폐암(캄렐리주맙, 1500만 달러) 순이다. 여기에 최근 환율 변동 추이를 고려하면 자금 투입 부담은 늘어날 수 있다.

업계 관계자는 "회사의 재무여력을 고려하면 해당 파이프라인을 모두 임상 3상이나 후기임상으로 끌고 가긴 어렵다"며 "임상 결과를 확보하고 L/O에 나서 수익을 확보하거나 별도 자금 조달 전략을 꾸릴 것으로 전망된다"고 말했다.

크리스탈지노믹스 관계자는 "본격적으로 임상을 진행하는 과정에서 대내외적으로 자금 조달 환경이 악화한 사정을 고려했고 자체적으로 현금을 창출할 수 있는 방안인 지분 매각을 단행했다"고 말했다.

◇2020년 이후 잇단 매각… "M&A·시너지보다 임상 성과 창출 주력"

크리스탈지노믹스는 2013년 화일약품 구주를 470억원에 인수하며 최대주주(21.66%)가 됐다. 다만 투자 7년 만인 2020년 보유 지분 일부를 개인투자조합에 넘기면서 엑시트를 시작했고 올해 초 추가 지분 매각을 단행했다. 바이오텍의 첫 제약사의 인수 사례로 시장의 주목을 끌었던 해당 투자는 약 10년 만에 큰 시너지 없이 일단락을 맺는 모습이다.

양사의 협업 체제가 가동되지 않은 배경으론 크리스탈지노믹스의 주력 파이프라인의 임상 성과가 예상보다 지연된 것으로 꼽힌다. 화일약품은 의약품 제조에 강점이 있었던 만큼 직접적으로 제조 인프라나 네트워크를 활용할 기회가 없었다.

업계 관계자는 "현재 양사의 협업은 크리스탈지노믹스의 관절염 치료 신약인 아셀렉스의 원료를 화일약품이 제조하고 공급하는 정도였다"고 설명했다.

크리스탈지노믹스는 화일약품을 통해 노리던 사업 시너지는 얻지 못했지만 약 10년 간 투자를 통한 이익은 확보하게 됐다. 기존 첫 엑시트와 이번 지분 매각으로 투자 원금은 모두 회수했다. 현재 잔여 지분은 733만5000여주로 화일약품 주당 단가(2800원)를 고려하면 지분 가치는 약 200억원 가량이다.

크리스탈지노믹스 관계자는 "글로벌 경제위기 우려로 투자받기 어려운 여건이다보니 추가적인 FI 확보나 증자 등을 고려하기 쉽지 않은 상황"이라며 "현재는 가동중인 파이프라인의 임상 성과 창출에 주력할 계획"이라고 말했다.

◇2년 만의 추가 매각…췌장암·간암·비소세포폐암 임상으로 유동성 부담 영향

크리스탈지노믹스는 11일 화일약품 지분 일부를 장내매도했다. 크리스탈지노믹스를 주요주주로 둔 화일약품이 공시 의무를 지고 13일 오후 늦게 세부 내역을 알렸다. 총 매각 주식 규모는 167만5593주로 처분 단가(2789원)를 고려했을 때 크리스탈지노믹스가 해당 지분 매각으로 확보한 현금은 약 48억원 가량이다.

2020년 화일약품 300만주를 매각해 약 320억원을 확보한 이래 약 3년 만의 추가 매각이다. 당시 크리스탈지노믹스는 화일약품 지분 매각 사유를 서울 마곡에 400억원을 들여 글로벌 연구개발(R&D) 센터를 준공하기 위해서라고 밝혔다.

크리스탈지노믹스R&D 센터 완공 이후 진행중인 임상을 수행하려는 목적으로 화일약품 추가 지분 매각에 나섰다. 회사는 작년 6월 220억원 규모의 상환전환우선주(RCPS)를 발행해 총 3건의 국내외 임상을 동시에 진행 자금을 조달했다. 다만 해당 3자 유증 자금에 회사 현금 여력을 합쳐도 임상을 모두 수행하긴 어렵다는 전망이 나왔었다.

크리스탈지노믹스의 작년 9월 말 별도 기준 현금성 자산은 472억원이었다. 앞서 작년 상반기 RCPS로 220억원을 조달하긴 했지만 기존 현금 소진액을 고려하면 임상 여력이 충분치 않았던 것으로 보인다. 진행하는 본임상(희귀의약품 확보 목적은 제외)이 총 3건이고 글로벌(미국) 임상도 섞여 있었던 영향이다.

회사 내부적으로 집계한 해당 파이프라인 임상 투입 비용은 최소 5700만 달러(한화 약 710억원)이다. 각각 췌장암(아이발티노스타트+카페시타빈, 2100만 달러), 간암(캄렐리주맙 임상 확장, 2100만 달러 상회) 비소세포폐암(캄렐리주맙, 1500만 달러) 순이다. 여기에 최근 환율 변동 추이를 고려하면 자금 투입 부담은 늘어날 수 있다.

업계 관계자는 "회사의 재무여력을 고려하면 해당 파이프라인을 모두 임상 3상이나 후기임상으로 끌고 가긴 어렵다"며 "임상 결과를 확보하고 L/O에 나서 수익을 확보하거나 별도 자금 조달 전략을 꾸릴 것으로 전망된다"고 말했다.

크리스탈지노믹스 관계자는 "본격적으로 임상을 진행하는 과정에서 대내외적으로 자금 조달 환경이 악화한 사정을 고려했고 자체적으로 현금을 창출할 수 있는 방안인 지분 매각을 단행했다"고 말했다.

◇2020년 이후 잇단 매각… "M&A·시너지보다 임상 성과 창출 주력"

크리스탈지노믹스는 2013년 화일약품 구주를 470억원에 인수하며 최대주주(21.66%)가 됐다. 다만 투자 7년 만인 2020년 보유 지분 일부를 개인투자조합에 넘기면서 엑시트를 시작했고 올해 초 추가 지분 매각을 단행했다. 바이오텍의 첫 제약사의 인수 사례로 시장의 주목을 끌었던 해당 투자는 약 10년 만에 큰 시너지 없이 일단락을 맺는 모습이다.

양사의 협업 체제가 가동되지 않은 배경으론 크리스탈지노믹스의 주력 파이프라인의 임상 성과가 예상보다 지연된 것으로 꼽힌다. 화일약품은 의약품 제조에 강점이 있었던 만큼 직접적으로 제조 인프라나 네트워크를 활용할 기회가 없었다.

업계 관계자는 "현재 양사의 협업은 크리스탈지노믹스의 관절염 치료 신약인 아셀렉스의 원료를 화일약품이 제조하고 공급하는 정도였다"고 설명했다.

크리스탈지노믹스는 화일약품을 통해 노리던 사업 시너지는 얻지 못했지만 약 10년 간 투자를 통한 이익은 확보하게 됐다. 기존 첫 엑시트와 이번 지분 매각으로 투자 원금은 모두 회수했다. 현재 잔여 지분은 733만5000여주로 화일약품 주당 단가(2800원)를 고려하면 지분 가치는 약 200억원 가량이다.

크리스탈지노믹스 관계자는 "글로벌 경제위기 우려로 투자받기 어려운 여건이다보니 추가적인 FI 확보나 증자 등을 고려하기 쉽지 않은 상황"이라며 "현재는 가동중인 파이프라인의 임상 성과 창출에 주력할 계획"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >