일진 인수 앞둔 롯데케미칼, '빅딜'일까 '악수'일까

글로벌 경기 침체에 '본업' 현금창출 우려…재무구조 향방 주목

편집자주

기업의 재무건전성을 종합적으로 살펴보려면 레버리지 지표와 커버리지 지표를 함께 봐야 한다. 전자는 '빚의 규모와 질'을 보여준다. 자산에서 부채와 자본이 차지하는 비중을 비롯해 부채 내 차입금의 비중과 형태 등이 나타난다. 후자는 '빚을 갚을 능력'을 보여준다. 영업활동으로 창출한 현금을 통해 이자와 원금을 상환할 능력이 있는지 확인할 수 있다. 더벨은 레버리지 지표와 커버리지 지표를 통해 기업의 재무 상황을 진단한다.

일진머티리얼즈라는 대어를 낚으려는 롯데케미칼을 두고 업계의 의견이 갈리고 있다. 신사업 진출을 위한 과감한 시도라는 평 가운데 '오버페이' 논란도 끊이지 않고 있다. 눈 여겨볼 점 중 하나는 인수 주체인 롯데케미칼의 기초체력이다.

전통적으로 재무구조를 보수적으로 관리해왔던 기업답게 현 시점에서 기초체력은 훌륭한 편이다. 다만 글로벌 석유화학 시황 악화와 더불어 향후 전망도 녹록지 않다. 현금창출 면에서 비우호적 상황이 예상된다는 시각이 짙다.

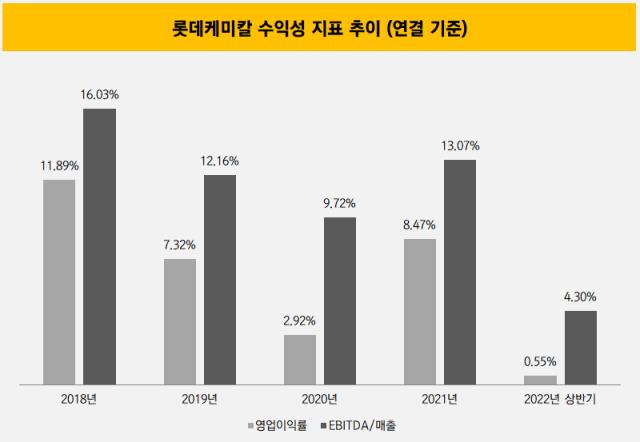

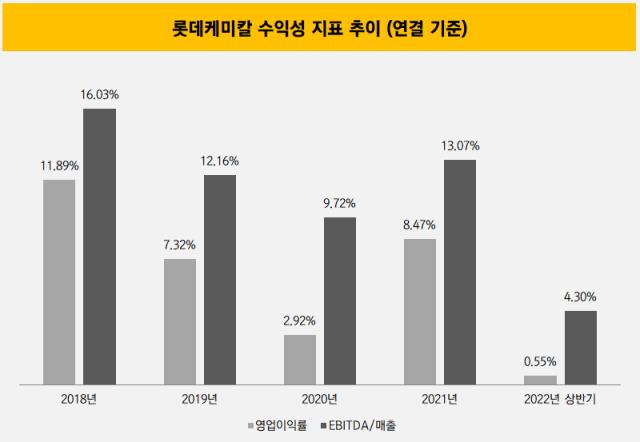

반기보고서에 따르면 올해 상반기 롯데케미칼의 영업이익률은 0.55%다. 별도 기준으로 보면 이 수치는 0.29%까지 내려간다. 0%대 이익률은 근 10년 내 실적을 되돌아봐도 쉽게 찾기 힘든 수치다.

현금창출이 어려워지면서 영업으로 도는 현금흐름도 경색됐다. 롯데케미칼의 상반기 연결 기준 EBITDA는 4771억원으로 작년 상반기(1조6369억원)의 29.3% 수준이다. 적었던 현금 유입에 운전자본투자와 자본적지출(CAPEX), 배당금지급 분을 모두 합산한 상반기 잉여현금흐름(FCF)은 마이너스(-) 1조6233억원이었다.

문제는 앞으로도 비우호적 환경이 지속되거나 더 심해질 수 있다는 점이다. 화학업계 관계자는 "석유화학 시황은 글로벌 경기와 궤를 함께 하는 편인데 기준금리 상승으로 인해 수요가 감소해 글로벌 경기 침체 현상이 오면 석유화학 업체에게는 부정적 요소가 될 수 있다"라면서 "올해는 유가 상승, 공급 증가 등으로 연간으로 볼때 영업적자가 발생할 가능성도 있다"고 진단했다.

레버리지 비율은 아직 빅딜이 이뤄지지 않은 현재 시점에서는 여전히 우량하다. 상반기 말 연결 부채비율은 52.09%다. 현금이 차입금보다 많은 사실상 무차입 경영 기조를 올해 벗어나기는 했으나 순차입금비율은 5.95%로 낮은 편이다.

다만 일진머티리얼즈를 인수한 이후에도 전통적인 우량한 재무구조를 유지할 수 있을지에는 의문 부호가 달린다. 업계에 따르면 롯데케미칼은 일진머티리얼즈의 지분을 인수하는 데 약 2조5000~2조7000억원의 자금을 소요할 전망이다.

이 뿐만 아니라 일진머티리얼즈는 이후에도 수조원대 투자가 예고돼 있다. 일진머티리얼즈 내에서 투자 재원을 마련하지 못한다면 롯데케미칼의 자금 수혈이 이뤄질 가능성도 있다. 빅딜 성사 직전인 롯데케미칼을 둔 업계의 우려가 비롯되는 지점들이다.

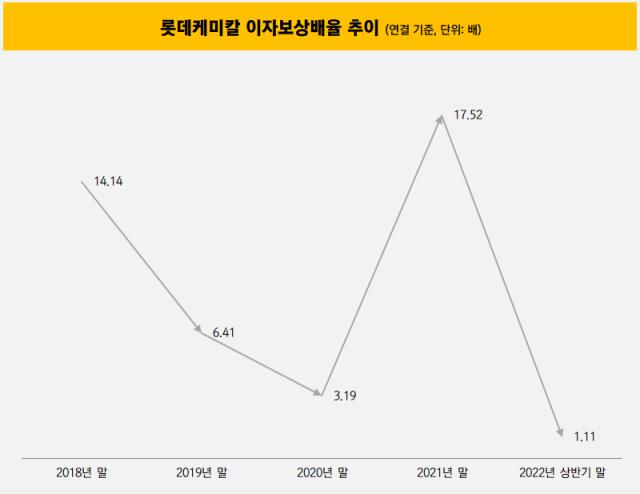

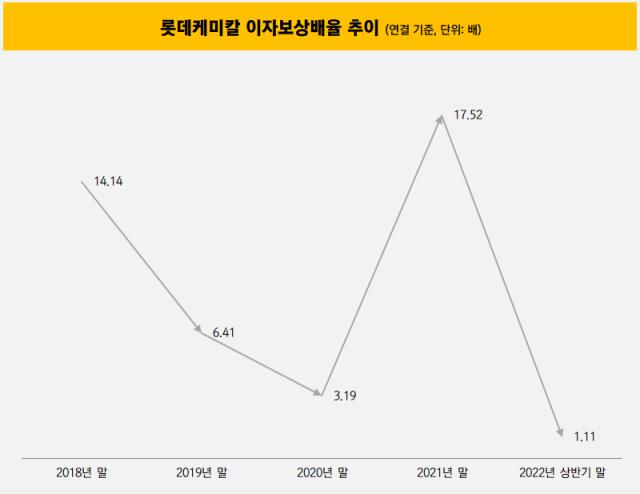

빅딜을 앞두고 앞서 언급된 수익성 지표 악화가 더욱 부담으로 다가올 수밖에 없다. 영업이익이 급감하면서 올해 상반기 말 롯데케미칼의 연결 이자보상배율은 1.11배로 '뚝' 떨어졌다. 작년 말 이 수치는 17.52배였다.

인수 소식을 접한 시장의 즉각적 반응은 부정적에 가깝다. 일진머티리얼즈 인수 소식이 알려졌던 이달 28일 롯데케미칼의 주가는 8% 이상 하락하기도 했다. 증권가 관계자는 "배터리 소재 기업의 밸류에이션이 높아졌다는 점을 고려해도 롯데케미칼의 인수 금액이 과도하다는 평가가 짙다"고 말했다.

전통적으로 재무구조를 보수적으로 관리해왔던 기업답게 현 시점에서 기초체력은 훌륭한 편이다. 다만 글로벌 석유화학 시황 악화와 더불어 향후 전망도 녹록지 않다. 현금창출 면에서 비우호적 상황이 예상된다는 시각이 짙다.

반기보고서에 따르면 올해 상반기 롯데케미칼의 영업이익률은 0.55%다. 별도 기준으로 보면 이 수치는 0.29%까지 내려간다. 0%대 이익률은 근 10년 내 실적을 되돌아봐도 쉽게 찾기 힘든 수치다.

현금창출이 어려워지면서 영업으로 도는 현금흐름도 경색됐다. 롯데케미칼의 상반기 연결 기준 EBITDA는 4771억원으로 작년 상반기(1조6369억원)의 29.3% 수준이다. 적었던 현금 유입에 운전자본투자와 자본적지출(CAPEX), 배당금지급 분을 모두 합산한 상반기 잉여현금흐름(FCF)은 마이너스(-) 1조6233억원이었다.

문제는 앞으로도 비우호적 환경이 지속되거나 더 심해질 수 있다는 점이다. 화학업계 관계자는 "석유화학 시황은 글로벌 경기와 궤를 함께 하는 편인데 기준금리 상승으로 인해 수요가 감소해 글로벌 경기 침체 현상이 오면 석유화학 업체에게는 부정적 요소가 될 수 있다"라면서 "올해는 유가 상승, 공급 증가 등으로 연간으로 볼때 영업적자가 발생할 가능성도 있다"고 진단했다.

레버리지 비율은 아직 빅딜이 이뤄지지 않은 현재 시점에서는 여전히 우량하다. 상반기 말 연결 부채비율은 52.09%다. 현금이 차입금보다 많은 사실상 무차입 경영 기조를 올해 벗어나기는 했으나 순차입금비율은 5.95%로 낮은 편이다.

다만 일진머티리얼즈를 인수한 이후에도 전통적인 우량한 재무구조를 유지할 수 있을지에는 의문 부호가 달린다. 업계에 따르면 롯데케미칼은 일진머티리얼즈의 지분을 인수하는 데 약 2조5000~2조7000억원의 자금을 소요할 전망이다.

이 뿐만 아니라 일진머티리얼즈는 이후에도 수조원대 투자가 예고돼 있다. 일진머티리얼즈 내에서 투자 재원을 마련하지 못한다면 롯데케미칼의 자금 수혈이 이뤄질 가능성도 있다. 빅딜 성사 직전인 롯데케미칼을 둔 업계의 우려가 비롯되는 지점들이다.

빅딜을 앞두고 앞서 언급된 수익성 지표 악화가 더욱 부담으로 다가올 수밖에 없다. 영업이익이 급감하면서 올해 상반기 말 롯데케미칼의 연결 이자보상배율은 1.11배로 '뚝' 떨어졌다. 작년 말 이 수치는 17.52배였다.

인수 소식을 접한 시장의 즉각적 반응은 부정적에 가깝다. 일진머티리얼즈 인수 소식이 알려졌던 이달 28일 롯데케미칼의 주가는 8% 이상 하락하기도 했다. 증권가 관계자는 "배터리 소재 기업의 밸류에이션이 높아졌다는 점을 고려해도 롯데케미칼의 인수 금액이 과도하다는 평가가 짙다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >