동국제강의 '고로제철소의 꿈'은 희미해졌지만 위안거리가 없는 것은 아니다. 브라질 고로제철소 CSP는 동국제강의 숙원사업이었으나 한편으로는 발목을 잡아오던 애증의 대상이었다. 이번 CSP 매각으로 인한 동국제강의 '득과 실'에 업계의 관심이 쏠린다.

지난 달 글로벌 2위 철강사인 아르셀로미탈은 기업설명회를 통해 CSP 제철소를 22억달러(약 2조8000억원)에 인수하기로 했다고 밝혔다. CSP는 브라질 발레와 동국제강, 포스코가 각각 지분율 50%, 30%, 20%를 보유하고 있는 제철소다.

◇'리스크 투성이' 자회사 고리 끊어냈다

2016년부터 본격적인 매출이 잡히기 시작했던 CSP 제철소는 이듬해부터 바로 대규모 손실을 냈다. 2017년 당기순손실로 5780억원, 2018년에는 5436억원, 2019년과 2020년에는 각각 4801억원, 6234억원의 순손실을 냈다.

CSP는 동국제강의 관계회사로 동국제강 연결 재무제표에 100% 반영되지 않고 지분율(30%)대로만 반영된다. CSP가 순손실을 내면 순손실액의 30%만 동국제강의 연결 순손익에 반영된다는 의미다. 다만 거듭된 순손실로 CSP의 장부가액이 '0원'이 되면서 0원 밑으로 떨어지지 않는 장부가액의 특성 탓에 CSP의 지분법손실이 동국제강 순손실 분에 전부 반영되지 않는 해도 있었다.

CSP가 위치한 브라질은 최근 금융시장 불안정으로 환율을 종잡을 수 없었던 곳이다. 국내 신용평가사 관계자는 "CSP에서 발생한 대규모 순손실의 원인 중 하나가 환 관련 손실"이라면서 "동국제강이 CSP를 매각하면서 헤알 관련 환 리스크라는 무거운 짐을 덜어낼 수 있게 됐다"고 분석했다.

동국제강은 CSP 차입금에 대한 보증 계약도 맺고 있었다. 계약 상 동국제강은 CSP의 대주주인 브라질 발레(Vale)의 요청이 있을 경우 포항·당진공장의 유형자산과 CSP지분을 담보로 제공해야 했다. 자금 출자도 있었다. 동국제강은 CSP의 안정적인 사업 지원을 위해 2019년부터 작년까지 총 1억5000만달러(약 1773억원)를 수혈했다.

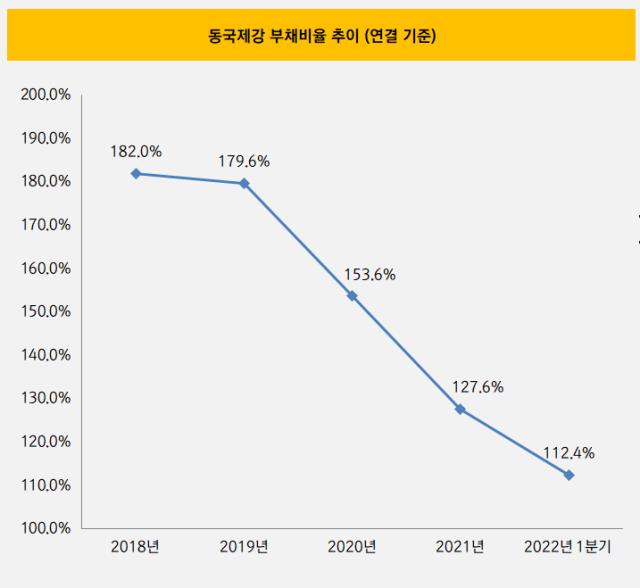

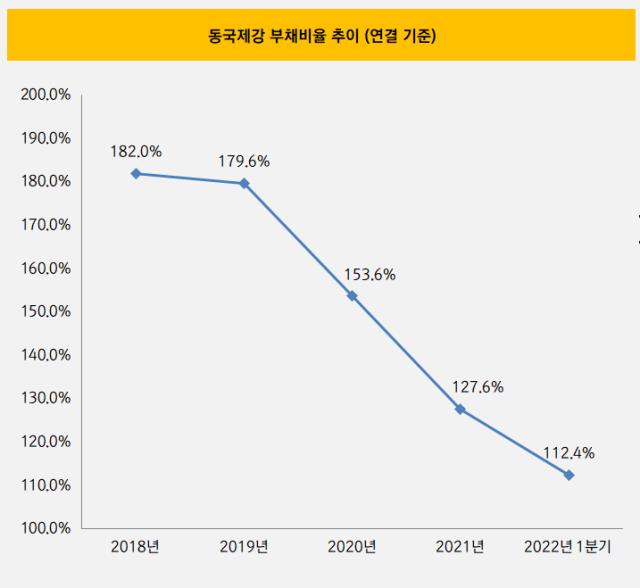

다행히 동국제강은 CSP로의 수혈 중에도 재무구조를 잘 관리해왔다. 작년 말 동국제강의 연결 부채비율은 127.6%로 2018년 말(18.2%) 이후 계속 하락세다. 올해 1분기 말 기준으로는 112.4%까지 하락했다. 최근 한국신용평가와 한국기업평가는 동국제강의 신용등급(BBB) 전망을 안정적에서 긍정적으로 상향 조정하기도 했다.

재무구조가 안정을 찾아가는 와중에 최대 리스크 고리까지 끊어내면서 업계는 동국제강의 추가 신용도 개선을 점치고 있다. 신용평가사 관계자는 "CSP 매각으로 당장의 신용도 영향이 있을 지는 두고봐야할 일이지만 차입금 보증 관계나 환 리스크 등을 끊어낸 것은 긍정적인 요소"라고 밝혔다.

동국제강은 1일 금융감독원 전자공시시스템을 통해 "CSP 제철소 지분 매각을 검토해 왔으나 아직 구체적 금액은 확정된 바 없다"고 밝혔지만, 거래 당사자인 아르셀로미탈의 공식 발표에 철강업계는 딜의 규모가 약 3조원 내외일 것으로 내다보고 있다.

◇'손절'이지만…"손해 어느정도 보전"

2005년부터 시작된 숙원사업이 끝을 내면서 현금 득실은 어떨까. 결론적으로 손해다. 아르셀로미탈이 발표한 22억달러 중 동국제강의 몫은 지분율(30%)대로 단순 계산하면 약 8000억원대 중반이 나온다.

다만 그간 쓴 돈은 1조원이 넘는다. 2008년 1월 동국제강은 CSP에 타당성검토를 위해 약 97억원을 출자하고, 2011년 말 시설투자를 위해 8256억원을 출자했다. 이후 2019년 약 1773억원을 추가 출자했다.

투자 관점에서 보면 실패작이지만 각종 리스크를 제거했다는 점에서 업계 일각은 이번 딜을 부정적으로만 바라보지는 않는다.

업계 관계자는 "동국제강의 최초 출자액과 이후 추가 출자액 등은 약 1조원 수준"이라면서 "투자한 금액을 회수하지는 못했지만 그간의 손해를 어느정도 보전할 수 있는 딜"이라고 분석했다.

지난 달 글로벌 2위 철강사인 아르셀로미탈은 기업설명회를 통해 CSP 제철소를 22억달러(약 2조8000억원)에 인수하기로 했다고 밝혔다. CSP는 브라질 발레와 동국제강, 포스코가 각각 지분율 50%, 30%, 20%를 보유하고 있는 제철소다.

◇'리스크 투성이' 자회사 고리 끊어냈다

2016년부터 본격적인 매출이 잡히기 시작했던 CSP 제철소는 이듬해부터 바로 대규모 손실을 냈다. 2017년 당기순손실로 5780억원, 2018년에는 5436억원, 2019년과 2020년에는 각각 4801억원, 6234억원의 순손실을 냈다.

CSP는 동국제강의 관계회사로 동국제강 연결 재무제표에 100% 반영되지 않고 지분율(30%)대로만 반영된다. CSP가 순손실을 내면 순손실액의 30%만 동국제강의 연결 순손익에 반영된다는 의미다. 다만 거듭된 순손실로 CSP의 장부가액이 '0원'이 되면서 0원 밑으로 떨어지지 않는 장부가액의 특성 탓에 CSP의 지분법손실이 동국제강 순손실 분에 전부 반영되지 않는 해도 있었다.

CSP가 위치한 브라질은 최근 금융시장 불안정으로 환율을 종잡을 수 없었던 곳이다. 국내 신용평가사 관계자는 "CSP에서 발생한 대규모 순손실의 원인 중 하나가 환 관련 손실"이라면서 "동국제강이 CSP를 매각하면서 헤알 관련 환 리스크라는 무거운 짐을 덜어낼 수 있게 됐다"고 분석했다.

동국제강은 CSP 차입금에 대한 보증 계약도 맺고 있었다. 계약 상 동국제강은 CSP의 대주주인 브라질 발레(Vale)의 요청이 있을 경우 포항·당진공장의 유형자산과 CSP지분을 담보로 제공해야 했다. 자금 출자도 있었다. 동국제강은 CSP의 안정적인 사업 지원을 위해 2019년부터 작년까지 총 1억5000만달러(약 1773억원)를 수혈했다.

다행히 동국제강은 CSP로의 수혈 중에도 재무구조를 잘 관리해왔다. 작년 말 동국제강의 연결 부채비율은 127.6%로 2018년 말(18.2%) 이후 계속 하락세다. 올해 1분기 말 기준으로는 112.4%까지 하락했다. 최근 한국신용평가와 한국기업평가는 동국제강의 신용등급(BBB) 전망을 안정적에서 긍정적으로 상향 조정하기도 했다.

재무구조가 안정을 찾아가는 와중에 최대 리스크 고리까지 끊어내면서 업계는 동국제강의 추가 신용도 개선을 점치고 있다. 신용평가사 관계자는 "CSP 매각으로 당장의 신용도 영향이 있을 지는 두고봐야할 일이지만 차입금 보증 관계나 환 리스크 등을 끊어낸 것은 긍정적인 요소"라고 밝혔다.

동국제강은 1일 금융감독원 전자공시시스템을 통해 "CSP 제철소 지분 매각을 검토해 왔으나 아직 구체적 금액은 확정된 바 없다"고 밝혔지만, 거래 당사자인 아르셀로미탈의 공식 발표에 철강업계는 딜의 규모가 약 3조원 내외일 것으로 내다보고 있다.

◇'손절'이지만…"손해 어느정도 보전"

2005년부터 시작된 숙원사업이 끝을 내면서 현금 득실은 어떨까. 결론적으로 손해다. 아르셀로미탈이 발표한 22억달러 중 동국제강의 몫은 지분율(30%)대로 단순 계산하면 약 8000억원대 중반이 나온다.

다만 그간 쓴 돈은 1조원이 넘는다. 2008년 1월 동국제강은 CSP에 타당성검토를 위해 약 97억원을 출자하고, 2011년 말 시설투자를 위해 8256억원을 출자했다. 이후 2019년 약 1773억원을 추가 출자했다.

투자 관점에서 보면 실패작이지만 각종 리스크를 제거했다는 점에서 업계 일각은 이번 딜을 부정적으로만 바라보지는 않는다.

업계 관계자는 "동국제강의 최초 출자액과 이후 추가 출자액 등은 약 1조원 수준"이라면서 "투자한 금액을 회수하지는 못했지만 그간의 손해를 어느정도 보전할 수 있는 딜"이라고 분석했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >