동원산업이 동원그룹 지주회사 동원엔터프라이즈와 합병 절차에 들어가자마자 암초를 만났다. 순자산가치를 밑도는 주가가 화근이었다. 동원엔터프라이즈는 자산가치와 수익가치를 기반으로 합병가액을 산정하지만, 동원산업은 자산가치에 못 미치는 최근 주가로 합병가액을 정해 상대적으로 저평가됐다는 불만이다. 합병에 반대하는 주주들이 주식매수청구권으로 실력행사에 나설 경우 비용 지출을 감수해야 한다.

동원그룹이 동원산업을 지주회사로 만드는 지배구조 재편 작업에 착수했다. 지난 7일 동원산업이 모기업 동원엔터프라이즈를 흡수합병하는 계약을 맺었다. 동원엔터프라이즈는 동원산업(지분 62.72%), 동원F&B(지분 74.38%), 동원시스템즈(지분 70.56%) 등을 종속기업으로 거느린 순수 지주사다. 합병이 끝나면 동원산업이 동원그룹 사업 지주사로 올라선다. 김남정 동원그룹 부회장은 동원산업 지분 48.43%를 쥐고 최상위 지배주주 지위를 유지한다.

합병을 순탄하게 마무리하려면 동원산업 주주들이 이사회 결정에 힘을 실어줘야 한다. 합병을 원치 않는 주주들은 주식매수청구권을 행사해 동원산업에 주식 매입을 요구할 수 있다.

동원산업과 동원엔터프라이즈가 합병 계약 해제 기준점으로 삼은 주식매수금액은 총 700억원이다. 동원산업 매수 예정가격(23만8186원) 기준으로 주식매수청구권 물량이 29만3888주(지분 7.99%)를 초과할 경우 이사회 결의로 합병 진행을 중지할 수 있다.

동원엔터프라이즈는 주식매수청구권 행사 부담이 없다. 김남정 부회장, 김재철 동원그룹 회장 등 대주주 일가가 지분 99.56%를 확보하고 있기 때문이다. 반면 동원산업은 소액주주가 지분 20.6%(75만7531주)를 보유하고 있다.

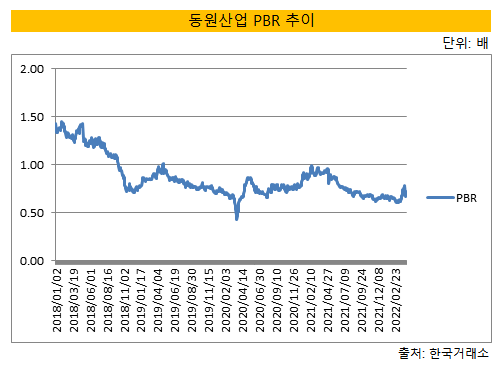

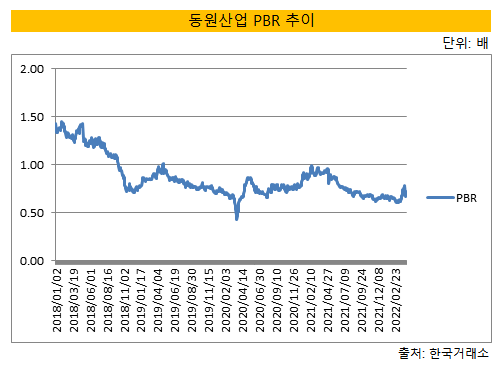

동원산업 주주들 사이에선 합병비율에 대한 불평의 목소리가 나온다. PBR(주가순자산비율) 1배를 넘지 못하는 주가가 합병가액으로 반영됐기 때문이다. PBR 1배 미만은 시가총액이 기업 순자산가치에도 못 미친다는 의미다.

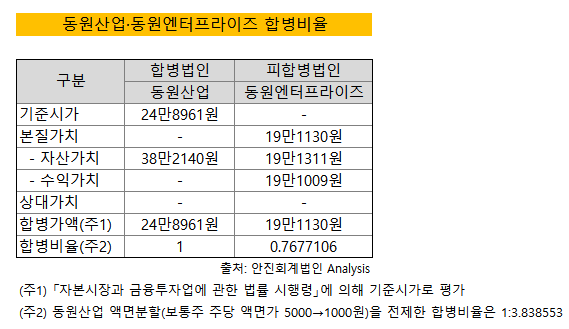

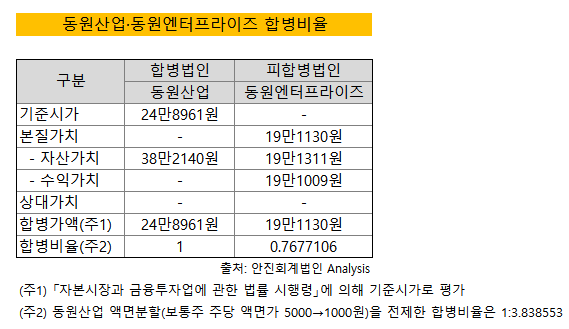

동원그룹이 내놓은 합병비율은 '동원산업 1대 동원엔터프라이즈 3.838553'다. 액면가 5000원인 동원엔터프라이즈 보통주 1주당 액면가 1000원인 동원산업 보통주 3.838553주를 배정할 예정이다. 동원산업이 합병 직전 보통주 1주당 액면가를 5000원에서 1000원으로 변경하는 주식 분할을 진행하면서 외부평가기관의 평가에 의한 합병비율(0.7677106)에 5배를 곱한 값으로 합병비율이 조정됐다.

코스피 상장사인 동원산업은 합병가액을 최근 주가로 책정했다. 합병 계약 체결 전일(지난 6일)을 기산일로 최근 1개월 거래량 가중산술평균종가, 최근 1주일 거래량 가중산술평균종가, 최근일 종가를 산술평균한 가액으로 24만8961원이 도출됐다.

자산가치에 미달하는 주가흐름이 주주 원성을 낳는 빌미가 됐다. 합병비율 적정성을 검토한 안진회계법인이 제시한 동원산업 1주당 순자산가치는 38만2140원이다. 자본시장과 금융투자업에 관한 법률(자본시장법) 시행령에 따르면 상장사가 합병가액을 정할 때 원칙적으로 기준시가를 적용하되, 기준시가가 자산가치보다 낮은 경우에는 자산가치를 쓸 수 있도록 선택지를 열어뒀다. 동원산업은 원칙에 따라 기준시가를 합병가액으로 채택했다. 동원산업 합병가액이 저평가돼 동원엔터프라이즈 주주에게 유리하다는 논란이 불거지는 대목이다.

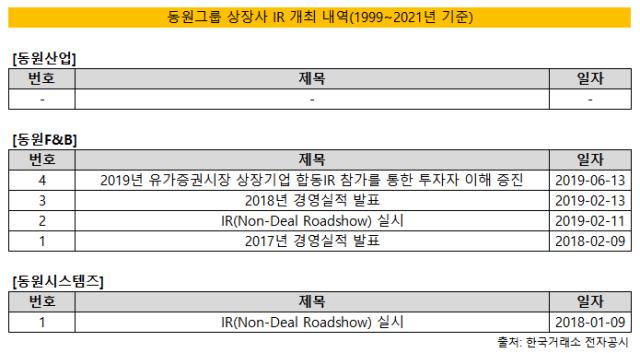

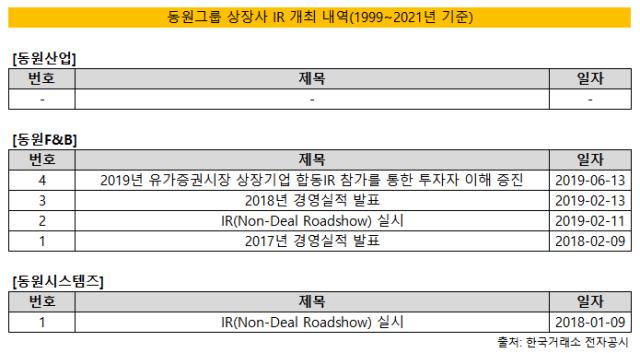

동원산업의 주가 저평가 지적은 어제오늘 일이 아니다. 2019년 5월부터 주가는 PBR 1배 아래에 머물러 있다. 저평가를 해소할 주주 소통은 소극적이었다. 동원산업은 1999년부터 IR 개최 공시가 한 차례도 없었다. 분기, 연간 경영 실적을 발표하는 기업설명회조차 열지 않았다. 동원그룹 다른 상장사도 별반 다르지 않다. 동원F&B는 2018년과 2019년 각각 1회, 3회 IR을 진행했다. 2019년부터 경영 실적을 발표하는 IR이 끊겼다. 동원시스템즈 IR은 2018년 한 번 뿐이다.

배당이 사실상 유일한 주주 친화 활동이었다. 동원산업은 2004년부터 결산 배당을 실시하고 있다. 2018년 101억원이었던 현금 배당금 총액은 2019년 74억원으로 줄었다가 2020년 171억원으로 늘었다. 지난해에는 전년과 동일하게 주당 배당금 5000원을 지급하기로 했다.

동원엔터프라이즈 합병가액은 자산가치와 수익가치를 섞어서 산출했다. 비상장사라 시장에서 형성된 주가가 존재하지 않기 때문에 증권의 발행 및 공시 등에 관한 규정 시행세칙이 허용하는 방법 중 하나를 택했다. 안진회계법인의 평가를 토대로 자산가치와 수익가치를 1, 1.5 비율로 가중산술평균해서 구했다. 자산가치는 별도 기준 자본총계(2조891억원)를 일부 조정해 산정했다. 수익가치는 현금흐름할인법을 적용했다. 최종 합병가액은 19만1130원으로 나왔다.

합병 분수령은 주식 매수 청구 접수 기간이다. 합병에 반대하는 주주는 오는 8월 30일 주주총회 합병 안건 통과 이후부터 9월 19일까지 주식 매수청구권을 행사할 수 있다. 동원산업 주주들의 주식매수청구권 물량이 늘어날수록 합병에 들어가는 비용도 커진다. 주가가 오랜 기간 PBR 1배 미만에서 벗어나지 못했기 때문에 지불하는 일종의 수업료인 셈이다. 최종 합병기일은 10월 1일이다.

동원그룹이 동원산업을 지주회사로 만드는 지배구조 재편 작업에 착수했다. 지난 7일 동원산업이 모기업 동원엔터프라이즈를 흡수합병하는 계약을 맺었다. 동원엔터프라이즈는 동원산업(지분 62.72%), 동원F&B(지분 74.38%), 동원시스템즈(지분 70.56%) 등을 종속기업으로 거느린 순수 지주사다. 합병이 끝나면 동원산업이 동원그룹 사업 지주사로 올라선다. 김남정 동원그룹 부회장은 동원산업 지분 48.43%를 쥐고 최상위 지배주주 지위를 유지한다.

합병을 순탄하게 마무리하려면 동원산업 주주들이 이사회 결정에 힘을 실어줘야 한다. 합병을 원치 않는 주주들은 주식매수청구권을 행사해 동원산업에 주식 매입을 요구할 수 있다.

동원산업과 동원엔터프라이즈가 합병 계약 해제 기준점으로 삼은 주식매수금액은 총 700억원이다. 동원산업 매수 예정가격(23만8186원) 기준으로 주식매수청구권 물량이 29만3888주(지분 7.99%)를 초과할 경우 이사회 결의로 합병 진행을 중지할 수 있다.

동원엔터프라이즈는 주식매수청구권 행사 부담이 없다. 김남정 부회장, 김재철 동원그룹 회장 등 대주주 일가가 지분 99.56%를 확보하고 있기 때문이다. 반면 동원산업은 소액주주가 지분 20.6%(75만7531주)를 보유하고 있다.

동원산업 주주들 사이에선 합병비율에 대한 불평의 목소리가 나온다. PBR(주가순자산비율) 1배를 넘지 못하는 주가가 합병가액으로 반영됐기 때문이다. PBR 1배 미만은 시가총액이 기업 순자산가치에도 못 미친다는 의미다.

동원그룹이 내놓은 합병비율은 '동원산업 1대 동원엔터프라이즈 3.838553'다. 액면가 5000원인 동원엔터프라이즈 보통주 1주당 액면가 1000원인 동원산업 보통주 3.838553주를 배정할 예정이다. 동원산업이 합병 직전 보통주 1주당 액면가를 5000원에서 1000원으로 변경하는 주식 분할을 진행하면서 외부평가기관의 평가에 의한 합병비율(0.7677106)에 5배를 곱한 값으로 합병비율이 조정됐다.

코스피 상장사인 동원산업은 합병가액을 최근 주가로 책정했다. 합병 계약 체결 전일(지난 6일)을 기산일로 최근 1개월 거래량 가중산술평균종가, 최근 1주일 거래량 가중산술평균종가, 최근일 종가를 산술평균한 가액으로 24만8961원이 도출됐다.

자산가치에 미달하는 주가흐름이 주주 원성을 낳는 빌미가 됐다. 합병비율 적정성을 검토한 안진회계법인이 제시한 동원산업 1주당 순자산가치는 38만2140원이다. 자본시장과 금융투자업에 관한 법률(자본시장법) 시행령에 따르면 상장사가 합병가액을 정할 때 원칙적으로 기준시가를 적용하되, 기준시가가 자산가치보다 낮은 경우에는 자산가치를 쓸 수 있도록 선택지를 열어뒀다. 동원산업은 원칙에 따라 기준시가를 합병가액으로 채택했다. 동원산업 합병가액이 저평가돼 동원엔터프라이즈 주주에게 유리하다는 논란이 불거지는 대목이다.

동원산업의 주가 저평가 지적은 어제오늘 일이 아니다. 2019년 5월부터 주가는 PBR 1배 아래에 머물러 있다. 저평가를 해소할 주주 소통은 소극적이었다. 동원산업은 1999년부터 IR 개최 공시가 한 차례도 없었다. 분기, 연간 경영 실적을 발표하는 기업설명회조차 열지 않았다. 동원그룹 다른 상장사도 별반 다르지 않다. 동원F&B는 2018년과 2019년 각각 1회, 3회 IR을 진행했다. 2019년부터 경영 실적을 발표하는 IR이 끊겼다. 동원시스템즈 IR은 2018년 한 번 뿐이다.

배당이 사실상 유일한 주주 친화 활동이었다. 동원산업은 2004년부터 결산 배당을 실시하고 있다. 2018년 101억원이었던 현금 배당금 총액은 2019년 74억원으로 줄었다가 2020년 171억원으로 늘었다. 지난해에는 전년과 동일하게 주당 배당금 5000원을 지급하기로 했다.

동원엔터프라이즈 합병가액은 자산가치와 수익가치를 섞어서 산출했다. 비상장사라 시장에서 형성된 주가가 존재하지 않기 때문에 증권의 발행 및 공시 등에 관한 규정 시행세칙이 허용하는 방법 중 하나를 택했다. 안진회계법인의 평가를 토대로 자산가치와 수익가치를 1, 1.5 비율로 가중산술평균해서 구했다. 자산가치는 별도 기준 자본총계(2조891억원)를 일부 조정해 산정했다. 수익가치는 현금흐름할인법을 적용했다. 최종 합병가액은 19만1130원으로 나왔다.

합병 분수령은 주식 매수 청구 접수 기간이다. 합병에 반대하는 주주는 오는 8월 30일 주주총회 합병 안건 통과 이후부터 9월 19일까지 주식 매수청구권을 행사할 수 있다. 동원산업 주주들의 주식매수청구권 물량이 늘어날수록 합병에 들어가는 비용도 커진다. 주가가 오랜 기간 PBR 1배 미만에서 벗어나지 못했기 때문에 지불하는 일종의 수업료인 셈이다. 최종 합병기일은 10월 1일이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >