삼성전자 재경팀의 남다른 역할…외환손익 밸런스가 곧 성과

②매출 85% '해외', 환율 통제 중요…2021년 역대급 관리, 플러스 500억

편집자주

기업의 재무전략은 사업과 기업가치를 뒷받침하는데 그 목적이 있다. 사업자금이 필요하면 적기에 조달을 해야 한다. 증자나 채권발행, 자산매각 등 방법도 다양하다. 현금이 넘쳐나면 운용이나 투자, 배당을 택할 수 있다. 그리고 모든 선택엔 결과물이 있다. 더벨이 천차만별인 기업들의 재무전략과 성과를 살펴본다.

통상적으로 기업 최고재무책임자(CFO)나 재무(재경)팀의 핵심 업무 중 하나는 '조달'이다. 사업 자금을 적기에, 또 얼마나 효율적(이자비용 절감)으로 조달해 냈느냐가 주요 성과지표가 된다.

그런데 우리나라 대표기업 삼성전자 재경팀은 역할이 크게 다르다. 삼성전자가 워낙 돈을 잘 벌어 '조달'을 하지 않기 때문이다. 시장성조달은 2001년 1조원 규모로 찍은 회사채가 마지막이었다. 올해까지 21년 동안 사실상 무차입경영을 이어오고 있다.

삼성전자 재경팀 업무 초점은 환율 리스크 통제에 맞춰져 있다. 삼성전자는 연 매출이 200조원이 넘는 거대기업인데다 매출 85%가 해외에서 발생하는 글로벌기업이다. 환율 등락에 따라 수천억원대 이익이 생기거나 증발한다. 재경팀의 성과지표 중 하나가 '외환손익'에 있다.

◇원달러 환율 5% 변동시 손익 영향 ‘2500억’

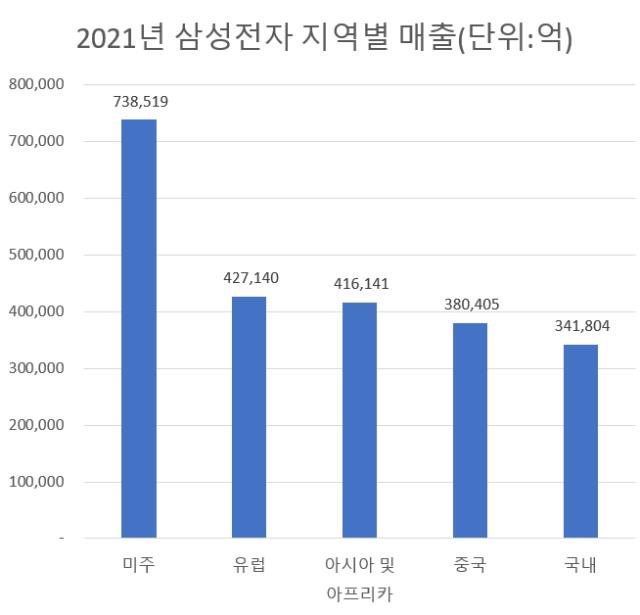

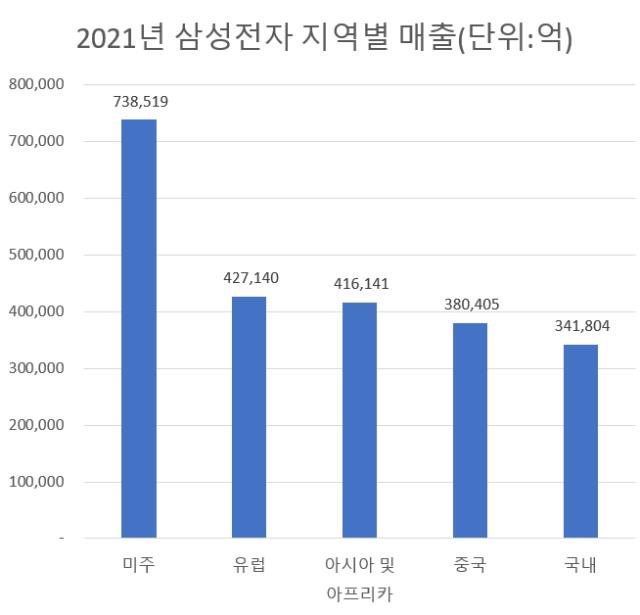

사업보고서에 따르면 삼성전자는 지난해 연결기준 순매출 230조4009억원을 기록했다. 순매출의 85%가 해외에서 발생했다. 미주지역이 73조8519억원(비중 32%)으로 가장 많았고 이어 유럽이 42조7140억원(18.54%), 아시아 및 아프리카가 41조6141억원(18.06%), 중국 38조405억원(16.51%), 국내는 34조1804억원(14.84%)다.

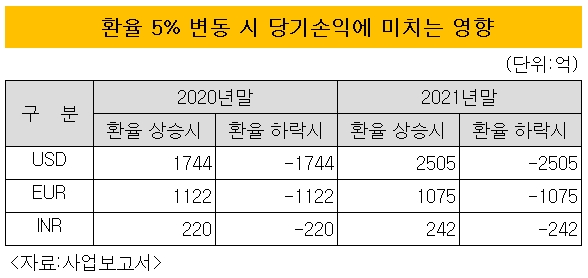

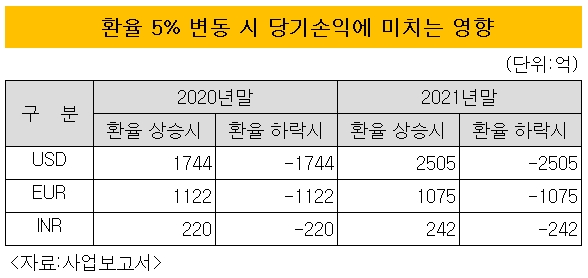

이에 삼성전자는 환율에 따라 손익변동성이 크다. 주력 매출 통화인 달러 영향이 가장 크다. 삼성전자는 사업보고서 주석에 지난해 말 기준으로 원·달러 환율이 5% 상승할 경우 당기순이익이 2505억원 늘고 반대로 5% 하락할 경우 2505억원이 감소한다고 기재했다. 환율 5% 변동시 유로(EUR)의 경우 당기순이익이 1075억원, 인도 루피(INR)는 242억원 늘어나거나 줄어든다.

이것도 환율에 대한 헤지를 하고 있음에도 발생하는 변동성이다. 환율 리스크 관리는 삼성전자 경영지원실 산하 재경팀이 주도하고 있다. 삼성전자는 통화별 금융자산과 금융부채 규모를 비슷한 수준으로 유지해 환율 변동 영향을 최소화하는 전략을 구사하고 있다.

예를 들어 달러를 사용하는 미국법인에 매출채권(금융자산)이 100달러어치 발생하면 현지 통화로 매입채무나 은행대출 등 금융부채를 비슷한 규모(100달러)로 유지하는 식이다. 자산과 부채 규모를 일치시키면 환율이 어느 쪽으로 움직여도 최종 손익은 크게 변하지 않는다.

삼성전자는 해외를 6개 권역으로 나눠 이같은 전략을 구사하고 있다. 미국과 영국, 싱가포르, 중국, 브라질, 러시아 등에 금융센터를 두고 환율변동을 모니터링하면서 자금을 권역별로 통합운용하고 있다.

이같은 노력에도 환율에 따른 손익변동성이 큰 것은 통화별 금융자산이 금융부채보다 훨씬 크기 때문이다. 지난해 말 기준 삼성전자 금융자산은 189조원, 금융부채는 59조원이다. 통화별 금융자산·부채 내역은 공개하지 않고 있다. 애초 통화별 금융자산과 금융부채 규모를 완벽히 매칭 시킬 수 없다. 환율 리스크 통제를 위해 필요 이상으로 금융부채를 일으키는 것도 또 다른 비용이다.

◇2021년 외환차익·차손 거의 일치…역대급 성과

작년은 재경팀이 톡톡히 활약한 해다. 통화별 금융자산과 금융부채에 큰 차이가 있음에도 이익 변동성을 역대급으로 낮췄다. 외환차손과 외환차익이 거의 일치했다.

외환차손은 외화자산을 회수하거나, 외화부채를 변제할 때 발생하는 손해를 의미한다. 반대로 이익이 발생한 것이 외환차익이다. 두 수치가 비슷하면 환율 통제가 제대로 됐다는 것을 뜻한다.

지난해 외환차익은 6조5257억원, 외환차손은 6조4861억원이었다. 외환차익이 차손보다 396억원 많은데 그쳤다. 물론 작년 한 해 동안 원·달러 환율이 크게 높아진 것에 따른 수혜는 포기한 것이 된다. 환헤지를 하지 않았다면 당기순이익이 더 높아졌을 수 있다.

다만 환헤지 목적이 이익 변동성을 낮추는 것에 있기 때문에 성공적 결과물로 봐야 한다는 것이 전문가 시각이다. 한 회계전문가는 “원·달러 환율 흐름을 정확히 예측하는 것이 어렵고 또 반대로 하락했을 수도 있기 때문에 외환차손과 차익을 비슷한 수준으로 유지한 것을 성과로 봐야 한다”고 말했다.

매년 이 같은 성과를 거둔 것은 아니다. 2020년엔 외환차손이 9조8686억원으로 외환차익인 9조2700억원을 5986억원 웃돌았다. 그만큼 당기순이익이 감소했다. 2018년에도 외환차손(7조1498억원)이 외환차익(6조6957억원)을 4541억원 웃돌아 순이익을 까먹었다.

재경팀은 환율 관리 외에도 금융상품 운용이 중요한 업무다. 삼성전자는 나가는 돈보다 벌어들이는 돈이 워낙 많아 현금이 넘쳐난다. 현금을 그냥두지 않고 금융상품에 투자해 소기의 이자수익을 거두고 있는데 규모가 엄청나다.

현금성자산이 지난해 말 기준 120조7812억원인데 이중 단기금융상품이 81조7089억원으로 과반을 차지하고 있다. 단기금융상품은 만기 1년 이하의 금융상품인데 초단기수익증권(MMF)이나 양도성예금증서(CD), 정기예금, 정기적금 등이 있다. 바로 현금화 시킬 수 있어 현금과 동일하게 본다.

삼성전자는 환헤지 전략의 일환으로 매출채권을 담보로 연간 17조원 규모로 단기차입(은행 대출)을 하고 있는데 이로 인한 이자비용을 금융상품 등을 운용해 얻는 이자수익으로 상쇄하고도 크게 남긴다.

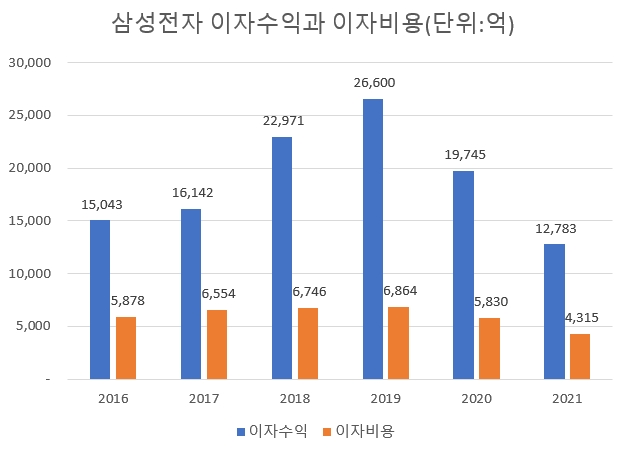

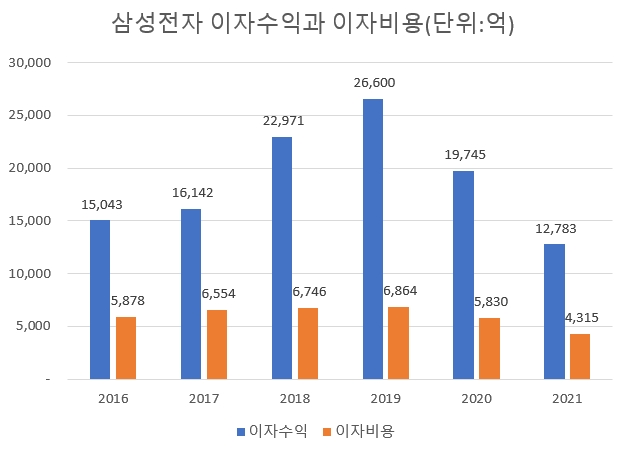

지난해 이자수익은 1조2783억원으로 같은 기간 이자비용 4315억원의 3배 규모다. 최근 6년(2016~2021년) 연평균 이자수익은 1조8880억원으로 역시 같은 기간 연평균 이자비용(6031억원)의 3배 정도다.

◇재경팀 ‘대규모 조직’…임원만 16명

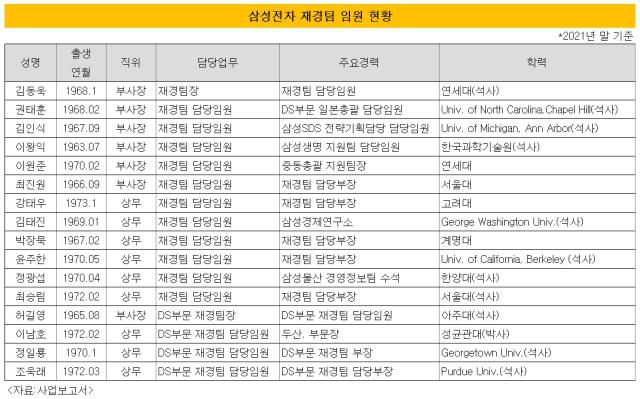

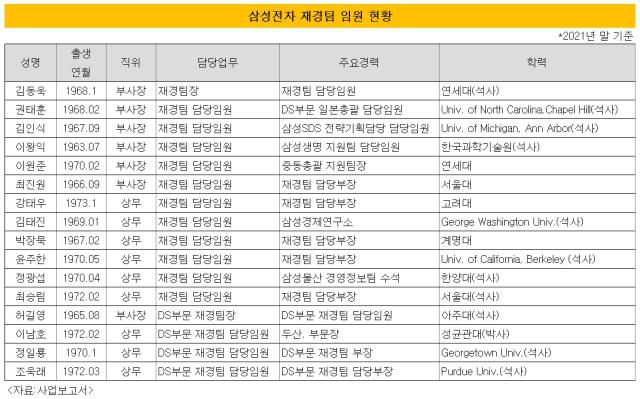

역할이 큰 만큼 삼성전자는 재경팀을 대규모로 꾸리고 있다. 사업보고서에 따르면 2021년 말 기준 재경팀 담당임원만 16명이다. 특히 핵심 사업을 하고 있는 DS부문(반도체·디스플레이)은 별도로 재경팀을 두고 있다.

전사 재경팀 수장은 김동욱 부사장(팀장)이다. 1968년생(만 54세)으로 연세대를 졸업했다. 재경팀엔 김동욱 부사장 외에도 부사장급이 5명 더 있다. 권태훈 부사장과 김인식 부사장, 이왕익 부사장, 이원준 부사장, 최진원 부사장 등이다. 담담임원으로 강태우 상무, 김태진 상무, 박장묵 상무, 윤주한 상무, 정광섭 상무, 최승림 상무 등이 근무 중이다.

DS부문 재경팀 수장은 허길영 부사장(팀장)이다. 1965년생(만 57세)으로 아주대를 졸업했다. 이어 이남호 상무와 정일룡 상무, 조욱래 상무가 DS부문 재경팀 담당임원으로 있다.

그런데 우리나라 대표기업 삼성전자 재경팀은 역할이 크게 다르다. 삼성전자가 워낙 돈을 잘 벌어 '조달'을 하지 않기 때문이다. 시장성조달은 2001년 1조원 규모로 찍은 회사채가 마지막이었다. 올해까지 21년 동안 사실상 무차입경영을 이어오고 있다.

삼성전자 재경팀 업무 초점은 환율 리스크 통제에 맞춰져 있다. 삼성전자는 연 매출이 200조원이 넘는 거대기업인데다 매출 85%가 해외에서 발생하는 글로벌기업이다. 환율 등락에 따라 수천억원대 이익이 생기거나 증발한다. 재경팀의 성과지표 중 하나가 '외환손익'에 있다.

◇원달러 환율 5% 변동시 손익 영향 ‘2500억’

사업보고서에 따르면 삼성전자는 지난해 연결기준 순매출 230조4009억원을 기록했다. 순매출의 85%가 해외에서 발생했다. 미주지역이 73조8519억원(비중 32%)으로 가장 많았고 이어 유럽이 42조7140억원(18.54%), 아시아 및 아프리카가 41조6141억원(18.06%), 중국 38조405억원(16.51%), 국내는 34조1804억원(14.84%)다.

이에 삼성전자는 환율에 따라 손익변동성이 크다. 주력 매출 통화인 달러 영향이 가장 크다. 삼성전자는 사업보고서 주석에 지난해 말 기준으로 원·달러 환율이 5% 상승할 경우 당기순이익이 2505억원 늘고 반대로 5% 하락할 경우 2505억원이 감소한다고 기재했다. 환율 5% 변동시 유로(EUR)의 경우 당기순이익이 1075억원, 인도 루피(INR)는 242억원 늘어나거나 줄어든다.

이것도 환율에 대한 헤지를 하고 있음에도 발생하는 변동성이다. 환율 리스크 관리는 삼성전자 경영지원실 산하 재경팀이 주도하고 있다. 삼성전자는 통화별 금융자산과 금융부채 규모를 비슷한 수준으로 유지해 환율 변동 영향을 최소화하는 전략을 구사하고 있다.

예를 들어 달러를 사용하는 미국법인에 매출채권(금융자산)이 100달러어치 발생하면 현지 통화로 매입채무나 은행대출 등 금융부채를 비슷한 규모(100달러)로 유지하는 식이다. 자산과 부채 규모를 일치시키면 환율이 어느 쪽으로 움직여도 최종 손익은 크게 변하지 않는다.

삼성전자는 해외를 6개 권역으로 나눠 이같은 전략을 구사하고 있다. 미국과 영국, 싱가포르, 중국, 브라질, 러시아 등에 금융센터를 두고 환율변동을 모니터링하면서 자금을 권역별로 통합운용하고 있다.

이같은 노력에도 환율에 따른 손익변동성이 큰 것은 통화별 금융자산이 금융부채보다 훨씬 크기 때문이다. 지난해 말 기준 삼성전자 금융자산은 189조원, 금융부채는 59조원이다. 통화별 금융자산·부채 내역은 공개하지 않고 있다. 애초 통화별 금융자산과 금융부채 규모를 완벽히 매칭 시킬 수 없다. 환율 리스크 통제를 위해 필요 이상으로 금융부채를 일으키는 것도 또 다른 비용이다.

◇2021년 외환차익·차손 거의 일치…역대급 성과

작년은 재경팀이 톡톡히 활약한 해다. 통화별 금융자산과 금융부채에 큰 차이가 있음에도 이익 변동성을 역대급으로 낮췄다. 외환차손과 외환차익이 거의 일치했다.

외환차손은 외화자산을 회수하거나, 외화부채를 변제할 때 발생하는 손해를 의미한다. 반대로 이익이 발생한 것이 외환차익이다. 두 수치가 비슷하면 환율 통제가 제대로 됐다는 것을 뜻한다.

지난해 외환차익은 6조5257억원, 외환차손은 6조4861억원이었다. 외환차익이 차손보다 396억원 많은데 그쳤다. 물론 작년 한 해 동안 원·달러 환율이 크게 높아진 것에 따른 수혜는 포기한 것이 된다. 환헤지를 하지 않았다면 당기순이익이 더 높아졌을 수 있다.

다만 환헤지 목적이 이익 변동성을 낮추는 것에 있기 때문에 성공적 결과물로 봐야 한다는 것이 전문가 시각이다. 한 회계전문가는 “원·달러 환율 흐름을 정확히 예측하는 것이 어렵고 또 반대로 하락했을 수도 있기 때문에 외환차손과 차익을 비슷한 수준으로 유지한 것을 성과로 봐야 한다”고 말했다.

매년 이 같은 성과를 거둔 것은 아니다. 2020년엔 외환차손이 9조8686억원으로 외환차익인 9조2700억원을 5986억원 웃돌았다. 그만큼 당기순이익이 감소했다. 2018년에도 외환차손(7조1498억원)이 외환차익(6조6957억원)을 4541억원 웃돌아 순이익을 까먹었다.

재경팀은 환율 관리 외에도 금융상품 운용이 중요한 업무다. 삼성전자는 나가는 돈보다 벌어들이는 돈이 워낙 많아 현금이 넘쳐난다. 현금을 그냥두지 않고 금융상품에 투자해 소기의 이자수익을 거두고 있는데 규모가 엄청나다.

현금성자산이 지난해 말 기준 120조7812억원인데 이중 단기금융상품이 81조7089억원으로 과반을 차지하고 있다. 단기금융상품은 만기 1년 이하의 금융상품인데 초단기수익증권(MMF)이나 양도성예금증서(CD), 정기예금, 정기적금 등이 있다. 바로 현금화 시킬 수 있어 현금과 동일하게 본다.

삼성전자는 환헤지 전략의 일환으로 매출채권을 담보로 연간 17조원 규모로 단기차입(은행 대출)을 하고 있는데 이로 인한 이자비용을 금융상품 등을 운용해 얻는 이자수익으로 상쇄하고도 크게 남긴다.

지난해 이자수익은 1조2783억원으로 같은 기간 이자비용 4315억원의 3배 규모다. 최근 6년(2016~2021년) 연평균 이자수익은 1조8880억원으로 역시 같은 기간 연평균 이자비용(6031억원)의 3배 정도다.

◇재경팀 ‘대규모 조직’…임원만 16명

역할이 큰 만큼 삼성전자는 재경팀을 대규모로 꾸리고 있다. 사업보고서에 따르면 2021년 말 기준 재경팀 담당임원만 16명이다. 특히 핵심 사업을 하고 있는 DS부문(반도체·디스플레이)은 별도로 재경팀을 두고 있다.

전사 재경팀 수장은 김동욱 부사장(팀장)이다. 1968년생(만 54세)으로 연세대를 졸업했다. 재경팀엔 김동욱 부사장 외에도 부사장급이 5명 더 있다. 권태훈 부사장과 김인식 부사장, 이왕익 부사장, 이원준 부사장, 최진원 부사장 등이다. 담담임원으로 강태우 상무, 김태진 상무, 박장묵 상무, 윤주한 상무, 정광섭 상무, 최승림 상무 등이 근무 중이다.

DS부문 재경팀 수장은 허길영 부사장(팀장)이다. 1965년생(만 57세)으로 아주대를 졸업했다. 이어 이남호 상무와 정일룡 상무, 조욱래 상무가 DS부문 재경팀 담당임원으로 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >