한양증권이 올해 3분기 영업이익이 2배에 가까이 껑충 뛰는 호실적을 거뒀다. 적극적 영업 활동의 결과물이라는 게 증권업계의 시각이다.

3분기에는 1조원이 넘는 환매조건부채권(RP, Repo) 매도가 이뤄졌다. 프로젝트파이낸싱(PF) 매입 약정의 규모는 2분기에 이어 3분기에도 증가 추세를 이어갔다.

◇3분기 영업이익 100% 넘게 성장

20일 한양증권에 따르면 3분기 영업수익 2128억원, 영업이익 107억원을 거뒀다. 1년 전 같은 기간과 비교해 각각 5.0%, 112.9% 늘었다. 9월 말 누적기준 영업수익은 6112억원으로 전년동기 대비 20.7% 줄었지만 영업이익은 전년동기 대비 26.3% 증가한 467억원을 기록했다.

부문별로 살펴보면 자기매매와 기업금융 부문이 실적을 이끌었다. 영업수익을 기준으로 했을 때 기여도는 자기매매(4729억원), 기업금융(1150억원), 기타(167억원), 위탁영업(66억원) 순이다.

영업이익은 자기매매 285억원, 기업금융 248억원, 위탁영업 -7억원, 기타 -58억원 등이다. 영업이익률은 기업금융 부문이 21.6%로 가장 높았다. 자기매매가 6.0%로 뒤를 이었다.

한양증권 관계자는 "DCM 딜 대표주관 및 인수로 IB부문이 호실적을 거뒀으며 채권부문에서는 전략적 운용을 통한 운용수익, 이자수익이 증가했다"고 설명했다. 9월 말 더벨 리그테이블 기준 한양증권의 DCM 주관 실적은 4조7982억원으로 7위에 올랐다.

◇RP 매도 확대, PF 보증도 증가

한양증권의 재무제표에서는 부채가 크게 증가했는데 이는 차입이 증가한 것의 영향이다. 한양증권 차입부채는 지난해 말 9048억원에서 3분기 말 3조7514억원으로 증가했다.

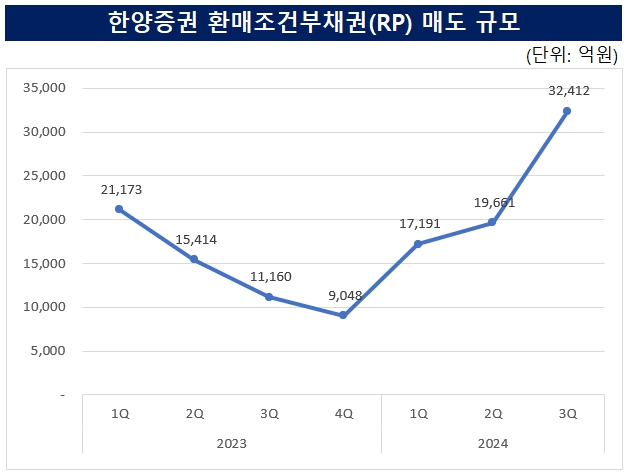

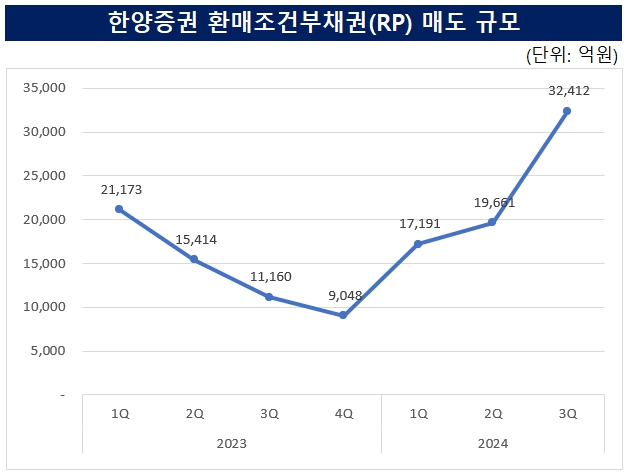

이는 환매조건부채권(RP, 또는 Repo) 매도가 지난해 말 6143억원에서 올 9월 말 3조2412억원으로 늘어난 탓이다. 올 상반기 RP 매도 규모가 1조9661억원이었다는 점을 고려하면 3분기에만 1조2751억원 증가한 셈이다.

RP는 일정 기간이 지난 뒤 정해진 가격으로 다시 되사오는 조건으로 발행되는 채권이다. 매도기관은 RP 거래를 통해 보유 채권을 팔지 않고 단기자금을 조달하는 효과를 얻는다. RP는 중소형 증권사들의 주요 자금조달 방식이다.

중소형 증권사는 채권영업 과정에서 RP를 활용하기도 한다. 9월 말 매도 잔액이 높은 것은 이 때문일 수 있다. 다만 연말에는 감독원 지표를 맞춰야 하기 때문에 수치가 낮아질 가능성이 크다. 지난해에도 RP 매도 규모는 1분기 2조1173억, 2분기 1조5414억원, 3분기 1조1160억원에서 연말 6143억원으로 줄었다.

한양증권은 올해 들어 PF 보증도 조금씩 확대하고 있다. 올 1분기까지만 하더라도 한양증권의 부동산PF 보증 규모는 102억원이었다. 전체 채무보증 규모는 지난해 말, 올 1분기 402억원이었는데 이 가운데 102억원을 제외한 나머지는 모두 채권 유동화와 관련됐다.

올 9월 말 한양증권의 채무보증은 802억원으로 늘었다. 상반기 502억원이었다는 점을 고려하면 3분기 3개월만에 300억원이 늘어난 것이다. 3분기에는 기존 200억원이던 더플라잉제일차와의 PF 매입약정 규모가 150억원으로 줄고 뉴에스에프제육차가 발행한 100억원 규모의 PF 매입약정이 신규로 체결됐다.

뉴에스에프제육차는 서울시 서초구 내곡동 헌인마을 도시개발사업구역 공동주택 개발사업과 관련됐다. 이 사업은 서울특별시 서초구 내곡동 374번지 일원의 부지에 공동주택, 근린생활시설 및 단독주택부지 등을 신축 및 조성하여 분양, 공급하는 것으로 롯데건설과 신원종합개발이 시공사로 참여하고 있다.

3분기에는 1조원이 넘는 환매조건부채권(RP, Repo) 매도가 이뤄졌다. 프로젝트파이낸싱(PF) 매입 약정의 규모는 2분기에 이어 3분기에도 증가 추세를 이어갔다.

◇3분기 영업이익 100% 넘게 성장

20일 한양증권에 따르면 3분기 영업수익 2128억원, 영업이익 107억원을 거뒀다. 1년 전 같은 기간과 비교해 각각 5.0%, 112.9% 늘었다. 9월 말 누적기준 영업수익은 6112억원으로 전년동기 대비 20.7% 줄었지만 영업이익은 전년동기 대비 26.3% 증가한 467억원을 기록했다.

부문별로 살펴보면 자기매매와 기업금융 부문이 실적을 이끌었다. 영업수익을 기준으로 했을 때 기여도는 자기매매(4729억원), 기업금융(1150억원), 기타(167억원), 위탁영업(66억원) 순이다.

영업이익은 자기매매 285억원, 기업금융 248억원, 위탁영업 -7억원, 기타 -58억원 등이다. 영업이익률은 기업금융 부문이 21.6%로 가장 높았다. 자기매매가 6.0%로 뒤를 이었다.

한양증권 관계자는 "DCM 딜 대표주관 및 인수로 IB부문이 호실적을 거뒀으며 채권부문에서는 전략적 운용을 통한 운용수익, 이자수익이 증가했다"고 설명했다. 9월 말 더벨 리그테이블 기준 한양증권의 DCM 주관 실적은 4조7982억원으로 7위에 올랐다.

◇RP 매도 확대, PF 보증도 증가

한양증권의 재무제표에서는 부채가 크게 증가했는데 이는 차입이 증가한 것의 영향이다. 한양증권 차입부채는 지난해 말 9048억원에서 3분기 말 3조7514억원으로 증가했다.

이는 환매조건부채권(RP, 또는 Repo) 매도가 지난해 말 6143억원에서 올 9월 말 3조2412억원으로 늘어난 탓이다. 올 상반기 RP 매도 규모가 1조9661억원이었다는 점을 고려하면 3분기에만 1조2751억원 증가한 셈이다.

RP는 일정 기간이 지난 뒤 정해진 가격으로 다시 되사오는 조건으로 발행되는 채권이다. 매도기관은 RP 거래를 통해 보유 채권을 팔지 않고 단기자금을 조달하는 효과를 얻는다. RP는 중소형 증권사들의 주요 자금조달 방식이다.

중소형 증권사는 채권영업 과정에서 RP를 활용하기도 한다. 9월 말 매도 잔액이 높은 것은 이 때문일 수 있다. 다만 연말에는 감독원 지표를 맞춰야 하기 때문에 수치가 낮아질 가능성이 크다. 지난해에도 RP 매도 규모는 1분기 2조1173억, 2분기 1조5414억원, 3분기 1조1160억원에서 연말 6143억원으로 줄었다.

한양증권은 올해 들어 PF 보증도 조금씩 확대하고 있다. 올 1분기까지만 하더라도 한양증권의 부동산PF 보증 규모는 102억원이었다. 전체 채무보증 규모는 지난해 말, 올 1분기 402억원이었는데 이 가운데 102억원을 제외한 나머지는 모두 채권 유동화와 관련됐다.

올 9월 말 한양증권의 채무보증은 802억원으로 늘었다. 상반기 502억원이었다는 점을 고려하면 3분기 3개월만에 300억원이 늘어난 것이다. 3분기에는 기존 200억원이던 더플라잉제일차와의 PF 매입약정 규모가 150억원으로 줄고 뉴에스에프제육차가 발행한 100억원 규모의 PF 매입약정이 신규로 체결됐다.

뉴에스에프제육차는 서울시 서초구 내곡동 헌인마을 도시개발사업구역 공동주택 개발사업과 관련됐다. 이 사업은 서울특별시 서초구 내곡동 374번지 일원의 부지에 공동주택, 근린생활시설 및 단독주택부지 등을 신축 및 조성하여 분양, 공급하는 것으로 롯데건설과 신원종합개발이 시공사로 참여하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >