박셀바이오, 의약유통 에스에이치팜 인수 '매출요건' 충족

인수하자마자 흡수합병 단행, 작년 매출 31억…상장 유지 요건 완성

올해 말 기술특례 상장 요건이 만료되는 박셀바이오가 의약품 유통업체를 인수한다. 상장 이후 4년 이상 매출 확보에 어려움을 겪었던 상황에서 매출기반을 마련키 위해서다. 인수 후 곧바로 흡수합병하면서 매출 리스크를 해소한다.

◇에스에이치팜 흡수합병 절차 연내 마무리

박셀바이오는 14일 이사회를 열고 에스에이치팜의 흡수합병을 의결했다. 합병반대의사통지 접수기간은 11월13일까지다. 최종 합병 등기는 12월27일 이뤄진다.

비상장사인 에스에이치팜에 대해선 알려진 내용이 없다. 이번 공시에서 의약품, 건강식품 등 도매업을 영위하는 회사로 소개됐다. 박셀바이오의 자회사라는 문구도 눈에 띈다.

올해 6월 말까지 연결대상 종속기업이 없었던 만큼 3분기에 해당 회사 지분을 전액 인수한 것으로 보인다. 인수 가격은 알려지지 않았지만 78억원은 넘지 않았을 것으로 보인다.

공시 규정상 자기자본 대비 10% 이상의 계약 및 인수 건은 공시의무가 있다. 그러나 박셀바이오는 인수 건에 대해 따로 공시하지 않았다. 6월 말 기준 박셀바이오의 자기자본은 782억원으로 집계됐다.

박셀바이오는 에스에이치팜을 인수하자마자 흡수합병 하는 방안을 추진하는 것으로 이는 빠르게 매출처를 확보해야 하기 때문으로 읽힌다. 2020년 기술특례제도로 상장한 박셀바이오는 2025년부터 규제 유예가 만료된다.

대표적인 규제가 매출이다. 코스닥 상장사는 분기와 연 기준으로 각각 3억원과 30억원 이상의 매출을 확보해야 한다. 이를 충족하지 못할 경우 상장 적격성 심사를 통해 상장폐지로 이어질 수 있다.

이번 흡수합병한 에스에이치팜의 2023년 매출액은 31억5000만원으로 나타났다. 박셀바이오 입장에선 에스에이치팜을 인수 및 합병하면서 단숨에 최소 매출 규정을 충족할 수 있게 됐다.

◇상장후 4년 간 매출 제로, 기술이전 없인 매출 확보 어려워

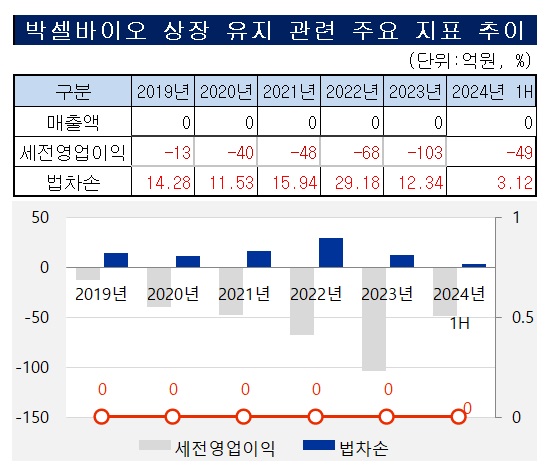

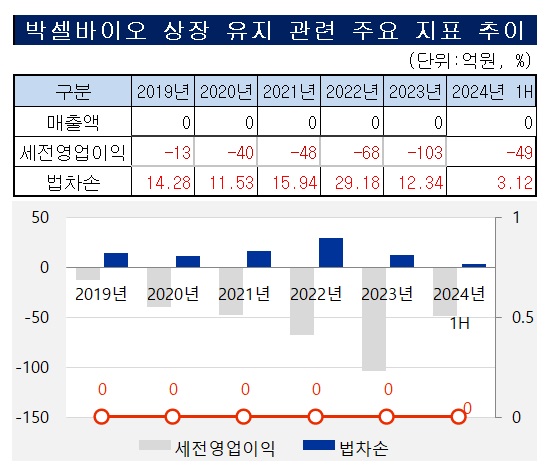

매출 규정은 박셀바이오의 상장 유지를 위한 마지막 퍼즐이었다. 법차손 비율 등 기존 규정은 이미 모두 맞추고 있는 상태다.

상장 유지를 위해 한국거래소에서 요구하는 법차손 비율 적정치는 50% 미만이다. 박셀바이오의 법차손 비율은 상장 첫해인 2020년 11.53%를 기록한 이후 2022년 29.18%로 상승했다. 하지만 이듬해 717억원 규모 유상증자를 통해 법차손 비율을 낮췄다.

올해 6월 말 기준 법차손 비율은 3.12%로 안정적이다. 에스에이치팜이 2023년 5억4000만원의 당기순이익을 기록한 것을 감안하면 향후 법차손 비율은 2%대 미만으로 떨어질 전망이다.

문제는 매출 확보 실적이 전무했다는 점이었다. 상장 이후 올해 상반기까지 4년 반 동안 매출을 전혀 확보하지 못했다. 세포치료제를 주력으로 하는 바이오텍으로 기술이전(L/O) 실적 없이는 쉽사리 매출을 확보하긴 어렵다.

현재 기술이전이 가장 근접한 물질은 간암 치료제 Vax-NK/HCC다. 최근 임상 2a상을 마무리하고 임상 2b상에 진입할 준비를 하고 있다. 기술이전을 위해선 임상 2b상이 마무리되는 2025년 말에야 가능하다.

박셀바이오 관계자는 "이번 흡수합병으로 에스에이치팜 전직원의 고용 승계와 조직 유지 등을 약속했고 향후에도 에스에이치팜을 통해 안정인 매출을 확보할 수 있을 것으로 기대한다"며 "간암 치료제 등 주력파이프라인의 기술이전을 통해 흑자전환 시기도 앞당길 것"이라고 말했다.

◇에스에이치팜 흡수합병 절차 연내 마무리

박셀바이오는 14일 이사회를 열고 에스에이치팜의 흡수합병을 의결했다. 합병반대의사통지 접수기간은 11월13일까지다. 최종 합병 등기는 12월27일 이뤄진다.

비상장사인 에스에이치팜에 대해선 알려진 내용이 없다. 이번 공시에서 의약품, 건강식품 등 도매업을 영위하는 회사로 소개됐다. 박셀바이오의 자회사라는 문구도 눈에 띈다.

올해 6월 말까지 연결대상 종속기업이 없었던 만큼 3분기에 해당 회사 지분을 전액 인수한 것으로 보인다. 인수 가격은 알려지지 않았지만 78억원은 넘지 않았을 것으로 보인다.

공시 규정상 자기자본 대비 10% 이상의 계약 및 인수 건은 공시의무가 있다. 그러나 박셀바이오는 인수 건에 대해 따로 공시하지 않았다. 6월 말 기준 박셀바이오의 자기자본은 782억원으로 집계됐다.

박셀바이오는 에스에이치팜을 인수하자마자 흡수합병 하는 방안을 추진하는 것으로 이는 빠르게 매출처를 확보해야 하기 때문으로 읽힌다. 2020년 기술특례제도로 상장한 박셀바이오는 2025년부터 규제 유예가 만료된다.

대표적인 규제가 매출이다. 코스닥 상장사는 분기와 연 기준으로 각각 3억원과 30억원 이상의 매출을 확보해야 한다. 이를 충족하지 못할 경우 상장 적격성 심사를 통해 상장폐지로 이어질 수 있다.

이번 흡수합병한 에스에이치팜의 2023년 매출액은 31억5000만원으로 나타났다. 박셀바이오 입장에선 에스에이치팜을 인수 및 합병하면서 단숨에 최소 매출 규정을 충족할 수 있게 됐다.

◇상장후 4년 간 매출 제로, 기술이전 없인 매출 확보 어려워

매출 규정은 박셀바이오의 상장 유지를 위한 마지막 퍼즐이었다. 법차손 비율 등 기존 규정은 이미 모두 맞추고 있는 상태다.

상장 유지를 위해 한국거래소에서 요구하는 법차손 비율 적정치는 50% 미만이다. 박셀바이오의 법차손 비율은 상장 첫해인 2020년 11.53%를 기록한 이후 2022년 29.18%로 상승했다. 하지만 이듬해 717억원 규모 유상증자를 통해 법차손 비율을 낮췄다.

올해 6월 말 기준 법차손 비율은 3.12%로 안정적이다. 에스에이치팜이 2023년 5억4000만원의 당기순이익을 기록한 것을 감안하면 향후 법차손 비율은 2%대 미만으로 떨어질 전망이다.

문제는 매출 확보 실적이 전무했다는 점이었다. 상장 이후 올해 상반기까지 4년 반 동안 매출을 전혀 확보하지 못했다. 세포치료제를 주력으로 하는 바이오텍으로 기술이전(L/O) 실적 없이는 쉽사리 매출을 확보하긴 어렵다.

현재 기술이전이 가장 근접한 물질은 간암 치료제 Vax-NK/HCC다. 최근 임상 2a상을 마무리하고 임상 2b상에 진입할 준비를 하고 있다. 기술이전을 위해선 임상 2b상이 마무리되는 2025년 말에야 가능하다.

박셀바이오 관계자는 "이번 흡수합병으로 에스에이치팜 전직원의 고용 승계와 조직 유지 등을 약속했고 향후에도 에스에이치팜을 통해 안정인 매출을 확보할 수 있을 것으로 기대한다"며 "간암 치료제 등 주력파이프라인의 기술이전을 통해 흑자전환 시기도 앞당길 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >