방어책 찾는 최씨일가, 추가 주담대 여력은

최윤범 회장 잔여 주식, 1200억 조달가능…유미개발·최씨종중 750억원 대출중

영풍과 MBK파트너스의 기습적인 공개매수 총공세에 최윤범 회장이 맞불 의지를 보이며 공개매수에 대항할 계획을 짜내고 있다. 최씨일가로선 자금력이 최대 약점으로 지적되는 가운데 고려아연 지분 확보를 위해서 주식담보대출도 하나의 방안으로 거론된다.

그동안 지분율 열세에 놓였던 최씨일가 측은 주식담보대출을 통해서도 추가 지분을 확보해왔다. 최윤범 회장에겐 아직 잔여 대출 여력이 남아있어 지분 확보의 한 방안으로 활용할 가능성도 제기된다.

19일 업계에 따르면 영풍과 MBK파트너스의 기습적인 공개매수 총공세에 고려아연도 대응책 마련을 부심 중이다. 최 회장은 이날 '고려아연과 계열사, 협력사 임직원에게 드리는 글'이라는 제목의 공개 서한에서 온 힘을 다해 MBK의 공개매수를 저지하겠다는 의지를 전달했다.

최윤범 회장 측이 경영권 방어를 위해 최소한 확보해야 할 고려아연 지분율은 6.05%, 약 8800억원 규모다. 백기사의 추가 지분 매입 가능성도 점쳐지지만 최 회장 측에서도 가만히 있을 수 만은 없는 상황이다. 대항 공개매수를 비롯, 최씨일가가 지분을 확대하기 위해선 자금 마련이 급선무다.

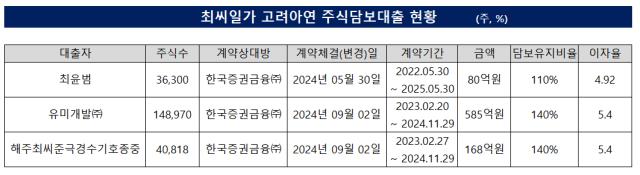

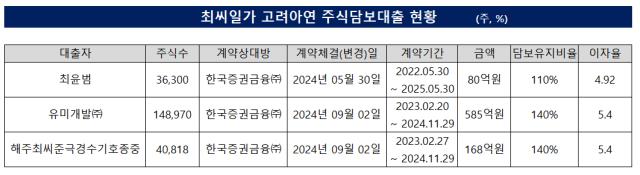

최 회장 측은 그간 영풍과의 지분싸움에서도 부족한 자금력 해결을 위해 주식담보대출을 활용해왔다. 온집안까지 다 동원해 자금을 확보했다. 우선 최 회장은 보유 주식 가운데 3만6300주를 담보로 대출을 실행한 상태다. 올 3월 초 기준 약 36만6000주의 고려아연 주식을 보유했는데 대출 자금을 바탕으로 꾸준히 고려아연 주식을 매집해 이날 기준으로 38만주의 주식을 갖고 있다.

유미개발도 보유 지분 31만주의 절반 수준인 15만주를 담보로 돈을 빌렸다. 대출금액은 585억원에 이른다. 대출받은 자금은 추가 지분확보에 활용됐다. 유미개발 역시 최씨 측 회사로 분류된다. 유미개발은 건물임대업을 주요 사업으로 하는 회사로 최 회장의 모친이 이사장으로 있는 경원문화재단이 최대주주다.

해주최씨준극경수기호종중(해주최씨종중) 역시 주식담보대출로 얻은 자금으로 고려아연 주식을 사들였다. 해주최씨종중은 최기호 선대회장과 그 부친인 최경수, 선친 최준극 등을 조상으로 모시는 단체다. 현재 해주최씨종중의 보유 주식 수는 8만8300주가량인데 절반 정도인 4만주를 담보로 168억원을 빌린 상태다. 작년 1월 5만4000주가량을 보유하다 2월 말 주식담보대출을 일으켜 3만주 넘는 주식을 추가로 매입했다.

최 회장은 보유 주식의 9.5%만을 담보로 잡았기 때문에 고려아연 주식으로만 해도 34만4000주가량의 추가 대출 여력이 남아있다. 주담대의 경우 담보가치의 50~60%만 인정한단 점에서 최 회장 혼자서만 최소 1200억원을 마련할 수 있을 것으로 추산된다. 경영권 분쟁에 휘말리면서 주가가 며칠 사이 급등해 더 많은 돈을 빌릴 수 있게 됐다. 다만 주가 급등은 지분 추가 매입시엔 반대로 부담이 된다.

최 회장이 보유한 상장 계열사 주식 영풍 4만235주(2.18%), 영풍정밀 43만2610주(2.75%)로도 현금을 마련할 수 있을 것으로 예상된다. 이날 종가 기준으로 각각 202억원, 68억원의 지분가치로 평가된다. 이 밖에 다른 최씨일가들도 고려아연 및 영풍 주식을 대상으로 담보를 설정할 수 있다.

다만 주식담보대출에 대한 이자부담도 고려해야 한다. 현재 최 회장의 주식담보 대출금 80억원으로 연간 4억원의 이자(이자율 4.92%)가 발생 중이다. 만일 1200억원을 추가로 대출받는다고 가정한다면 연간 이자비용은 64억원으로 증가한다. 최 회장이 작년 고려아연으로부터 얻은 보수가 30억원, 배당소득이 57억원 정도라는 점을 감안하면 개인적으로는 꽤 큰 금액이다.

한편 고려아연의 지분구조를 보면 영풍 측이 33.13%, 고려아연 측이 33.99%의 지분을 보유하고 있다. 자사주 2.39%, 국민연금 지분 7.57%를 제외하면 발행주식 수의 22.92%가 실질적인 유통 물량이다.

양측이 고려아연의 지분 과반을 확보하려면 각각 16% 이상은 추가로 매입해야 한다. 이날 종가 기준으로 약 2조3400억원의 현금이 필요한 셈이다. 투자업계에선 고려아연 측이 우선 유통 물량 22.92% 중 6%를 확보해 영풍 측이 과반 이상의 지분을 확보하는 걸 저지하는 전략을 펼 가능성이 있다고 본다.

그동안 지분율 열세에 놓였던 최씨일가 측은 주식담보대출을 통해서도 추가 지분을 확보해왔다. 최윤범 회장에겐 아직 잔여 대출 여력이 남아있어 지분 확보의 한 방안으로 활용할 가능성도 제기된다.

19일 업계에 따르면 영풍과 MBK파트너스의 기습적인 공개매수 총공세에 고려아연도 대응책 마련을 부심 중이다. 최 회장은 이날 '고려아연과 계열사, 협력사 임직원에게 드리는 글'이라는 제목의 공개 서한에서 온 힘을 다해 MBK의 공개매수를 저지하겠다는 의지를 전달했다.

최윤범 회장 측이 경영권 방어를 위해 최소한 확보해야 할 고려아연 지분율은 6.05%, 약 8800억원 규모다. 백기사의 추가 지분 매입 가능성도 점쳐지지만 최 회장 측에서도 가만히 있을 수 만은 없는 상황이다. 대항 공개매수를 비롯, 최씨일가가 지분을 확대하기 위해선 자금 마련이 급선무다.

최 회장 측은 그간 영풍과의 지분싸움에서도 부족한 자금력 해결을 위해 주식담보대출을 활용해왔다. 온집안까지 다 동원해 자금을 확보했다. 우선 최 회장은 보유 주식 가운데 3만6300주를 담보로 대출을 실행한 상태다. 올 3월 초 기준 약 36만6000주의 고려아연 주식을 보유했는데 대출 자금을 바탕으로 꾸준히 고려아연 주식을 매집해 이날 기준으로 38만주의 주식을 갖고 있다.

유미개발도 보유 지분 31만주의 절반 수준인 15만주를 담보로 돈을 빌렸다. 대출금액은 585억원에 이른다. 대출받은 자금은 추가 지분확보에 활용됐다. 유미개발 역시 최씨 측 회사로 분류된다. 유미개발은 건물임대업을 주요 사업으로 하는 회사로 최 회장의 모친이 이사장으로 있는 경원문화재단이 최대주주다.

해주최씨준극경수기호종중(해주최씨종중) 역시 주식담보대출로 얻은 자금으로 고려아연 주식을 사들였다. 해주최씨종중은 최기호 선대회장과 그 부친인 최경수, 선친 최준극 등을 조상으로 모시는 단체다. 현재 해주최씨종중의 보유 주식 수는 8만8300주가량인데 절반 정도인 4만주를 담보로 168억원을 빌린 상태다. 작년 1월 5만4000주가량을 보유하다 2월 말 주식담보대출을 일으켜 3만주 넘는 주식을 추가로 매입했다.

최 회장은 보유 주식의 9.5%만을 담보로 잡았기 때문에 고려아연 주식으로만 해도 34만4000주가량의 추가 대출 여력이 남아있다. 주담대의 경우 담보가치의 50~60%만 인정한단 점에서 최 회장 혼자서만 최소 1200억원을 마련할 수 있을 것으로 추산된다. 경영권 분쟁에 휘말리면서 주가가 며칠 사이 급등해 더 많은 돈을 빌릴 수 있게 됐다. 다만 주가 급등은 지분 추가 매입시엔 반대로 부담이 된다.

최 회장이 보유한 상장 계열사 주식 영풍 4만235주(2.18%), 영풍정밀 43만2610주(2.75%)로도 현금을 마련할 수 있을 것으로 예상된다. 이날 종가 기준으로 각각 202억원, 68억원의 지분가치로 평가된다. 이 밖에 다른 최씨일가들도 고려아연 및 영풍 주식을 대상으로 담보를 설정할 수 있다.

다만 주식담보대출에 대한 이자부담도 고려해야 한다. 현재 최 회장의 주식담보 대출금 80억원으로 연간 4억원의 이자(이자율 4.92%)가 발생 중이다. 만일 1200억원을 추가로 대출받는다고 가정한다면 연간 이자비용은 64억원으로 증가한다. 최 회장이 작년 고려아연으로부터 얻은 보수가 30억원, 배당소득이 57억원 정도라는 점을 감안하면 개인적으로는 꽤 큰 금액이다.

한편 고려아연의 지분구조를 보면 영풍 측이 33.13%, 고려아연 측이 33.99%의 지분을 보유하고 있다. 자사주 2.39%, 국민연금 지분 7.57%를 제외하면 발행주식 수의 22.92%가 실질적인 유통 물량이다.

양측이 고려아연의 지분 과반을 확보하려면 각각 16% 이상은 추가로 매입해야 한다. 이날 종가 기준으로 약 2조3400억원의 현금이 필요한 셈이다. 투자업계에선 고려아연 측이 우선 유통 물량 22.92% 중 6%를 확보해 영풍 측이 과반 이상의 지분을 확보하는 걸 저지하는 전략을 펼 가능성이 있다고 본다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >