'CFD 사태' 극복 다우기술, 공모채 재도전 성공할까

이례적으로 주관사 3곳 선정, 핵심 자회사 키움증권은 올 1분기 실적 순항

다우기술이 7월 초 만기도래하는 회사채를 차입하기 위해 공모채 발행에 나선다. 이번에는 3곳의 증권사를 주관사로 선정하는 등 투자수요를 확보하는 데 공을 들이는 모양새다. 앞서 최근 10년 동안에는 단독 주관계약만 맺었다.

지난해 10월 핵심 자회사인 키움증권의 영풍제지 미수금 발생 등으로 수요예측까지 진행했던 회사채의 발행을 철회했다. 키움증권은 1분기부터 실적을 회복하며 관련 후폭풍에서 벗어난 모습이다.

◇다우기술, 7월 초 1500억 공모채 만기도래

13일 IB(투자은행)업계에 따르면 다우기술이 공모 회사채 발행을 준비하고 있다. 발행 규모는 1000억~2000억원이 거론된다. 목적은 만기 회사채 차환이다. 다우기술은 7월5일 2021년 발행했던 1500억원 규모 3년물 회사채의 만기를 맞이한다. 발행의 주관은 미래에셋증권, KB증권, 한국투자증권이 맡는 것으로 알려졌다.

이번 차환을 통해 다우기술의 이자부담은 소폭 늘어날 것으로 전망된다. 기존 만기채의 금리는 2.175%다. 전날인 12일 기준 다우기술이 부여받은 A0의 등급금리는 2년물 4.206%, 3년물 4.499%다. 1500억원을 모두 차환하게 되면 연간 30억원~34억원의 이자비용이 추가로 발생하게 된다.

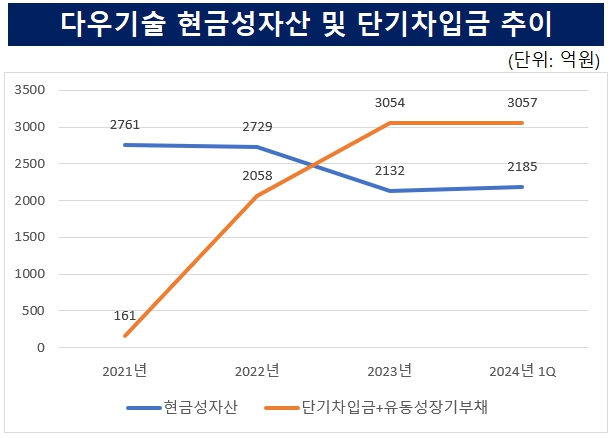

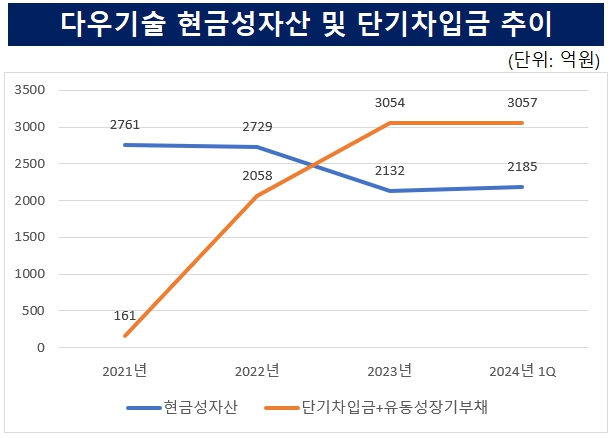

이자비용을 고려해 해당 회사채를 현금상환하는 것은 부담이 크다. 다우기술의 현금사정은 넉넉한 편이 아니다. 올 1분기 말 별도기준 다우기술의 현금성자산은 2185억원을 기록했다. 3개월 전인 2023년 말과 비교해 53억원, 2.4% 늘었지만 2020년에서 2022년 사이 2800억원~2700억원 수준을 유지했던 것과 비교하면 적은 수준이다.

1분기 기준 1년 안에 만기가 돌아오는 단기차입금과 유동성장기부채의 합은 3057억원으로 현금성자산을 웃돈다. 다우기술의 단기차입금 및 유동성장기부채 합은 2021년 161억원을 기점으로 2022년 2058억원, 2023년 3054억원으로 늘어나고 있다.

다우기술은 기존과 달리 3곳의 증권사를 주관사단으로 선정했다. 최근 10년 다우기술은 2015년 7월 SK증권, 2018년 7월과 2020년 10월, 2021년 7월 KB증권과 주관계약을 맺었다. 주관사단 규모를 확대한 데는 지난해 수요예측까지 진행했던 회사채의 발행을 철회한 것이 영향을 미쳤다는 말이 나온다. 해당 이벤트가 투자수요 확보에 영향을 미칠 수 있다는 판단이 깔려있을 수 있다는 것이다.

◇키움증권 지난해 악재 겹쳐, 올 1분기 회복세

지난해 다우기술의 핵심 자회사인 키움증권은 영풍제지 미수금, CFD(차액결제거래) 사태 등의 영향으로 힘든 한해를 보냈다. 특히 10월 다우기술은 수요예측까지 진행했던 공모 회사채의 발행을 철회했다. 같은달 키움증권에서 영풍제지 관련 대규모 미수금이 발생한 것의 영향이다.

2023년 10월 미수거래를 제공하던 키움증권의 위탁매매 계좌에서 4943억원의 미수금이 발생했다. 영풍제지 하한가 사태의 여파다. 영풍제지 주가가 7일 연속

하한가를 기록하며 키움증권은 최종적으로 약 4500억원의 미수금 손실을 인식했다. 2023년 ROA(자산수익률)은 1%를 밑돌 만큼 낮아졌다.

키움증권이 영풍제지 주가조작의 피해를 받은 건 미수거래 증거금률을 높이지 않았기 때문이다. 영풍제지의 하한가가 발생한 지난해 10월19일까지도 영풍제지 증거금률을 40%로 유지했다. 한국투자증권, NH투자증권, 미래에셋증권, KB증권, 삼성증권, 신한투자증권 등 주요 증권사는 영풍제지 주가가 뚜렷한 이유 없이 오르자 2023년 초부터 7월까지 영풍제지 증거금률을 속속 100%로 높였다.

작년 4월에는 SG(소시에테제네랄)증권발 주가폭락 사태에 따라 주가하락, CFD 반대매매로 인한 미수채권도 떠안았다. 이같은 논란이 이어지면서 키움증권의 리스크관리 및 내부통제에 대한 논란이 일기도 했다.

다행히 키움증권은 올해 들어 지난해 사태의 후폭풍에서 벗어나 실적을 회복하고 있다. 연결기준 1분기 영업수익 2조6433억원, 영업이익 3377억원, 순이익 2448억원을 거뒀다. 영업이익과 순이익은 지난해 전체 실적의 59.8%, 55.6% 수준이다. 3개월 만에 지난해 전체의 절반이 넘는 수준의 이익을 거둔 것이다.

지난해 10월 핵심 자회사인 키움증권의 영풍제지 미수금 발생 등으로 수요예측까지 진행했던 회사채의 발행을 철회했다. 키움증권은 1분기부터 실적을 회복하며 관련 후폭풍에서 벗어난 모습이다.

◇다우기술, 7월 초 1500억 공모채 만기도래

13일 IB(투자은행)업계에 따르면 다우기술이 공모 회사채 발행을 준비하고 있다. 발행 규모는 1000억~2000억원이 거론된다. 목적은 만기 회사채 차환이다. 다우기술은 7월5일 2021년 발행했던 1500억원 규모 3년물 회사채의 만기를 맞이한다. 발행의 주관은 미래에셋증권, KB증권, 한국투자증권이 맡는 것으로 알려졌다.

이번 차환을 통해 다우기술의 이자부담은 소폭 늘어날 것으로 전망된다. 기존 만기채의 금리는 2.175%다. 전날인 12일 기준 다우기술이 부여받은 A0의 등급금리는 2년물 4.206%, 3년물 4.499%다. 1500억원을 모두 차환하게 되면 연간 30억원~34억원의 이자비용이 추가로 발생하게 된다.

이자비용을 고려해 해당 회사채를 현금상환하는 것은 부담이 크다. 다우기술의 현금사정은 넉넉한 편이 아니다. 올 1분기 말 별도기준 다우기술의 현금성자산은 2185억원을 기록했다. 3개월 전인 2023년 말과 비교해 53억원, 2.4% 늘었지만 2020년에서 2022년 사이 2800억원~2700억원 수준을 유지했던 것과 비교하면 적은 수준이다.

1분기 기준 1년 안에 만기가 돌아오는 단기차입금과 유동성장기부채의 합은 3057억원으로 현금성자산을 웃돈다. 다우기술의 단기차입금 및 유동성장기부채 합은 2021년 161억원을 기점으로 2022년 2058억원, 2023년 3054억원으로 늘어나고 있다.

다우기술은 기존과 달리 3곳의 증권사를 주관사단으로 선정했다. 최근 10년 다우기술은 2015년 7월 SK증권, 2018년 7월과 2020년 10월, 2021년 7월 KB증권과 주관계약을 맺었다. 주관사단 규모를 확대한 데는 지난해 수요예측까지 진행했던 회사채의 발행을 철회한 것이 영향을 미쳤다는 말이 나온다. 해당 이벤트가 투자수요 확보에 영향을 미칠 수 있다는 판단이 깔려있을 수 있다는 것이다.

◇키움증권 지난해 악재 겹쳐, 올 1분기 회복세

지난해 다우기술의 핵심 자회사인 키움증권은 영풍제지 미수금, CFD(차액결제거래) 사태 등의 영향으로 힘든 한해를 보냈다. 특히 10월 다우기술은 수요예측까지 진행했던 공모 회사채의 발행을 철회했다. 같은달 키움증권에서 영풍제지 관련 대규모 미수금이 발생한 것의 영향이다.

2023년 10월 미수거래를 제공하던 키움증권의 위탁매매 계좌에서 4943억원의 미수금이 발생했다. 영풍제지 하한가 사태의 여파다. 영풍제지 주가가 7일 연속

하한가를 기록하며 키움증권은 최종적으로 약 4500억원의 미수금 손실을 인식했다. 2023년 ROA(자산수익률)은 1%를 밑돌 만큼 낮아졌다.

키움증권이 영풍제지 주가조작의 피해를 받은 건 미수거래 증거금률을 높이지 않았기 때문이다. 영풍제지의 하한가가 발생한 지난해 10월19일까지도 영풍제지 증거금률을 40%로 유지했다. 한국투자증권, NH투자증권, 미래에셋증권, KB증권, 삼성증권, 신한투자증권 등 주요 증권사는 영풍제지 주가가 뚜렷한 이유 없이 오르자 2023년 초부터 7월까지 영풍제지 증거금률을 속속 100%로 높였다.

작년 4월에는 SG(소시에테제네랄)증권발 주가폭락 사태에 따라 주가하락, CFD 반대매매로 인한 미수채권도 떠안았다. 이같은 논란이 이어지면서 키움증권의 리스크관리 및 내부통제에 대한 논란이 일기도 했다.

다행히 키움증권은 올해 들어 지난해 사태의 후폭풍에서 벗어나 실적을 회복하고 있다. 연결기준 1분기 영업수익 2조6433억원, 영업이익 3377억원, 순이익 2448억원을 거뒀다. 영업이익과 순이익은 지난해 전체 실적의 59.8%, 55.6% 수준이다. 3개월 만에 지난해 전체의 절반이 넘는 수준의 이익을 거둔 것이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >