IM캐피탈, 가계대출 총량 조절에도 연체율 '상승일로'

개인대출 연체율 7% 상회…담보 줄고 신용대출은 늘어

편집자주

올해 제2 금융권의 최대 화두는 건전성 관리다. 고금리 기조가 장기화하며 차주들의 상환 능력이 급격히 저하되고 있다. 은행권에 비해 상대적으로 저신용 차주의 비중이 큰 카드사와 캐피탈사, 저축은행들이 본격적으로 연체 리스크에 직면할 것으로 전망된다. 2금융권 각 금융사별 건전성 지표 흐름과 차주별 관리 현황 등을 심층 분석해본다.

IM캐피탈(옛 DGB캐피탈)의 연체율이 상승일로를 보이고 있다. 경쟁사 대비 상대적으로 영업자산 규모가 작아 소액의 연체채권 증가에도 지표가 빠르게 악화하는 모습이다. 영업자산 성장 흐름도 둔화하고 있어 연체율 상승세가 앞으로도 지속될 전망이다.

최대 불안요소는 개인대출이다. 지난해부터 가계대출 총량을 조절하며 선제적 리스크 관리에 나섰지만 7%가 넘는 높은 연체율을 기록했다. 부실채권 대비 충당금 적립 비율도 낮아지고 있어 추가 충당금 전입도 필요한 상황이다.

◇영업자산 성장세 둔화…연체 채권 소규모 증가에도 지표 '타격'

지난 3월말 기준 IM캐피탈의 총 연체율은 3%로 집계됐다. 지난해말(2.62%) 대비 0.38%포인트 상승했다. 금융지주 계열 캐피탈사 중 3%가 넘는 연체율을 기록한 곳은 IM캐피탈이 유일하다.

경쟁사 대비 작은 영업자산 규모로 인해 지표 관리에 상대적으로 어려움을 겪고 있는 중이다. 모수가 되는 총 채권의 규모가 작아 소규모 연체 채권이 발생해도 연체율은 빠르게 상승할 수밖에 없다.

지난해말 대비 연체채권 증가 규모는 IM캐피탈이 170억원으로 BNK캐피탈(530억원) 등에 비해 많지 않은 편이다. 다만 3월말 기준 IM캐피탈의 총 영업자산이 4조2311억원으로 BNK캐피탈(9조3652억원)의 절반에도 못 미치고 있다. JB우리캐피탈 역시 9조1200억원으로 IM캐피탈보다 두 배 이상 많은 영업 자산을 보유하고 있다.

IM캐피탈은 영업의 성장 흐름도 둔화한 모습이다. 전년말(4조1883억원) 대비 영업자산이 소폭 증가하기는 했지만 2022년 3분기말(4조2342억원) 이후 1년 넘게 4조1000억원대와 4조2000억원대를 오가고 있다. 앞으로도 연체율 상승 흐름을 피하기는 쉽지 않을 전망이다.

◇부동산PF 대출 위험 크지 않아…가계대출 체질 개선 필요

IM캐피탈의 최대 불안요소로 꼽히는 것은 가계대출 및 개인사업자 대출이다. 한국기업평가 등에 따르면 부동산PF 대출 총 익스포저는 5263억원으로 총 자산의 12.4%를 차지하고 있지만 위험도는 그리 크지 않은 것으로 분석된다. 사업장별 대출 금액이 대부분 100억원 이하로 구성돼 있으며 현재는 신규 취급도 중단한 상태다.

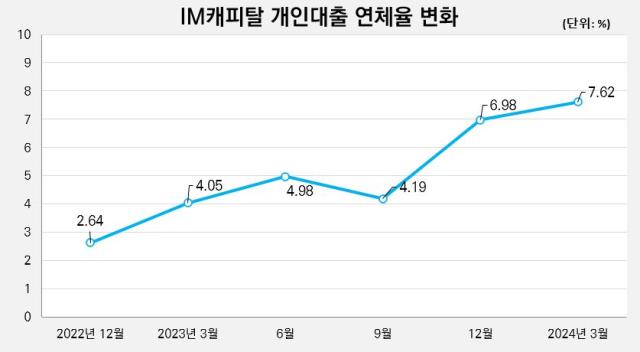

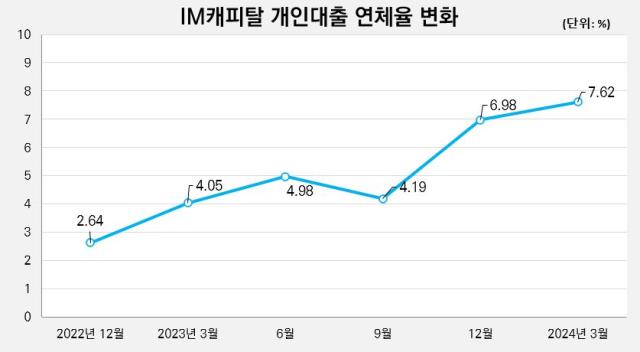

보다 문제는 개인대출의 가파른 연체율 상승이다. 3월말 기준 IM캐피탈의 개인대출 연체율은 7.62%로 나타났다. 리스(0.64%), 일반할부(3.53%), 기업일반대출(3.28%) 등 타 영업 자산보다 월등하게 높은 수치다. 지난해 3분기말까지만해도 4.19%로 관리되고 있었으나 지난해말 들어 6.98%로 급상승하기 시작했다.

가계 대출 총량은 선제적으로 조절하는 중이다. 2022년말 6577억원이었던 가계대출 잔액은 지난해말 6036억원으로 8.2% 줄어들었다. 올해 3월말 역시 5910억원으로 2.1% 감소했다. 전체 자산에서 차지하는 비중도 2022년말 15.8%에서 14%로 1.8%포인트 축소됐다.

다만 가계대출의 체질은 오히려 악화한 모습이다. 담보대출 위주로 자산 감소가 이뤄졌고 신용대출 자체는 오히려 늘어났다. 가계 담보대출은 2720억원에서 1671억원으로 38.6% 감소했지만 신용대출은 3857억원에서 4239억원으로 9.9% 늘어났다. 단순 총량 관리 외 체질 개선도 함께 이뤄져야할 것으로 보인다.

대응력 강화를 위한 충당금 추가 적립도 필요한 상황이다. 지난해말부터 고정이하여신 대비 충당금 적립률이 100%를 하회하고 있기 때문이다. 지난해 3분기말 166.6%였던 고정이하여신 대비 충당금 적립비율은 지난해말 98%로 68.6%포인트 하락했고 올해 3월말 88.9%로 더욱 낮아졌다.

최대 불안요소는 개인대출이다. 지난해부터 가계대출 총량을 조절하며 선제적 리스크 관리에 나섰지만 7%가 넘는 높은 연체율을 기록했다. 부실채권 대비 충당금 적립 비율도 낮아지고 있어 추가 충당금 전입도 필요한 상황이다.

◇영업자산 성장세 둔화…연체 채권 소규모 증가에도 지표 '타격'

지난 3월말 기준 IM캐피탈의 총 연체율은 3%로 집계됐다. 지난해말(2.62%) 대비 0.38%포인트 상승했다. 금융지주 계열 캐피탈사 중 3%가 넘는 연체율을 기록한 곳은 IM캐피탈이 유일하다.

경쟁사 대비 작은 영업자산 규모로 인해 지표 관리에 상대적으로 어려움을 겪고 있는 중이다. 모수가 되는 총 채권의 규모가 작아 소규모 연체 채권이 발생해도 연체율은 빠르게 상승할 수밖에 없다.

지난해말 대비 연체채권 증가 규모는 IM캐피탈이 170억원으로 BNK캐피탈(530억원) 등에 비해 많지 않은 편이다. 다만 3월말 기준 IM캐피탈의 총 영업자산이 4조2311억원으로 BNK캐피탈(9조3652억원)의 절반에도 못 미치고 있다. JB우리캐피탈 역시 9조1200억원으로 IM캐피탈보다 두 배 이상 많은 영업 자산을 보유하고 있다.

IM캐피탈은 영업의 성장 흐름도 둔화한 모습이다. 전년말(4조1883억원) 대비 영업자산이 소폭 증가하기는 했지만 2022년 3분기말(4조2342억원) 이후 1년 넘게 4조1000억원대와 4조2000억원대를 오가고 있다. 앞으로도 연체율 상승 흐름을 피하기는 쉽지 않을 전망이다.

◇부동산PF 대출 위험 크지 않아…가계대출 체질 개선 필요

IM캐피탈의 최대 불안요소로 꼽히는 것은 가계대출 및 개인사업자 대출이다. 한국기업평가 등에 따르면 부동산PF 대출 총 익스포저는 5263억원으로 총 자산의 12.4%를 차지하고 있지만 위험도는 그리 크지 않은 것으로 분석된다. 사업장별 대출 금액이 대부분 100억원 이하로 구성돼 있으며 현재는 신규 취급도 중단한 상태다.

보다 문제는 개인대출의 가파른 연체율 상승이다. 3월말 기준 IM캐피탈의 개인대출 연체율은 7.62%로 나타났다. 리스(0.64%), 일반할부(3.53%), 기업일반대출(3.28%) 등 타 영업 자산보다 월등하게 높은 수치다. 지난해 3분기말까지만해도 4.19%로 관리되고 있었으나 지난해말 들어 6.98%로 급상승하기 시작했다.

가계 대출 총량은 선제적으로 조절하는 중이다. 2022년말 6577억원이었던 가계대출 잔액은 지난해말 6036억원으로 8.2% 줄어들었다. 올해 3월말 역시 5910억원으로 2.1% 감소했다. 전체 자산에서 차지하는 비중도 2022년말 15.8%에서 14%로 1.8%포인트 축소됐다.

다만 가계대출의 체질은 오히려 악화한 모습이다. 담보대출 위주로 자산 감소가 이뤄졌고 신용대출 자체는 오히려 늘어났다. 가계 담보대출은 2720억원에서 1671억원으로 38.6% 감소했지만 신용대출은 3857억원에서 4239억원으로 9.9% 늘어났다. 단순 총량 관리 외 체질 개선도 함께 이뤄져야할 것으로 보인다.

대응력 강화를 위한 충당금 추가 적립도 필요한 상황이다. 지난해말부터 고정이하여신 대비 충당금 적립률이 100%를 하회하고 있기 때문이다. 지난해 3분기말 166.6%였던 고정이하여신 대비 충당금 적립비율은 지난해말 98%로 68.6%포인트 하락했고 올해 3월말 88.9%로 더욱 낮아졌다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >